10 апреля. FINMARKET.RU - Европейский ЦБ на прошлой неделе так и не предпринял никаких шагов по смягчению политики, которое могло бы хоть как-то взбодрить экономику ЕС, что большинство экономистов посчитало "неадекватным бездействием".

Одновременно с этим на другом краю Земли коллеги европейских регуляторов впали в другу крайность: Банк Японии с помощью гигантского количественного смягчения решил подстегнуть рост экономики, а вместе с ним и инфляцию. Для страны, которая уже несколько лет страдает от дефляции, словосочетание «рост цен» означает «надежда». Прежние власти страны отчаялись и решили, что монетарными мерами достичь этого невозможно, но пришел новый доктор и прописал экономике убойную дозу старого сильнодействующего лекарства.

Ирония судьбы в том, что Японии эта программа вряд ли поможет, зато принесет некоторое облегчение отдельным европейским странам, равно как азиатским и прочим развивающимся.

Жесткое смягчение

Экономисты ждали от ЕЦБ снижения ставки на фоне критического положения в некоторых странах еврозоны, а дождались смелого эксперимента Банка Японии: он прописал экономике страны мощные стероиды. Иначе сложно назвать тот комплекс монетарного стимулирования, который призван вывести Японию из стагнации.

- Банк Японии назвал своей официальной целью инфляцию в 2% в годовом выражении. Ее нужно достичь как можно раньше - не позже, чем через 2 года.

- За этот период регулятор удвоит денежную базу, скупая ценные бумаги на сумму около 5 трлн иен ежемесячно. Срок окончания количественного смягчения регулятор не оговаривает.

Рынки отреагировали на новый комплекс мер спекуляциями вокруг иены, но это скорей именно краткосрочные спекуляции, чем показатель веры инвесторов в будущее Японии. Проблема этой страны в том, что граждане много сберегают и мало тратят — они боятся расходовать средства в условиях экономической неопределенности, и тем самым только усугубляют проблемы в экономике, включая ту же вредоносную дефляцию.

Правительство не может заставить их раскошелиться,

пишет Филип Пилкинтон из Университета Кингстона. Он напоминает, что смягчение, которое ЦБ страны проводил в общей сложности 10 лет (в течение двух периодов, начиная с 2001 года), дало мало плодов.

QE мало влияет на иену.

После объявления о количественном смягчении курс японской валюты снизился к доллару до уровня 2009 года (с 2009 года иена сильно укрепилась — и этот процесс душил японских экспортеров). Это пока самый явный эффект от новой политики Банка Японии.

Вопрос в том, будет ли новая программа Банка Японии влиять на что-либо еще, кроме курса иены.

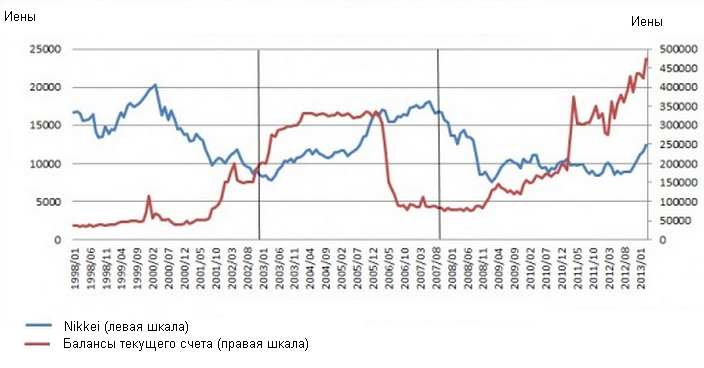

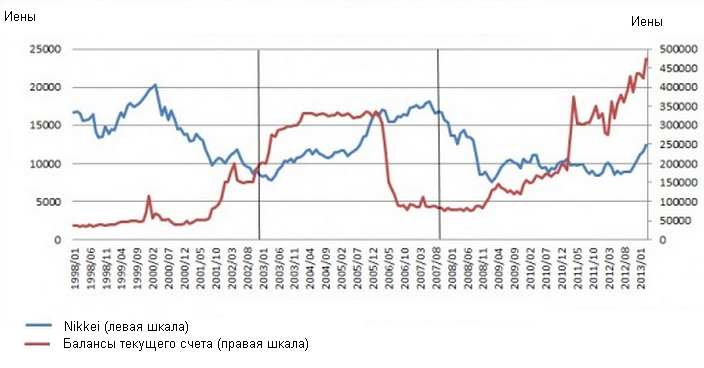

Нельзя сказать, что снижение иены связано только с политикой количественного смягчения (QE): падать она начала еще до начала QE, а с 2008 года укреплялась, несмотря на смягчение. Тогда это было связано с притоком инвесторов в безопасные и ликвидные активы во время кризиса. В долгосрочной перспективе QE мало влияло на курс иены.

В долгосрочной перспективе QE мало влияло на курс иены

Влияние на инфляцию не очевидно.

Влияние на инфляцию не очевидно.

- В последние 10 лет цены в Японии чаще падают, чем растут, и четкого влияния QE на них не прослеживается.

- За последние 10 лет заметный рост инфляции был зарегистрирован в 2008 году - спустя полтора года после окончания QE. Это говорит о том, что вряд ли есть прямая связь между действиями Банка Японии и инфляцией.

Прямой связи между QE и инфляцией также нет

Рост фондового рынка продлится долго

Рост фондового рынка продлится долго.

-

Заявление Банка Японии сопровождалось бумом на фондовом рынке, Nikkei растет с января: после того, как было объявлено о намерениях правительства стимулировать экономику.

- Здесь зависимость более четкая: по опыту прошлых лет можно сказать, что рынки начинают расти в ответ на монетарное стимулирование - правда, с заметным лагом (например, рост начался через 2 года после смягчения, начавшегося в 2001 году).

- Если учесть, что последний раунд QE как раз начался чуть больше двух лет назад, то теперешний рост рынка может продлиться долго. Это не удивительно, ведь банки просто наполнены деньгами и должны их инвестировать.

QE заставляет рынки расти

Экономический рост вряд ли сильно ускорится

Экономический рост вряд ли сильно ускорится

- Маловероятно, что QE окажет значительное влияние на рост ВВП.

- Торговый баланс до сих пор остается в минусе. Во многом это связано с тем, что после катастрофы на АЭС "Фукусима" Японии приходится импортировать больше топлива. Если бы японцы согласились вновь запустить ядерные реакторы, то это могло бы подстегнуть экономику.

- Если не делать ставку на атомные электростанции, то снизить затраты на импорт топлива можно только развивая «зеленую» энергетику.

Программа стимулирования влияет на остальной мир

Неочевидно, что Япония воспрянет по велению своего центробанка, зато от его щедрой политики, скорее всего, выиграет остальной мир - ведь регулятор буквально зальет рынки деньгами. Здесь возможно несколько каналов передачи животворящих иен, которые

описываются в докладе банка Nomura.

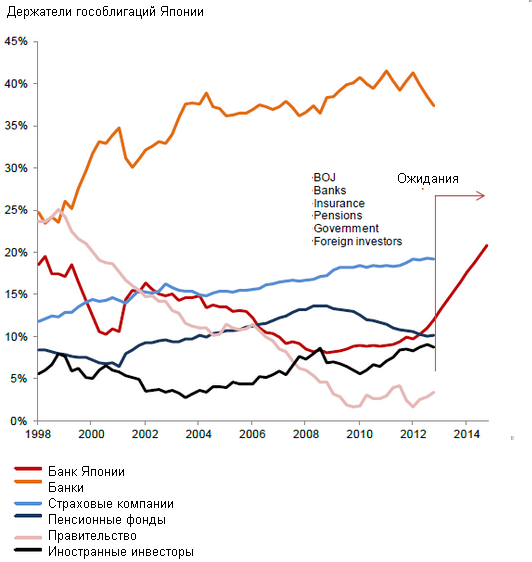

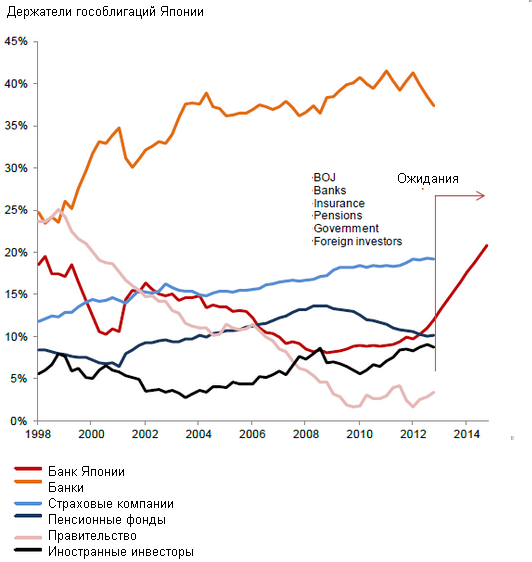

Владеют гособлигациями Японии в основном банки и страховые компании

- Банки и пенсионные фонды, на которые приходится почти половина всех японских гособлигаций, будут их продавать и инвестировать за рубеж.

- Наращивать инвестиции за рубежом будут компании, занимающиеся страхованием жизни. Доходность по долгосрочным облигациями правительства будет падать, и им придется искать новые способы компенсировать валютные риски.

- Новая политика Банка Японии имеет психологический эффект: повышает аппетит к риску, к менее консервативным вложениям.

Глобальные эффекты от программы Банка Японии, по мнению Nomura, будут следующими:

- Приток средств ощутят на себе облигации Франции. С января 2012 года японские банки уже скупили облигаций на более чем 50 млрд евро.

- В Испанию и Италию значительного притока средств лучше не ждать. С января 2012 года из этих двух стран японские институты уже вывели небольшое количество средств.

- Средства будут поступать и в австралийские бумаги.

- Выиграют от политики Банка Японии развивающиеся страны. В поисках возможностей для кэрри-трейда (игры на курсах валют и разнице ставок) институциональные и розничные инвесторы из Японии уйдут на развивающиеся рынки. Инвестиции будут сконцентрированы в больших и ликвидных рынках, например, стоит сделать ставку на Мексику и Польшу, а также на Бразилию и Южную Африку.

Роберт Кан, Council on Foreign Relations: Неприятный прецедент для ЕЦБ

"На каком-то этапе это должно показаться знакомым, ведь ФРС принимает похожие стратегии нетрадиционного смягчения в последние годы: она покупает долгосрочные активы и обещает поддержать процентные ставки на низких значениях дольше, чем мог бы в такой ситуации ожидать рынок. При наличии ловушки ликвидности основной способ сделать количественное смягчение более эффективным - это обещание увеличить инфляцию.

Новые меры представляют фундаментальные изменения в политике, которой в последние 25 лет руководствовался Банк Японии. С момента появления пузыря в 1980х годах экономисты критиковали политику Банка Японии как слишком жесткую, слишком осторожную. Представители Банка Японии любили повторять, что дефляция в Японии структурная, является производной от демографии и некоторых особенных характеристик экономики страны, развернуть ее с помощью денежно-кредитной политики невозможно. Пакет мер, принятый на прошлой неделе, представляет собой отказ от этой точки зрения. Кроме того, он контрастирует с неадекватным подходом ЕЦБ к борьбе с дефляционным давлением в Европе".

Ли Джон-Вха, профессор экономики Korea University: Япония должна заставить себя расти и не разрушить остальной мир

"Результатом этой политики становится рост потребительской и инвестиционной уверенности. С ноября прошлого года фондовый рынок Японии вырос на 40% - тогда стало ясно, что формировать новое правительство будет Синдзо Абэ. Экспорт и рост экономики также набирают обороты. С учетом огромного разрыва между потенциальным и реальным производством, а также низкого инфляционного давления стимулирующая политика обещает дать свои плоды.

Конечно, если Япония сможет сбежать из ловушки дефляции, в которой она была в течение 15 лет и из 20 лет экономической стагнации, это будет хорошо для всего мира. Япония остается третьем по величине экономикой мира, четвертой самой крупной торговой страной и третьем по величине экспортным рынком для соседних Китая и Южной Кореи - они выиграют, если «абэномика» (новый курс, названный по имени японского премьера Синдзо Абэ) сможет оживить внутренний спрос. Это сможет поддержать восстановление мировой экономики.

Вопрос в том, сможет ли "абэномика" достичь этого, не дестабилизировав другие экономики, прежде всего, соседние азиатские. Японским властям нужно сосредоточиться на обеспечение устойчивого роста и постараться избежать порочного круга конкурентных девальваций и протекционизма. В частности экспансионистская монетарная и бюджетная политика должны сопровождаться фундаментальными структурными реформами".

Мнение посетителей сайта, оставляющих свои комментарии на новости и статьи, может не совпадать с мнением редакции ИА «Финмаркет», и за содержание комментариев ИА «Финмаркет» ответственности не несет. При этом агентство оставляет за собой право модерировать и удалять любые комментарии посетителей сайта.