- Во-первых, США просто не может экспортировать газ в неограниченных количествах, есть экономические ограничения, например, ситуация на внутреннем рынке, международные цены и конкуренция с другими видами топлива.

- Во-вторых, важен размер ресурсной базы США. По оценке Минэнерго США, 63% газа, необходимого для удовлетворения спроса на экспорт сниженного газа, будет получено с помощью роста добычи.

- Кроме того, газовый сектор США сейчас очень эффективен, производители смогут быстро ответить на повышение цен ростом предложения.

На цены на электричество экспорт газа также почти не повлияет. Исторически газ считается заменой углю и ядерной энергетике. Из-за конкуренции на рынке рост цен на газ не приведет к удорожанию электроэнергии: потребители и энергетические просто перейдут на другие виды топлива.

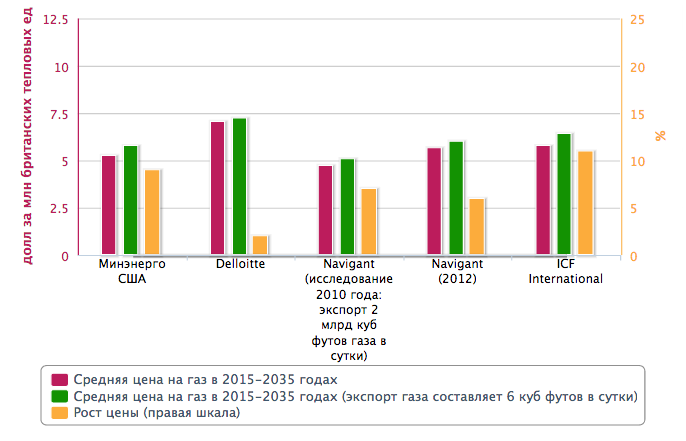

- По оценке ICF International, увеличение цены на газ на $0,64 за млн британских тепловых единиц приведет к росту цен на электричество на $1,66-4,97 за мегаватт в зависимости от того, насколько активно используется газ.

- Аудиторская компания Deloitte уверена, что рост цен не превысит $1,65 за мегаватт.

- Минэнерго США оценивает, что рост составит $1,4-2,9 за мегаватт. Значительный рост возможен лишь при сверхбыстром росте экспорта, что маловероятно.

- Оживление промышленности действительно заметно. Но вряд ли рост цен в пределах 10% может сделать неприбыльными многомиллиардные инвестиции, которые на десятилетия станут частью уставного капитала компаний.

- Если небольшое изменение цены электричества настолько принципиально меняет ситуацию, то смысла инвестировать в промышленность США, просто нет.

- Для нефтехимии ситуация все равно остается позитивной: они получат доступ к значительному и дешевому объему сырья, даже если экспорт начнется. Сейчас соотношение цены нефти к цене природного газа составляет 25:1. Американский совет химической промышленности полагает, что производители пластика и нефтехимические компании будут конкурентоспособны на мировом рынке при соотношение выше 7:1.

- Именно поэтому сейчас нефтехимические компании, которые в течение десятилетий развивали мощности в других странах, пытаются вернуться в США. Рост добычи этана на 25% приведет к росту нефтехимического производства на $32,8 млрд. Этан - один из попутных сжиженных газов, который добывается при добыче сланцевого газа. Если газа будут добывать больше, благодаря экспорту, то вырастет добыча и попутных газов.

- Северная Америка. Это открытый и прозрачный рынок с понятным ценообразованием - все зависит от котировок на торгах.

- Бассейн Атлантического океана. Основные покупатели сжиженного газа - Великобритания, Испания, Франция и Италия. Рынок Великобритании, либерализованный в середине 1990х годов, похож на свободный рынок США. В континентальной Европе ситуация хуже: здесь действуют контракты, привязывающие цены на газ к ценам на нефть. В Европе цены на нефть выше, чем в США.

- Бассейн Тихого океана (Япония, Южная Корея, Китай, Тайвань и Индия). На этом рынке доминирующую роль играют контракты на поставку сжиженного газа, привязанные к нефти, - причем здесь газ дороже, чем в Европе. Япония и Южная Корея ввозят газ, рассчитанный по формуле, известной как Japan Crude Cocktail - это средняя цена импортируемой нефти в Токио без учета таможенных сборов. Единой торговой площадки вроде американского Henry Hub в Азии нет.

Радикальных перемен ждать не стоит Революции ожидать не стоит. Сегодня мощности по сжижению газа составляют примерно 37 млрд куб футов в сутки. Строительство мощностей требует инвестиций в миллиарды долларов - компании должны быть уверены, что они будут окупаться на протяжение нескольких десятилетий. Проекты могут разрабатываться годами, сами компании должны пройти сложный процесс лицензирования.

- Сейчас в США мало таких проектов: потребление газа в США растет, что подталкивает цены вверх, а вот на мировом рынке цены падают. Исходя из реальных проектов США могут начать экспорт 4-5 млрд куб футов газа в сутки, это совсем немного.

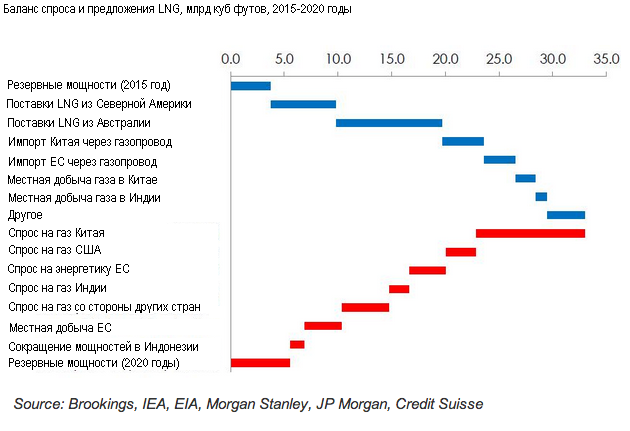

- В 2015-2020 годах на рынке LNG предложение будет превышать спрос. Это связано с реализацией нескольких крупных проектов в Австралии, а также с ростом поставок из Африки.

- К 2025 году появится новый вызов: Китай и другие страны начнут разработку своих запасов сланцевого газа.

- Цена на американский газ будет завесить от издержек на транспортировку и процесс сжижения. Например, доставить газ в Японию будет стоить примерно $5-6 за млрд британских термальных единиц.

- Не ясно, выиграют ли мировые рынки от гибких цен на рынках США. Производители, создавая дорогие производственные мощности, хотят получать стабильный доход в будущем. Компании уже намекают, что могут зафиксировать цены для иностранных потребителей.

- Россия имеет слишком большое влияние на Европу, поставляя туда газ, при этом она еще и зарабатывает на этом огромные деньги.

- Власти ЕС уже официально заявили, что хотели бы создать механизм, позволяющий диверсифицировать поставки газа. Например, компании должны предоставлять третьим лицам доступ к газотранспортной сети, к 2014 году должен быть создан единый рынок элетроэнергии. К 2015 году все члены ЕС должны получить равным доступ к мощностям по производству электроэнергии и газа.

- Правда, в долгосрочных планах Европы речь идет об отказе от углеводородной энергетики. Но пока эти попытки проваливаются, например, Германия отказывается от ядерной энергетики и переходит на газ, причем российский, Европа наращивает поставки угля из США.

- Бесперспективны пока и попытки импортировать сланцевую революцию в Европу. Во Франции и Великобритании добыча сланцевого газа вряд ли возможна, так как население этих стран протестуют против технологии гидравлического взрыва. Первые попытки добычи в Польше и Венгрии не внушают оптимизма. Сланцевая революция на Украине пока находится на первоначальном этапе развития. В такой ситуации снизить зависимость от России будет сложно.

- Экспорт газа из США здесь может изменить ценообразование: контракты будут менее жестко привязаны к ценам на нефть, а покупатели получат больше возможностей торговаться.

- Это соответствует стратегическим интересам США, все больший акцент делающих на наращивании своего влияния в Азии. Если США помогут странам обезопасить свою энергетику и снизить цены, то для самой Америки это станет важным экономическим и стратегическим активом.

- Лучше всего использовать сбалансированный подход: искусственно стоимость экспорта не завышать, но все же она должна при этом отражать стоимость инвестиций.

- Лучше всего использовать контракты на поставку, одобренные Департаментом энергетики, для стран, не входящих в соглашение о свободной торговле.

- Компании должны участвовать в предварительной подаче документов в Федеральную регулятивную комиссию.

- Эти два требования довольны дорогостоящие и их выполнение требует большой работы. Поэтому это позволит на раннем этапе отсортировать компании, которые настроены несерьезно. В этом случае экспорт, скорее всего, удастся поставить на службу общественным интересам.

- Каждый пять лет хорошо бы проводить аудит политики по экспорту газа: в этом случае будут ясны перспективы отрасли.