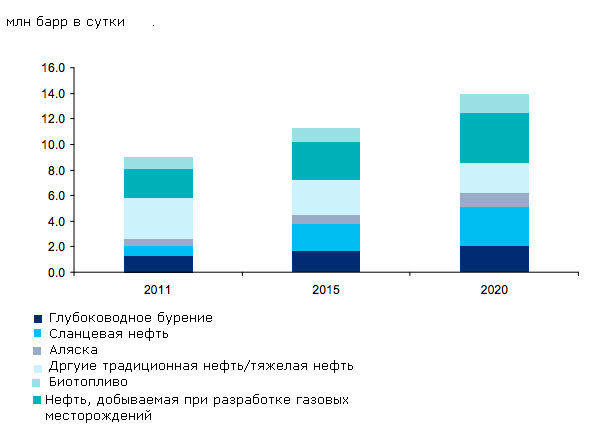

Эдвард Морс, управляющий директор, руководитель департамента анализа товарно-сырьевых рынков, Citigroup В ближайшие 10 лет рынок энергетики изменится. Те процессы, которые сейчас разворачиваются в США и некоторых других странах, позволяют нам говорить об этом с всей определенностью. Изменения произойдут в ближайшие 7-10 лет. Есть старая поговорка - ничто не решает проблему высоких цен лучше, чем сами высокие цены. Высокие цены создают новые технологии, инновации. Это и происходит на рынке энергетики, и драматически его изменяет. Сейчас это касается добычи и потребления нефти в США. Я хотел бы привести две действительно необычные цифры. В октябре 2006 года, всего шесть лет назад, США были чистым импортером 12,3 млн барр нефти и нефтепродуктов в сутки, а в октябре 2012 года импорт нефти в США из остального мира сократился до 6,8 млн барр в день - сокращение составило 6 млн баррелей нефти в день из-за снижения потребления и роста добычи. Если страна сохранит такие темпы, скоро США станут энергонезависимыми.

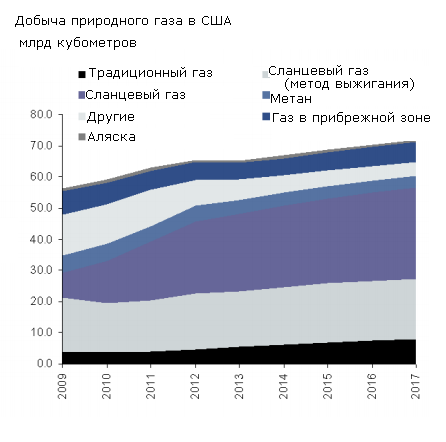

Особенно видны изменения в том, что касается бензина. Мы все знаем, что Россия - самый крупный экспортер нефтепродуктов в мире, а США были самым крупным импортером. Сейчас США второй в мире после России самый крупный экспортер нефтепродуктов. США экспортирует в основном бензин в страны Латинской Америки. На рынке газа уже заметны вторичные и даже третичные эффекты. США уже сами себя обеспечивают природным газом. До этого США были чистым импортером сжиженного природного газа, сейчас они импортируют его только зимой и в небольших количествах. Пока США импортируют газ через трубопровод с Канадой, а экспортируют - через трубопровод с Канадой и Мексикой. Еще шесть лет назад США добывали из сланца лишь чуть-чуть газа, в 2012 году США добыли уже чуть меньше 30 млн британских термальных единиц - это половина от всего объема газа, добываемого в США. Сейчас рост добычи заморожен на нынешнем уровне из-за того, что рынок видит, что предложение больше, чем нужно потребителям.

Мы считаем, что, начиная с 2014 года, мы увидим еще один виток роста добычи природного газа в США. Рост спроса зависит от инфраструктуры и инвестиций. Мы видим пять направлений, по которым будет расти спрос.

- Одно из них - электрогенераторы. Мы ожидаем, что использование газа на них в США ускорится из-за экологических соображений, что сократит зависимость от угля. Мощности, которые вырабатывают угольные генераторы, сократятся в 1,5-1,6 раз в ближайшие три года.

- Пробел заполнит природный газ. Сокращение уже происходит, оно привело к значительному росту экспорта угля, в частности в Европу, где американский уголь на рынке конкурирует с российским углем.

- Затем речь идет об использовании природного газа на смежных рынках. Мы видим огромный рост использования природного газа домохозяйствами для заправки автомобилей.

- Третья область - это использование газа для жилой и коммерческой недвижимости. США в этом смысли далеки от России, мы используем аккумуляторы и отопительные системы везде, часто они работают на природном газе. Сейчас часто для отопления используется мазут, но мы ожидаем, что большая часть этого рынка исчезнет в ближайшие 3 года.

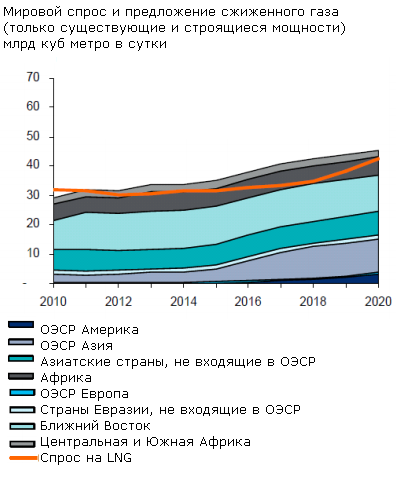

- Есть еще две области, которые выглядят очень интерсно. Одна из них -- это рост роли США на глобальном рынке сжиженного газа.

- Другая - это использование природного газа в промышленности, требующей много энергии, включая химическую промышленность. Сюда также относятся отрасли, связанные с производством металла, - сталелитейная, алюминиевая, удобрения, которые США могут начать экспортировать в ближайшие годы. Сюда же относятся отрасли с меньшим потреблением электроэнергии, например, производства стекла и бумаги.

Самый противоречивый вопрос касается того, что цены на газ постепенно отделяются от цен на нефть, они все меньше зависят друг от друга. Реальные рыночные силы влияют на газ и конкуренцию на рынке. Российский экспорт газа, экспорт сжиженного газа все еще привязаны к ценам на нефть, но зависимость будет снижаться. Это довольно противоречивые предположение, ведь многие уверены, что связь с нефтью никогда не исчезнет. Один из факторов, которые будут этому способствовать, - это рост использования природного газа для транспортировки, в пассажирском транспорте. Сет Кляйнман, стратег по нефти и газу CitiGroup Конечно, высокие цены на углеводороды очень хороши для России. Долгое время казалось на рынке сохранится среда с высокими ценами. Но сейчас стоит посмотреть на мировой рынок сжиженного газа, а именно на сторону предложения. Его уровень начнет расти в период 2013-2014 годов. До этого спрос держался очень хорошо, например, его поддержали морозы в Азии и другие. Сейчас цены на газ в Азии примерно на том же уровне, что и на нефть. Это помогает поддерживать рынок нефти, но возможна, все изменится в ближайшие несколько лет. Это случится в 2015 году, когда начнется экспорт газа из США. Кроме того есть длинный список других стран - Россия, Северная Африка, Ближний Восток - таким образом, огромное количество природного газа, который может прийти на рынок LNG. Сейчас довольно жесткий период на рынке, но предложение потенциально должно сильно вырасти. Мы думаем, что это плохо для цен на газ. Одна из проблем для России - то, что это снижение цен обязательно передастся на рынок нефти, ведь мы будем видеть процесс замены нефти газом в некоторых областях. Мы уже видим это по всему миру, например, на примере транспортировке на кораблях, в ЕС к 2020 году должна быть создана система заправки кораблей сжиженным газом. В США мы уже слышим разговоры, например, Wall-Mart, о заправочных станциях с сжиженным газом. Мы видим, что сами газовые компании стоят за этим движением, за заменой нефти газом. Так в США это происходит с помощь независимых производителей, а "Газпром" пытается заставить развивать инфраструктуру в Европе. У нас есть Катар, который недавно запустил первый самолет, используя технологии сжижения газа. У вас есть целое поколение электростанций на Ближнем Востоке, которые требуют 2 млн барр в день нефти. Именно из-за них на Ближнем Востоке начали активно искать и добывать газ, чтобы освободить больше нефти для экспорта. Так мы ожидаем падения цен на газ, а сейчас мы видим, что рынок начал ждать того же. Сейчас рынки оказались в поворотной точке. Цены на нефть очень высокие, но видны изменения в свободных мощностях. В последние десятилетия в мире было очень-очень мало свободных мощностей, практически все они были сосредоточены в Саудовской Аравии. Сейчас заново строится подушка безопасности из свободных мощностей. Сдвиг от нефти к газу также удивит рынки и приведет к сдвигу. Рынок нефти оценивается в 19 млн барр в день. 10 млн барр в день уходит в нефтехимию, 2 млн барр в день - это генераторы электроэнергии на Ближнем Востоке, еще 1 млн барр в день уходит на железные дороги в США, Индии и в других странах мира, еще 3 млн уходит на доставку на кораблях. Так 3 млн барр в день из рынка в 19 млн теперь переходит от нефти к газу. Это будет влиять на рынок нефти в течение ближайших 10 лет, пока спрос на нефть снизится.

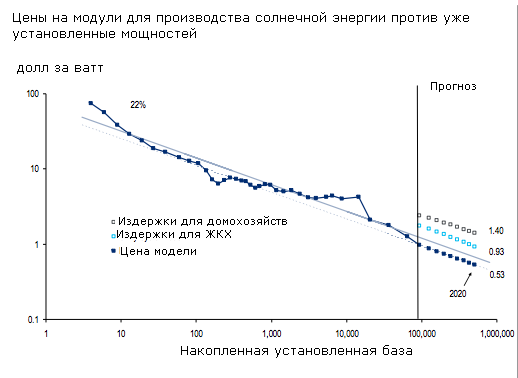

И последнее замечание - это возобновляемые источники энергии. Многие люди, в том числе и я, были уверены, что сланцевый газ станет концом сектора возобновляемой энергетики в США. Цены акций таких компаний пошли вниз. Но за последние пару лет цена производства электроэнергии с помощью солнца заметно снизилась. Это застало рынки врасплох. В США помимо дешевого сланцевого газа мы увидим, как коммунальщики строят отдельные солнечные заводы. С помощью субсидий они вполне могут конкурировать с точки зрения экономики. Сейчас мы видим сильное снижение цены энергии, производимой на солнечных заводах. Солнечная энергетика становится все более конкурентной по отношению к газу. Пока это не привлекает внимания. Сейчас в США производство солнечной электроэнергии уже экономически выгодно, следующим будет Ближний Восток, где очень выгодно производить солнечную энергию.

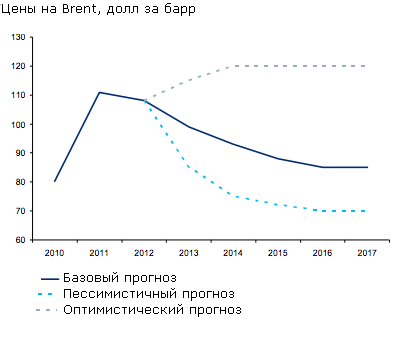

Так сейчас есть две важные угрозы всему энергетическому комплексу. Это нефть, основа экономического успеха России, которую может заменить газ. И солнечная энергетика, которая стала угрозой для газа. В любом случае это означает сценарий дефляции на рынке нефти и газа. В ближайшие 6-7 лет произойдёт сдвиг в современной системе с высокими ценами на углеводороды, движение уже видны. Это уже появилось и начинает ускоряться. Кингсмилл Бонд, управляющий директор Citi Investment Research К сожалению, последствия для России от этих перспектив весьма драматичны. За последние 5-6 лет Россия четко стала еще более нефтяной страной. Цифры точно показывают, что Россия превратилась в куда более нефтяную страны, чем даже была раньше, даже 5-10 лет назад. Этот прогноз цен на энергоносители определенно негативный для этого рынка. Сначала мы хотели бы ответить на первый вопрос, как сыграть на этих возможностях глобально. Хоть это и очевидно, но не нужно обязательно вкладываться в газовые компании в Америке. Мы считаем, что нужно сыграть на компаниях, которые выигрывают от этого очень дешевого газа, они увеличивают долю на рынке, они используют дешевый газ для увеличения конкурентоспособности. Эта целая группа компаний в США, например, производители удобрений, который приобрели значительную выгоду. Также стоит присмотреть к инфраструктурным компаниям, которые стали одними из главных выигравших от этих движений на рынках. Что касается применения этого для России, то снижение цен будет, конечно, негативно. Но на самом деле, мы меньше волнуемся о газе, чем о нефти. Если мы посмотрим на общий экспорт России, то газ - это всего 12%, а нефть - 50%. Если мы посмотрим на общие государственные расходы, то газ - 3%, а нефть - 25%. Таким образом, последствия низких цен на газ не означают реализации негативных сценариев для российской экономики. Тем не менее, газ в среднесрочной перспективе должен помочь снизить цены на нефть - а это уже для России совсем не хорошо. В снижение цен кроются и свои возможности. Есть и позитивные аспекты, возможности, которые мы видим в России. Внешние изменения рано или поздно приведут к изменениям внутренним. Если правительство поймет, насколько серьезны эти аргументы, то вероятно, оно приведет внутренние реформы газового сектора и будет поощрять экспорт газа в Китай. Внутренние изменения - это важный аспект этого. Кроме того, мы не говорим о катастрофическом падение цен на нефть и газ. Мы говорим о медленном снижении. Есть целый ряд компаний, сфокусированных на внутреннем рынке, чьи темпы роста остаются высокими, выше, чем темпы падения нефтяных цен. Эти компании есть винфраструктуре, сервисе и других. Эти компании растут очень и очень быстро и продолжат показывать возможности для роста. И наконец, есть особая ситуация с компаниями, которые могут выиграть от того, что правительство перераспределяет ренту. Это различные проекты с нуля в нефтяном секторе. Это тоже довольно интересно на российском рынке. Наталия Новикова, экономист Citi по России и странам СНГ Я, наверное, сфокусируюсь на том, что мы предполагаем в 2013 году в разрезе нашего прогноза по ценам на нефть и газ. Вряд ли мы увидим резкое снижение цен именно в 2013 году. Но проблема российской экономики заключается в том, что если мы не видим роста цен, то экономика начинает замедляться. Первые признаки этого замедления мы уже прочувствовали в четвертом квартале. Это идет по нескольким каналам. С одной стороны, государству приходится сокращать темпы роста расходов. Если в номинальном выражении темпы роста положительные, то в реальном выражении уже идет сокращение. С другой стороны, мы видим сокращение инвестиций крупнейших российских компаний. С третьей стороны, мы видим замедление роста в потребительском секторе в этом году, что связано в том числе со снижением бюджетной поддержки. Таким образом, на 2013 год мы ожидаем, что российская экономика увеличится на 3-3,5%. Вообще-то, без структурных изменений без структурных изменений, скорее всего 3,5-4% роста - это то, что мы видим на долгосрочную перспективу. Еще один важный элемент, который напрямую связан с нефтяными ценами и экономическим ростом, - уровень инфляции, он тоже будет замедляться в течение года, несмотря на высокий уровень в первом полугодие. Здесь есть несколько факторов, которые позволяют нам это предвидеть. Во-первых, мы видим сильную корреляцию между ценами производителей и нефтяными ценами. При стабильных или снижающихся нефтяных ценах цены производителей снижаются, а с лагом где-то в шесть месяцев это перекладывается в цены потребительские. С другой стороны, замедление экономического роста и потребительских расходов будет сдерживать рост цен. Около 7% в начале года и примерно 6% в конце. Рональд Смит, аналитик Citi по нефтегазовому сектору Я бы хотел уточнить, что все то, о чем они говорили, - это среднесрочная перспектива. В течение следующих 12 месяцев никто не знает, где будет цена на газ и где будет цена на нефть, особенно цена на нефть. Это просто непредсказуемая вещь. Очень много факторов влияют. В среднесрочной я согласен с тем, что цена на нефть будет снижаться. Лучшее лекарство от высоких цен - это сами высокие цены. Пока у нас медвежий взгляд на цену на нефть. Но для России это не станет концом светом. Во-первых, это будет происходить постепенно. Во-вторых, это сланцевый газ и сланцевая нефть. На них сильно влияет цены на газ и на нефть. Тем более, они сильно изменят саму индустрию. Стоит вспомнить, что было лет 20 тому назад. Если вы знаете историю, то помните, что в 1979 году было резкое повышение цены на нефть в мире. Тогда в течение года цены в реальном выражении выросли раза в четыре. На несколько лет на Ближнем Востоке сложился очень приятный климат, денег было много. Но это сопровождалось и серьезным спадом спроса. Начались проблемы в Саудовской Аравии, которая снизила добычу, чтобы контролировать цены. В итоге, они потеряли контроль над рынком где-то в 1985 году. Тогда добычу они снизили практически до 2 млн барр нефти в сутки. В конце концов, они решили, что так дальше продолжаться не может и увеличили объемы и снизили цены. Тогда технология была следующая: после того как скважина была пробурена и началась добыча, ежегодный спад добычи составлял 7-8%. Было настолько больше предложение нефти, что этот эффект достигался за 10 лет. Со сланцевой нефтью складывается чуть иная ситуация. В первой год добыча на новой скважине может упасть на 80%. Чтобы поддерживать добычу нужно постоянно бурить, бурить и бурить не по десятку скважин, не по сотне скважин, а по тысячам скважин. Действительно будет давление на цены на нефть. Я думаю, что поддержать цены на нефть выше $100 на пять, шесть, десять лет будет очень сложно. Но когда этот спад будет, он не будет длиться десятилетия. За падением цен пойдет серьезный спад активности в месторождениях сланцев. Ниже $70-80 цены вряд ли снизятся, так как на этих уровнях будет происходить ощутимое снижение объемов добычи сланцевой нефти Если цены упадут до $80 это не будет концом света. Будет некий процесс адаптации. Сейчас в России тоже начинается сланцевая революция. Не для газа, здесь есть огромное количество обычного газа, его хватит на 20-30 лет. Но в Западной Сибири есть очень большое месторождение сланцевой нефти, называется Баженовское. Налоги на него обнулили. В этом году они начали бурить, попробуют, получается ли при этом налоговом режиме разрабатывать это месторождение. Это поможет увеличит добычу нефти. Но главное для российской экономики то, что сланцевый газ и сланцевая нефть требуют очень много активности, потому что нужно бурить тысячу скважин.