.

.

СЕГОДНЯ:

.

.

.

Главное

.

СВЯЗАННЫЕ МАТЕРИАЛЫ

27 сентября 2013 года 18:50

Отставить траур: "супер-цикл" роста цен на сырье не закончился

РИА Новости, Александр Кряжев

Разговоры о закате "супер-цикла" роста цен на сырье преждевременны, уверены в McKinsey Global Institute. После 2011 года цены, конечно, немного просели, но все равно остаются на исторических максимумах

Нью-Йорк. 27 сентября. FINMARKET.RU - Разговоры о закате "супер-цикла" роста цен на сырье преждевременны, уверены в McKinsey Global Institute.

В будущем цены на основные виды сырья будут расти из-за сокращения предложения: легкодоступных месторождений нефти и металлов становится все меньше.Урожайность сельского хозяйства тоже падает, а это значит, что еда будет становиться все менее доступной.

Супер-цикл еще не закончен

На протяжение практически всего XX века ресурсы постепенно дешевели, что поддерживало рост мировой экономики. Это сопровождалось ростом спроса на энергоресурсы, металлы, продукты питания и воду, но к росту цен не приводило. В этот период серьезно росло предложение ресурсов и производительность экономик.

На протяжение XX века Commodity Index McKinsey Global Institute, в который входят цены на энергоносители, металлы и продукты питания, упал практически в два раза в реальном выражении.

Но в 2000-е годы все изменилось: рост предложения не успевал за ростом спроса со стороны Китая и других азиатских стран. В среднем цены на ресурсы удвоились за этот период.

Рост экономик развивающихся стран, прежде всего, Китая был беспрецедентным. Ресурсы им нужны были на строительство инфраструктуры, поддержание роста городского населения, домохозяйства предъявляли все больший спроса на продукты питания, а потребительские привычки населения становились все более разнообразными.

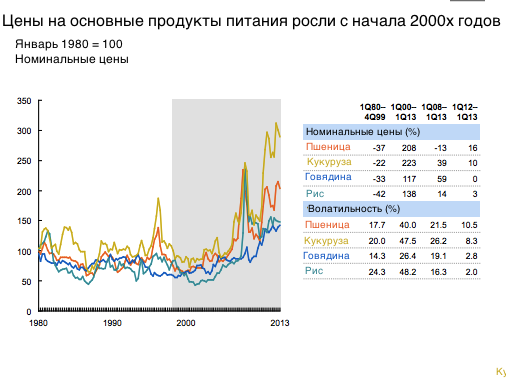

Выросла волатильность цен на ресурсы: с начала века она была в три раза выше, чем в 1990-е годы. После 2008 года волатильность несколько ослабла, но все равно остается крайне высокой.

На волатильность повлияли временные факторы, например, наводнения, засухи, различные военные конфликты. Однако стало ясно, что рост волатильности имеет структурные причины: спрос сейчас настолько высок, что предложение уже не может гибко и быстро ответить на его увеличение.

Эти структурные проблемы никуда не денутся, ведь предельные издержки на добычу ресурсов также серьезно выросли. За исключением природного газа и возобновляемых источников энергии, добывать сырье стало сложнее и дороже. Например, издержки на содержание месторождения нефти в последние 10 лет удвоились.

Из-за урбанизации к 2030 году города захватят 30 млн га сельскохозяйственной земли хорошего качества – это порядка 2% земли, которая сейчас обрабатывается. Более 80% пахотных земель сейчас находятся в зоне риске из-за политических и инфраструктурных причин.

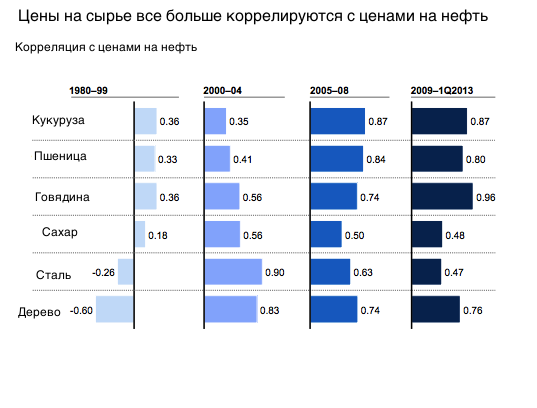

В этот же период цены на сырье стали коррелировать друг с другом – такого в мировой истории еще не было. Особенно это видно на примере сельского хозяйства: цены на продукты зависят от цен на энергоресурсы, так как топливо нужно для техники и различного оборудования. От стоимости энергии зависит 15-30% стоимости урожая и 25-40% стоимости стали.

Часто ресурсы теперь заменяют друг друга. Хороший пример – это нефть и другие возобновляемые источники энергии, для замены которых используют биотопливо.

С 2011 года цены на сырье немного просели, но говорить об окончании "супер-цикла" преждевременно. Цены все равно остаются крайне высокими, а после кризиса они росли куда быстрее глобального ВВП.

На рынке нефти установилась нижняя граница цен

До 1970-х годов ситуация на рынке энергоресурсы была стабильной: цены на уголь, газ и нефть не росли, ведь спрос и предложение соответствовали друг другу. Тогда появлялись новые дешевые источники предложения, повышалась эффективность нефтепереработки, а добывающие компании мало влияли на рынок.

Затем случился нефтяной шок 1970-х годов. Впоследствии цены все равно начали снижаться: ОПЕК не могла в достаточной мере влиять на рынки, открывались новые месторождения, а в развитых странах снижалось потребление нефти.

Но с начала 2000-х годов номинальные цены на энергоресурсы выросли на 260% (рост ежегодно на 10,2%).

Самый большой рост показали цены на уран, выросшие на 350% в номинальном измерении.

Цены на нефть и уголь выросли соответственно на 293% и 282% по сравнению с уровнем 2000-х годов.

За ростом цен стоял рост спроса, сокращение свободных мощностей в странах ОПЕК и рост стоимости добычи нефти в странах, не входящих в картель. С 2000 по 2010 годы расходы на открытие и разработку нового месторождения нефти почти удвоились. Проекты становились все более сложными и дорогостоящими.

В результате цены на нефть выросли до $140 за барр в 2008 году. При этом американская нефть благодаря сланцевой революции продавалась с существенной скидкой.

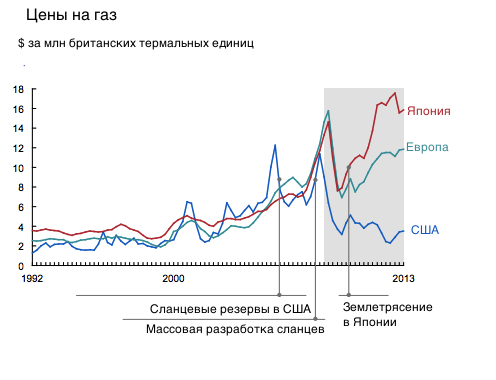

Меньше всего за последнее десятилетие выросли цены на газ. В США они вообще существенно снизились по сравнению с уровнем 2008 года: все больше потребностей в энергии США покрывают с помощью газа, добытого из нестандартных источников.

Цены на газ существенно выросли лишь в Японии, где из-за катастрофы на АЭС "Фукусима" закрыты все ядерные электростанции.

Спрос на энергоносители в мире продолжит расти. Лишь спрос Китая на энергию будет расти примерно на 2% в год вплоть до 2030 года. Он обеспечит порядка 40% спроса на энергию в мире. В McKinsey предполагают, что ВВП Китая будет расти на 6,8% в год.

Спрос на энергию растет до тех пор, пока доходы на душу населения не достигнут $15-20 тысяч по ППС. Затем экономика изменяется: развивается сектор услуг, который требует меньших затрат энергии.

Сейчас уровень использования энергии в Китае можно сравнить с показателями Сингапура и Южной Кореи в 1980-е годы. К 2030 году интенсивность использования энергоресурсов в Китае достигнет уровня этих стран 1990-х годов.

Цены на нефть вряд ли могут упасть еще ниже - издержки на ее добычу становятся все больше. Все чаще приходится разрабатывать нетрадиционные источники топлива или традиционные, но труднодоступные.

За последние 10 лет предельные издержки на добычу нефти выросли на 250% - с $30 за барр в 2002 году до $104,5 за барр в 2012 году.

Ситуацию может изменить сланцевая революция в США, которая привела к падению цен в стране на нефть и газ. Также ситуацию может исправить повышение эффективности производства, которое снизит спрос на нефть. Изменить рынок энергетики может также быстрое изменение технологий.

Металлы: азиатские экономики определят будущее рынка

На протяжении XX века цены на металлы падали благодаря улучшению технологий, открытию новых месторождений и изменению спроса.

С начала 2000 годов номинальные цены на металлы выросли на 176%. Средний рост в год составил 8%.

Самые большой рост показали цены на золото: инвесторы активно вкладывались в металл, уверенные в том, что он защитит их от рисков. При этом издержки на добычу золота росли на 15% в год, а новые месторождения не появлялись.

Цены на медь и сталь выросли соответственно на 344% и 167% во многом благодаря спросу со стороны Китая. Китай потребил больше стали в последние 10 лет, чем за все 60 лет до этого.

Цены на алюминий выросли всего на 27% - это меньше, чем на все другие виды сырья. Предложение на рынке достаточно стабильно благодаря быстрому росту добычи в Китае и достаточным резервам. Сейчас в мире накоплено 10 млн т алюминия – этого достаточно, чтобы сделать 750 млрд банок для напитков.

К росту цен на металлы привел рост спроса со стороны развивающихся стран, а также серьезный рост издержек на производство.

В будущем издержки будут расти: новые месторождения находятся далеко и разрабатывать их сложно, а качество уже разработанных месторождений снижается. Новые месторождения обычно находятся в странах с высокими политическими рисками, а это затрудняет общение между компаниями и правительствами.

Проекты становятся настолько крупными, что на их реализацию нужно все больше капитала. Часто новые проекты становятся недоступны для небольших компаний.

Развивающиеся страны продолжат скупать металлы: спрос к 2030 году вырастет на 75% лишь на сталь. Во многом это произойдет благодаря урбанизации Индии и Китая.

Несколько снизить спрос на металлы помогут технологии их переработки и повышения эффективности их использования.

Сельское хозяйство:

В XX века также подали цены на сельскохозяйственную продукцию. В реальном выражении цены в год снижались на 0,7%. При этом с 1961 по 2000 годы спрос на сырье рос на 2,2% в год.

С 1961 по 1970-е годы урожайность росла на 3% в год, но затем рост замедлился в 1990-х годов до 1,1%. Рост урожайности злаковых замедлился до 0,4%.

Снижение урожайности связано с ухудшением состояния пахотных земель, снижением инвестиций в исследования новых способов повышения урожайности, а также из-за различных ограничений на распространение новых технологий между странами.

На этом фоне растет спрос на продукты питания, а также увеличивается количество шоков – засух, наводнений, различных перепадов температур. Это привело к тому, что с начала века номинальные цены на продукты выросли на 120%.

Примером шока на рынке сельскохозяйственной продукции может стать лето 2012 года. Тогда цены на соевые бобы, кукурузу и пшеницу выросли из-за засухи и наводнений, поразившей США, Россию, Европу и Латинскую Америку.

Цены на непродовольственные продукты сельского хозяйства с начала века выросли на 30-70%. Самый большой рост показали цены на каучук, который подорожал на 350%.

В будущем рост спроса на продукты питания обеспечат страны Азии и Африки. Это связано с тем, что они будут потреблять больше калорий, да и население этих стран продолжает расти. Меняются и их потребительские привычки: эти страны начинают потреблять все больше мяса.

Это потребует увеличения площадей пахотных земель. Сейчас в Китае потребляется порядка 75 кг мяса на человека в год. Если потребления вырастет до уровня США – 120 кг мяса на человека, к 2030 году понадобятся еще 60 млн га сельскохозяйственных земель.

Опубликовано Финмаркет

.

Материалы по теме

- Коровы и выгода: в Индии не работают законы капитализма

- ФАС: рост цен на топливо в 2014 году будет в пределах инфляции

- Спекулянты удерживают цены на нефть от падения

Мнение посетителей сайта, оставляющих свои комментарии на новости и статьи, может не совпадать с мнением редакции ИА «Финмаркет», и за содержание комментариев ИА «Финмаркет» ответственности не несет. При этом агентство оставляет за собой право модерировать и удалять любые комментарии посетителей сайта.

ПОДПИСКА НА РАССЫЛКУ АНАЛИТИКИ ФИНМАРКЕТ:

.

.