НПФ распорядились обрушившимися на них рублями, мягко говоря, консервативно.

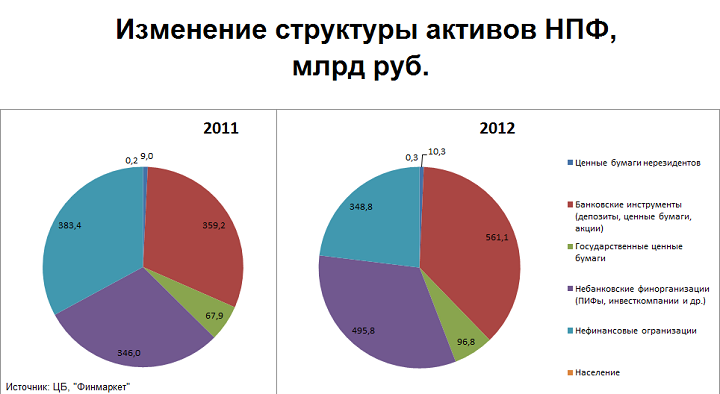

- Они отнесли деньги граждан в банки. Вложения в этот сектор увеличились на 56%. В том числе, почти на 70% больше, чем за год до этого, положили на депозиты. Особенно популярны у НПФ стали депозитные сертификаты: вложения в них выросли более чем в 48 раз - до 11,8 млрд руб.

- На 43% выросли вложения НПФ в другие небанковские финансовые организации. В основном, речь идет о приобретении паев инвестиционных фондов - ПИФов. На 72% больше стала сумма приобретенных НПФ ценных бумаг и на 23% акций других небанковских финансовых организаций, к которым относятся финансовые и инвестиционные компании.

- Третьим по популярности инструментом стали государственные ценные бумаги: их в активах НПФ стало на 42% больше.

- Зато нефинансовые организации (то есть, компании реального сектора экономики) за год лишились 9% инвестиций со стороны НПФ. Если в облигации компаний пенсионные фонды вложили на 9% больше, то из их акций НПФ просто убегали: сумма акций предприятий в активах НПФ сократились сразу на 28%.

- При этом вложения в ценные бумаги нерезидентов увеличились на 15%.

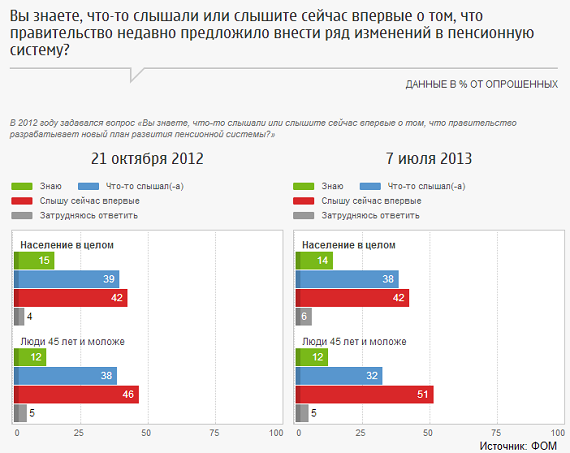

Аналитики Центробанка объясняют консерватизм НПФ так: "в условиях существенных колебаний котировок российских акций банковский сектор был сферой наименьшего риска". Эксперты называют такое положение неестественным, но ожидают усиления этой тенденции, если не изменится законодательство о НПФ. Андрей Никитченко, президент НПФ "СтальФонд" "Существующее пенсионное регулирование не позволяет фондам планировать свою инвестиционную деятельность на период времени, превышающий один календарный год. Принцип безубыточности, который собиралась ликвидировать ФСФР, действует до сих пор(против законопроекта, допускающего отрицательную доходность, в июне выступило Государственно-правовое управление президента - "Финмаркет"). Из-за этого НПФы придерживаются консервативной стратегии инвестирования пенсионных накоплений и используют самые "безопасные" инструменты (в том числе депозиты). Фонды превращаются в краткосрочных инвесторов, хотя во всем мире пенсионные накопления являются источником "длинных" денег, которые используются для развития страны. Однако помимо отказа оттребования безубыточности по итогам года, необходимо еще создать специальный гарантийный фонд, который будет работать по принципу Агентства страхования вкладов. В случае, если к моменту выхода на пенсию размер средств на счету гражданина будет меньше уплаченных взносов, эта разница будет ему компенсирована. Принятия соответствующего законопроекта участники рынка ожидают в ближайшее время. Пока по сути НПФы действительно являются посредниками между частными инвесторами и другими финансовыми институтами. Однако в сотрудничестве с негосударственными пенсионными фондами есть существенные плюсы. Во-первых, фонды предоставляют свою экспертную оценку использования определенных инструментов для инвестирования в тот или иной промежуток времени. Они могут диверсифицировать риски за счет вложения средств в разные классы активов. Обычному гражданину разобраться в том когда, куда и сколько вкладывать проблематично. Во-вторых, за счет того, что НПФы аккумулируют большой объем средств, они получают более выгодные условия от своих партнеров. Доход по депозитам или, например, акциям у НПФ будет выше, чем у гражданина, который занимается размещением денег самостоятельно". Юрий Люблин, первый вице-президент Ассоциации Национальная ассоциация негосударственных пенсионных фондов (НАПФ) "Негативная информация в СМИ о деятельности НПФ идет последние четыре года. Система накопления в НПФ развивается не благодаря госрегулированию, а вопреки. Государство пока мало сделало для позитивных изменений в правовом регулировании сектора. Тем не менее, люди начинают понимать, что в НПФ деньги являются их личной собственностью, могут быть унаследованы. И они делают осознанный выбор. Четыре года назад у нас в НПФ было около 5 млн граждан, сейчас за 20 млн, и в этом году ожидается, что еще 5-6 млн переведут свои накопления из ПФР в НПФ. Сложившаяся структура активов НПФ не рациональна. Причин несколько. До сих пор фонды обязывают к 31 декабря каждого года показать положительную доходность по своим вложениям. Без отмены этого правила фонды не могут вести эффективную инвестиционную программу. Они не хотят рисковать и вкладывают средства малоэффективно, но надежно - хотя бы с маленьким плюсом. Банки - это вынужденный объект вложения НПФ. Если будет принят закон, допускающий отрицательную доходность, то уже в 2014 году структура активов ПНФ будет совершенно другой. Правда, в России нет объектов для серьезных долгосрочных инвестиций. Все проекты предполагают в лучшем случае трехлетнее инвестирование. А пенсионные деньги - это долгосрочные инвестиции: на 20-30 лет. Только сейчас в правительстве начали работу над созданием жестких правил инвестирования пенсионных денег. Это должно быть очень серьезное дело, в некоторых случаях, может быть, даже с госгарантиями". Людмила Преснякова, директор проекта "ФОМ-ФИН" Фонда "Общественное мнение" "Негативная компания против НПФ не сильно заметна людям. А НПФ в последнее время активно занялись привлечением клиентов, причем через корпоративный сегмент, а не розницу. То есть, свою стратегию развития они нацеливают на работу с работодателями, руководителями компаний и предприятий, а не гражданами. С другой стороны, постоянное реформирование пенсионной системы увеличивает стремление граждан вывести свои пенсионные накопления из-под контроля государства, сделать их более частными, привязанными и подконтрольными себе. Только люди поняли правила игры, как они начинают меняться. Компания против НПФ была не такая уж активная. В принципе на нее могли обратить внимание только те, у кого средства уже лежат в НПФ. Число "молчунов" (тех, кто не выбрал для накопительного компонента своей пенсии НПФ, и чьи пенсионные накопления находятся в управлении "Внешэкономбанка" - "Финмаркет") все равно почти втрое больше клиентов НПФ". Сергей Бровчак, кафедра управления рисками и страхования ВШЭ "Фондовый рынок на протяжении последних нескольких лет достаточно волатилен. Вполне логично, что НПФ проводят целенаправленную политику сокращения количества акций в портфелях фондов. Это не результат уценки акций. В среднем на них у крупнейших фондов приходится не более 5% активов. Граждане не могут самостоятельно размещать средства обязательных пенсионных накоплений в банках или ПИФах. Таково законодательство. И НПФ как профессиональный посредник предоставляет услуги по размещению этих средств. Не факт, что большинство граждан смогут принять более профессиональные инвестиционные решения". Татьяна Омельчук, эксперт Центра стратегических разработок "Естественно, с точки зрения рыночной экономики вложение средств НПФ преимущественно в банковские и другие финансовые инструменты нерационально. Эти деньги должны работать на экономику. Но гарантировать ежегодную доходность вложений в акции предприятий невозможно. Любой рынок подвержен рыночным колебаниям. Это реально, скажем, хотя бы на пятилетнем периоде. Одновременно должен быть закон о гарантировании (страховании) пенсионных накоплений по аналогии со страхованием банковских вкладов. Его тоже пока нет. Дело за государством. Только после этого можно ожидать изменений в структуре активов НПФ в нужную сторону". Евгений Добровольский, председатель совета НПФ "Согласие" "Вложение активов в бессрочные финансовые инструменты выглядит привлекательным только с учетом длительного периода инвестиций. Такова сейчас конъюнктура фондового рынка. При этом клиенты НПФ хотят видеть высокую доходность ежегодно. Прежде всего, если говорить об обязательном пенсионном страховании, то здесь у граждан в принципе нет возможности самостоятельно инвестировать куда-либо. Гражданин может выбрать для себя или ПФР, или НПФ, которые будут заниматься управлением пенсионными накоплениями в его интересах. Или же вообще практически полностью довериться государству, снизив накопительную часть до 2%. То есть, вопрос здесь только в грамотном выборе партнера. Но даже если мы будем вести речь о личных средствах граждан, которые они направляют, например, на дополнительное пенсионное обеспечение, то и здесь, на мой взгляд, обращение в НПФ имеет свои преимущества. Во-первых, у россиян, к сожалению, очень низкий уровень финансовой грамотности. Выбрать оптимальный вариант между наибольшей доходностью и надежностью банков - это задача профессионалов, которые работают в НПФ и управляющих компаниях (УК), через которые НПФ размещает средства. Кроме того, НПФ управляет большими объемами средств клиентов, поэтому у них больше возможностей получить хорошие проценты и высокий доход, а также провести грамотное хеджирование в случае проблем в экономике. Наконец, работа с НПФ - это целевая инвестиция в будущие доходы по достижению пенсионного возраста. Человек осознанно вкладывает свои средства в НПФ, понимая, что они работают на его старость. А банковский депозит - это всегда соблазн и возможность воспользоваться этими средствами на какие-то текущие цели - покупку машины, поездку на отдых и т.д."