- Падение цен на нефть и другие товары российского экспорта на 25-30%,

- Снижение темпов роста российского ВВП до 1,2% в год,

- Прирост прямых иностранных инвестиций всего на 3,2%,

- Разгон инфляции до 6%,

- Рост реальных доходов населения не более чем на 3,6%,

- Бивалютная корзина подорожает к рублю на 10%.

- К потере 1,5 трлн. рублей (25% капитала банковского сектора),

- К снижению совокупного финансового результата до 600-700 млрд рублей,

- К появлению дефицита собственного капитала порядка 450 млрд руб. у 236 банков, на которые приходится 26% активов всей банковской системы России (по данным на июль 2013 года в России работало 955 банков с действующей лицензией);

- Достаточность собственных средств системы снизится до 11,1%;

- В том числе, из-за риска заражения на межбанковском рынке в результате так называемого "эффекта домино" дефицит капитала может сложиться у 37 банков, на долю которых приходится 1% активов системы, его совокупный объем может достичь 20 млрд руб. Дефицит ликвидности порядка 100 млрд руб. грозит 36 банкам, на долю которых приходится 4% активов.

- ВВП упадет на 5%,

- Прямые иностранные инвестиции сократятся на 9%,

- Инфляция замедлится до 5% годовых,

- Реальные доходы населения снизятся на 1%,

- Курс рубля рухнет на 20%.

- К потере 2,6 трлн. рублей или 42% капитала,

- К сжиманию финансового результата всей банковской системы до 100-150 млрд рублей,

- У 308 банков, обеспечивающих 34% активов всей системе, возникнет дефицит капитала в размере до 580 млрд. руб.;

- Достаточность капитала упадет до 10,6%;

- "Эффект домино" ударит по капиталу 54 банков с 7% активами всей системы; их общий дефицит достигнет по этой причине 40 млрд руб. Дефицит ликвидности начнут испытывать 80 банков (это 9% активов банковского сектора); им будет не хватать порядка 200 млрд руб.

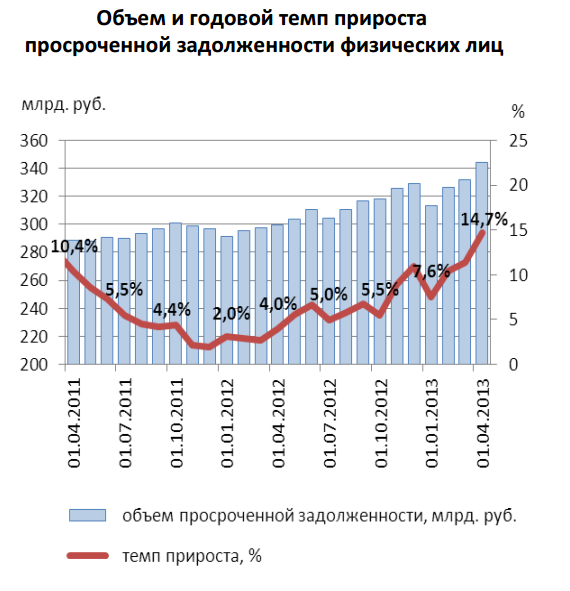

Однако сохранение показателя достаточности капитала на уровне выше 10% в обоих сценариях дало право экспертам ЦБ сделать вывод, что "российский банковский сектор может противостоять серьезным шокам в случае кризиса" (по данным на 1 апреля 2013 года он составлял 13,4%). Банки кредитуют граждан под будущий дефолт Особую тревогу у ЦБ вызывают банки, продолжающие ускоренное наращивание портфелей розничных кредитов населению. В конце 2012 года ЦБ называл чрезмерный рост рынка розничного кредитования одним из основных рисков банковского сектора. Общие темпы роста кредитования граждан в этом году стали ниже - рост за I квартал к предыдущему на 4,7% при показателе в 6,2% за аналогичный период прошлого года. Однако банки, специализирующиеся на розничном кредитовании (на них приходится треть выданных частным лицам кредитов), продолжают ускоренно раздавать деньги гражданам. По итогам I квартала годовые темпы прироста объемов кредитования физических лиц у них составили 48,4%, что оказалось на 2,1 п.п. больше, чем год назад. Стремление банков прокредитовать население понятно:

- Гражданам в I квартале этого года они давали кредиты в среднем по 21,1%, а предприятиям - по 9,9%.

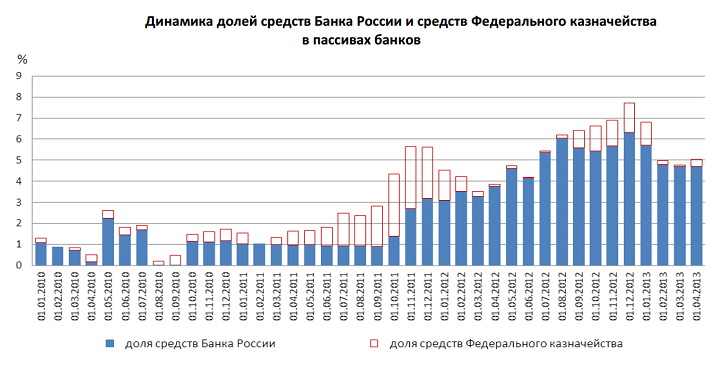

- Это дает возможность банкам повышать ставки и по вкладам граждан и меньше зависеть от ЦБ как источника ликвидности, и делает банковскую систему менее чувствительной к изменению процентных ставок Банком России.

- Происходит ухудшение условий кредитования производственного сектора, от финансового состояния которого зависят доходы граждан.

- "При резком ухудшении финансового состояния предприятий банки, кредитующие население по высоким ставкам, могут столкнуться с существенным ростом просроченной задолженности и дефолтами", предупреждают в ЦБ.

Антон Никитин, экономист "ВТБ Капитал" "Проблемы банковской системы, которые возникли в 2008-2009 годах, вряд ли повторятся. При нынешней более гибкой политике курсообразования рубля, скорее всего не понадобится продажа резервов, не возникнет такой недостаток ликвидности, не потребуется жесткое повышение процентных ставок. Поэтому при тех же условиях влияние нового кризиса на российскую экономику будет менее масштабным. Даже без стресс-сценариев переход на "Базель III - русский стиль" требует от банков привлекать больше капитала. Только единицы могут привлечь акционерный капитал, остальным придется пользоваться достаточно агрессивными инструментами, основанными на "евробондах". При стрессе капитал требуется из-за серьезного ухудшения активов, для создания новых резервов. Но достаточность капитала - вещь довольно теоретическая. Она полностью зависит от того, хочет ЦБ, чтобы проблемы обнажались, или нет. В Казахстане, например, многие банки с 2007 года имели по факту негативный капитал, но продолжали работать. Если речь идет о системообразующих банках, ЦБ идет на уступки, чтобы не вызывать панику может снизить нормы достаточности капитала. От недостаточности капитала банки не падают. Это происходит, когда начинается набег вкладчиков на них или они перестают выполнять какие-то свои обязательства, например, по облигациям. Дефицит ликвидности в кризис так или иначе возникает: ЦБ продает валюту, вкладчики либо переворачиваются в валюту или забирают средства под подушку. У нас еще и Минфин в кризис начинает активно изымать средства. У банков возникает дефицит ликвидности. Большинство крупных банков, включая "Сбербанк", уже сейчас активно рефинансируются у ЦБ. И в случае кризиса его поддержка им понадобиться еще больше. У ЦБ не так много инструментов, чтобы заткнуть дырку в банках. Скорее всего, будут опять реактивированы инструменты беззалогового кредитования, но с ними сопряжен ряд рисков: например, "Межпромбанк" по беззалоговым кредитам 2009 года расплатиться не смог. Правда, с дефицитом в 100-200 млрд руб. ЦБ способен легко справиться. В прошлый кризис объемы беззалогового кредитования составляли 1,5 трлн руб. С другой стороны, контрагентские риски ЦБ сейчас намного выше, чем в 2008-2009 годах, так как система сама по себе уже достаточно долго находится в ситуации структурного дефицита ликвидности". Антон Струченевский, старший экономист "Сбербанк CIB" "Более сильное, чем в рассматриваемых сейчас ЦБ сценариях, падение ВВП в 2009 году - на 7,8% - во многом было предопределено жесткой кредитно-денежной политикой. ЦБ тогда таргетировал обменный курс рубля, и более полугода пытался его удержать от падения. Расплатой было снижение ликвидности и тот экономический спад. При переходе к более свободному плаванию рубля гораздо менее негативные последствия могут быть при снижении цены на нефть или увеличении оттока капитала. Например, в 2012 году цена на нефть со $120 спланировала до $90 за баррель, рубль к доллару потерял процентов 15 за короткий срок, а инфляция отреагировала, но совсем не сильно, а в промышленности по большому счету ничего не произошло. Когда ЦБ говорит о трудностях, которые будет испытывать в кризис треть банковской системы, имеются в виду достаточно крупные системообразующие банки. После кризиса 2008 года существенно улучшилось качество кредитования в российской экономике. До кризиса, когда объемы кредитования росли до 50% в год, деньги давали кому не попадя. Поэтому банки пошли на поклон в ЦБ. После кризиса качество риск-менеджмента значительно улучшилось, и расчеты ЦБ это демонстрируют. Такого рода тестирования ЦБ проводит для того, чтобы понять, где есть узкие места, и оценить объемы возможной помощи с его стороны. В кризис, конечно, потребуются денежные вливания, но как выясняется, они выглядят вполне небольшими". Вероника Чекина, аналитик Фондового центра "Инфина" "Достаточность капитала является серьезной проблемой даже сейчас, причем для банков из топ-30. Банкам придется наращивать свой капитал для выполнения требований "Базеля III". Каким образом это делать, не всем понятно. Выходить на рынки, проводить IPO в текущей ситуации сложно. В ситуации кризиса проблема многократно обострится. Дефицит капитала в 580 млрд руб. - это серьезная проблема. Многое зависит от того, какую политику будет проводить ЦБ. Его поддержку могут опять получить в основном крупные банки. Все идет к тому, что у нас будет мегарегулятор, мегабиржа, на ней два мегаигрока". Дмитрий Мирошниченко, Центр развития ВШЭ "Показатель достаточности капитала более чем в 10% - для ЦБ какая-то магическая величина. Он исторически считал, что у Европы один уровень, а у на он должен быть вдвое выше. На самом деле, вряд ли банки, у которых эта величина ниже, были бы менее устойчивы. 9% или даже 7% - разница небольшая. Наоборот, достаточно больше банков, имевших показатель достаточности капитала более 10%, обанкротилось. Не вижу никакой трагедии, если во время кризиса фактическое значение достаточности капитала опустится даже до 6%: кризис, а как может быть иначе? Дефицит капитала для банков неприятно, но не смертельно. Значительное количество российских банков годами живет с отрицательным капиталом - экономическим, а не формально подсчитанным, бухгалтерским".