- Процентной ставки,

- Валютного курса

- Цен на энергоносители.

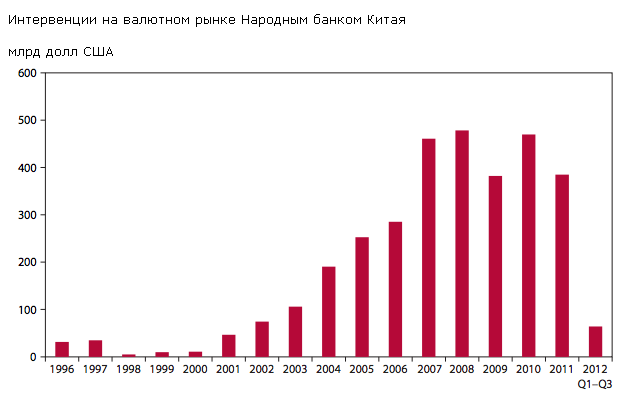

- С 2004 по 2011 годы Банк Китая проводил значительные интервенции на валютном рынке. Рост предложения национальной валюты должен был привести к росту инфляции.

- Чтобы этого избежать, регулятор стерелизировал эти деньги, увеличив требования по обязательным резервам банков, а также заставляя банки покупать векселя Банка Китая. Ставки и по резервам, и по векселям были ниже рыночных - это стало дополнительным налогом на банки.

- Банк Китая все же не собирался банкротить банки. Чтобы избежать роста плохой задолженность и падения прибылей, Банк Китая установил отдельные ставки по кредитам и депозитам для банков. Так было искусственно создано окно между ними, что обеспечило банкам доход.

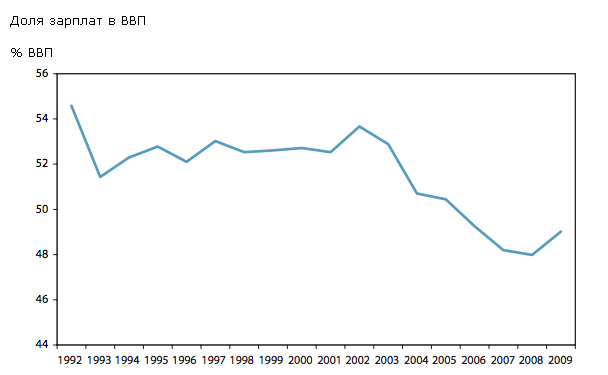

- Все расходы на валютные интервенции Банка Китая, таким образом, легли на домохозяйства. Ставки по депозитам с 2003 года стали негативными.

- Кроме того, поддерживая ставки на низком уровне, регулятор пытался остановить приток "горячих денег", которые в конце 1990-х довели Таиланд и другие азиатские страны до кризиса.

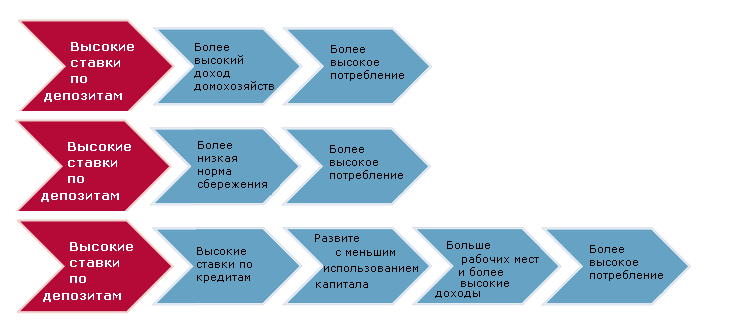

- Снизятся объемы инвестиций в экономике, снизится зависимость экономического роста от инвестиций.

- Из-за высоких ставок по депозитам вырастут доходы населения и граждане смогут больше потреблять.

- Кроме того, бизнес не сможет развиваться, используя только капитал. Придется создавать новые рабочие места - итогом станет рост занятости, зарплат и потребления.

Однако на практике либерализируются лишь ставки по кредитам, а ставки по депозитам остаются под контролем регулятора. Либерализация ставок должна проходить постепенно. Начать стоит с долгосрочных и среднесрочных ставок. Это позволит корпорациям и банкам плавно перейти к новой системы с гибкими рыночными ставками. Избежать банкротств, правда, не удастся, но с рынка уйдут многие неконкурентоспособные предприятия. Обменный курс Профицит счета текущих операций Китая значительно снизился с пикового уровня 2007-2008 годов. Однако он все равно достаточно высокий. Если бы курс юаня формировался под рыночным давлением, то он был бы куда выше, чем сейчас. В этом случае профицит текущего счета упал бы еще сильнее, импортировать в Китай стало бы дешевле. Сократились бы прибыли экспортоориентированных компаний, зато выиграл бы сектор услуг.

- Юань был привязан к доллару с 1994 года. В это время доллар США укреплялся, а вслед за ним и юань.

- С февраля 2001 года курс доллара начал снижаться. Сначала власти не обратили на это внимание и сохранили привязку к доллару. Но с этого момента курс юаня начал падать, а профицит счета текущих операций расти. Центробанк начал выходить с интервенциями на рынок.

- В июле 2005 года власти разрешили юаню укрепиться сразу на 2,1%, и установили более гибкую систему курсообразования, которую жестко контролировал Банк Китая. Профицит счета текущих операций продолжил расти, ведь умеренного роста курса юаня было недостаточно, чтобы сгладить дисбалансы.

- Затем идея постепенного укрепления курса юаня опять была забыта. Осенью 2008 года юань вновь был привязан к доллару из-за опасений, вызванных финансовым кризисом. Привязка была отменена лишь летом 2010 года.

- Банк Китая был вынужден проводить валютные интервенции, что привело к созданию огромных валютных резервов. В 2011 году они превысили $3 трлн.

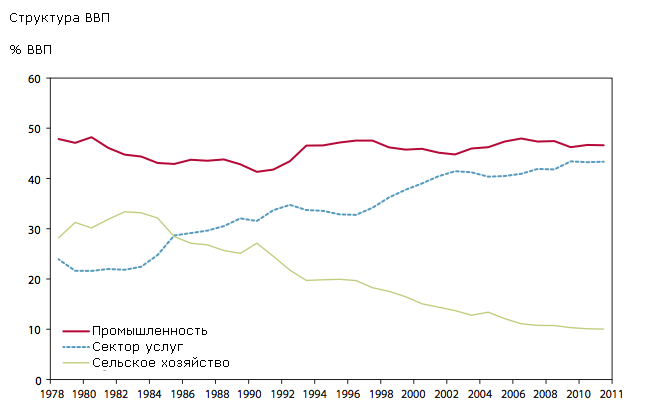

Цены на энергию В Китае цены на все энергоносители - от электроэнергии до бензина. Это - субсидии промышленному сектору страны, который потребляет 2/3 производимой в стране энергии. Это также сделало развитие за счет инвестиций более выгодным для компаний. От этой политики, в первую очередь, выигрывают госкомпании. Если убрать субсидии, то компаниям придется платить больше за энергию. В этом случае будет выгоднее нанимать новых рабочих, а не ставить дорогое оборудование. В итоге, вырастет занятость и зарплаты. Сейчас доля сектора услуг в ВВП Китая на 10 п.п. ниже, чем это характерно для развивающихся стран. Кроме того, либерализация цен даст толчок и к развитию сферы услуг, которой не нужно столько энергии. Пока промышленность получает из-за этой политики необоснованное конкурентное преимущество.

- Сейчас внутренние цены на нефть пересматриваются в КИТАЕ, если на мировом рынке нефть подорожала на 4% и эта цена продержалась 22 рабочих дня. Это помогает снизить влияние на внутреннюю экономику волатильности на рынке нефти.

- Если цены на нефть ниже $80 за барр, то цены на нефтепродукты вырастут настолько же, насколько увеличились котировки нефти на мировом рынке. Если цена выше $80 за барр, то нефтеперерабатывающим компаниям придется жертвовать прибылью - увеличить цены по мере роста цен на нефть они не могут. Если цены на нефть выше $130 и продолжают расти, то внутренние цены не могут быть увеличены.

- Sinopec и PetroChina несли убытки в 2007, 2008, 2011 и в первой половине 2012 года, когда цены на нефть были высокими и росли. Так как цены на нефть вряд ли снизятся в ближайшее время, то эти компании будут и дальше терять деньги.

- Цены на электричество можно повысить только, если цены на уголь вырастут на 5% за полгода. Здесь также процесс ценообразования происходит довольно сложно. В 2007, 2008, 2010 и 2011 годах, когда цены на уголь заметно выросли, цены на электричество не увеличились. Итогом стали потери для перерабатывающих компаний. Эти потери превращаются в прибыль для промышленных компаний, в частности, для госкомпаний.

Социальные трансферты и распределение доходов Либерализация этих четырех показателей поможет переложить деньги в карманы тех, кто готов потреблять. Но для стимулирования потребления правительству надо развивать систему социальной защиты населения. Тогда домохозяйствам больше не придется сберегать значительную часть доходов на "черный день", эти деньги они смогут потратить на потребление.

- К 2020 году правительства Китая планирует создать общенациональную систему здравоохранения и пенсионную систему. Это позволит защитить все группы работающих граждан, в том числе, иммигрантов и сельских жителей, а также увеличить социальные выплаты.

- Пока Китай тратит на систему здравоохранение, пенсии и другие социальные выплаты меньше 5,7% ВВП - это меньше, чем в других развивающихся странах.

- При этом деньги на социальные расходы лучше забрать у госкомпаний за счет выплаты больших дивидендов и прочих отчислений в бюджет. В 2011 году чистая прибыль госкомпаний превысила 1 трлн юаней, лишь 82,3 млрд из них ушло в бюджет. Однако затем большая часть и этих денег вернулась обратно в госкомпании через различные выплаты и субсидии.

- В период правления Ху Цзиньтао коэффициент Джинни, показывающий уровень неравенства по доходам, колебался между 0,47 и 0,49. В этот период неравенство в Китае было выше, чем в России или США, Китай по этому коэффициенту находится на уровне Нигерии, согласно официальной оценке правительства.

- По неофициальным оценкам, в 2010 году коэффициент составил 0,61 - в Китае один из самых высоких уровней неравенства в мире. На 5% самых богатых домохозяйств приходится 62% всех накоплений. Бедные 55% домохозяйств не имеют накоплений вообще или они незначительны.

- Победить неравенство поможет либерализацию процентных ставок, обменного курса и цен на энергию.

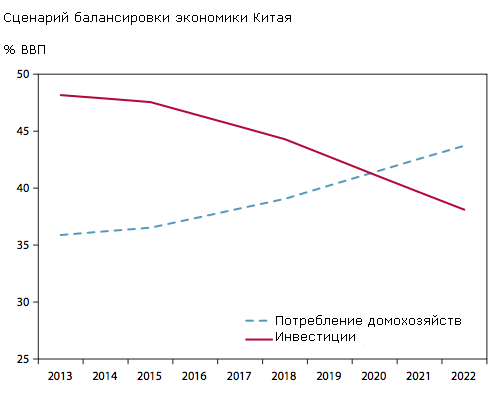

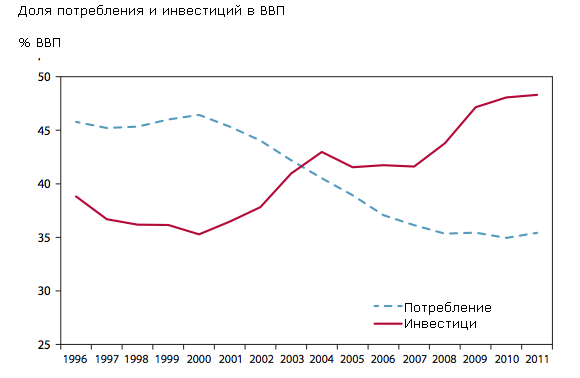

Как будет выглядеть изменения структуры экономики? Ни одна страна в мире не может с высокой эффективностью инвестировать 40% своего ВВП долгое время. Инвестиции в Китае в 2011 году дошли до пика в 48% ВВП. Рост инвестиций должен замедлиться, да и чистый экспорт также больше не может быстро расти. В этой ситуации поддержать темпы роста придется потреблению. На ликвидацию дисбалансов в экономике Китая уйдет не меньше десятилетия, ведь именно столько понадобилось на их создание. Иначе процесс ликвидации дисбалансов будет очень болезненным. Экономику Китая ждет либо глубокий спад, либо попытки искусственным путем увеличить потребление.

Сокращение доли инвестиций в ВВП на 10 п.п. приведет экономику Китая в соответствие с фундаментальными характеристиками, по оценке МВФ. Экономистам кажется разумным, если доля инвестиций в ВВП вернется на уровень 2002 года - 38%. Это также высокий уровень, но его вполне можно поддержать благодаря процессу урбанизации. Если предположить, что власти Китая собираются достигнуть этой цели, а также хотят удержать рост экономики на уровне 7,5%, то эксперты Петерсона написали примерный сценарий изменений структуры экономики Китая. Балансировка будет происходит 10 лет - это позволит избежать резкого спада и появления новых дисбалансов.

- В этом случае рост инвестиций должен снизиться до 8% в ближайшие несколько лет против 13,9%, на которые в среднем увеличивались инвестиции в последние 10 лет. К концу десятилетия темпы роста составят 3%.

- Замедление инвестиций может привести к спаду в отраслях, которые росли за их счет. Там будут медленнее создаваться рабочие места и расти зарплаты.

- Властям придется стимулировать потребление, чтобы избежать сокращения темпов роста ВВП. Здесь подойдет либерализация процентных ставок, цен на энергию и валютного курса. К концу десятилетия темпы роста потребления должна дойти до 10%.

- В среднем потребление должно расти на 9,7% ежегодно. В 2007-2011 годах реальные расходы домохозяйств росли примерно на 9,5% в год, но тогда ВВП рос в среднем на 10,5%. В этот раз доходы должны расти на ту же величину при условии росте ВВП в 7,5%.