- Регулятор сейчас покупает в месяц ипотечных облигаций на $40 млрд. Вдобавок к этому ФРС будет покупать еще и казначейские облигации на $45 млрд. Таким образом, c января в экономику США ежемесячно будут вливаться $85 млрд свеженапечатанных долларов.

- Решение о выкупе казначейских облигаций станет заменой "Операции Твист" - в рамках этой программы ФРС ежемесячно покупала краткосрочные казначейские облигации и продавала на такую же сумму долгосрочные. Ключевое отличие новой программы - ФРС не изымает такую же сумму из экономики, а просто увеличивает свой баланс.

- У расширенной версии программы смягчения так и не появилось четко определенной даты окончания. ФРС обещает проводить смягчение до тех пор, пока не увидит признаки значительного улучшения ситуации на рынке труда.

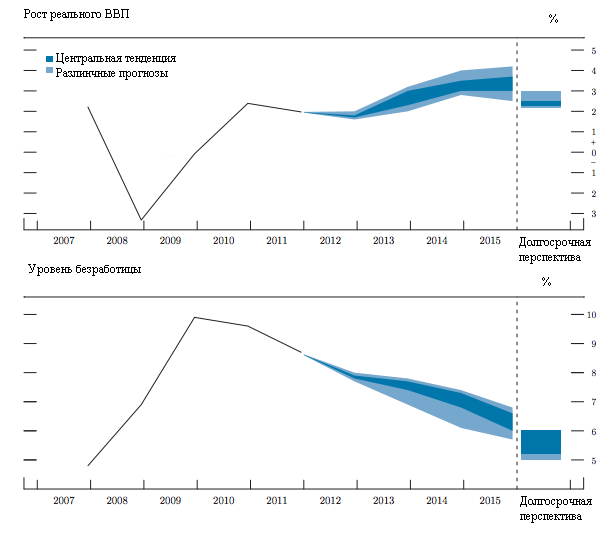

- Согласно обновленному прогнозу ФРС, уровень безработицы снизится до 6-6,6% лишь в 2015 году. Инфляция при этом не будет превышать 2,5%.

ФРС меняет концепцию монетарного регулирования Если посмотреть все шаги ФРС в этом году, то видно, что произошло фундаментальное изменение методов ее работы, пишут авторы блога Free Exchange The Economist.

- В январе ФРС заявила, что теперь безработица и инфляция имеют равные значения при принятии решений о смягчении и ставках. Ранее приоритет отдавался инфляции.

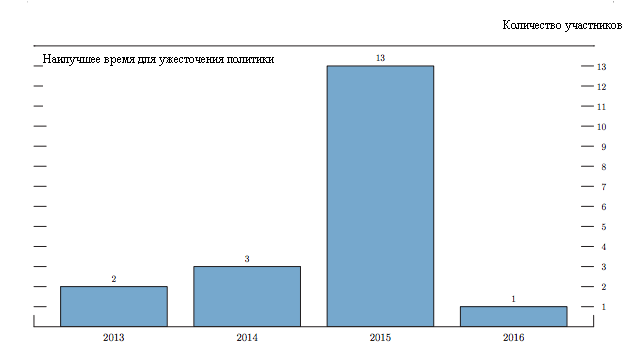

- В сентябре ФРС подкрепила этот принцип действиям, заявив, что будет проводить смягчения до тех пор, пока не будет улучшений на рынке труда. В декабре ФРС добавила, что ждет "значительных" улучшений.

- ФРС хочет, таким образом, сыграть на ожиданиях. Например, если общество уверено, что ФРС серьезно настроена по отношению к занятости, то бизнес и население будут больше тратить и инвестировать.

- Но есть и риски. Например, ФРС, возможно, ошибается, и естественный уровень безработицы теперь поднялся выше 6,5% - тогда регулятор ничего не добьется и просто разгонит инфляцию. Возможно, уровень безработицы в принципе сейчас не показывает общее состояние экономики.

- Но это небольшие риски по сравнению с тем, что политика ФРС просто окажется неэффективной и не сможет обеспечить снижения безработицы. Общество, вероятно, просто не поверит ФРС и политика не сработает.

- Уже есть тревожные знаки того, что политика регулятора неэффективна: последние эксперименты не привели к значительному росту бирж, а Джереми Стейн, один из члена Совета управляющих ФРС, недавно заявил, что покупки бумаг мало влияют на бизнес. Глава центробанка Бен Бернанке при этом лишь говорит, что единственный оставшийся у ФРС инструмент - это наращивании объемов смягчения.

- Такое сочетание денежной и бюджетной политики явно не работает, что заметно на примере Великобритании.

- Применение смягчений по любому поводу и без выглядит крайне странно: центробанки каждый раз делают одно и тоже, но каждый раз надеются, что добьются другого результата.

- Сейчас политика бюджетной экономии стала нормой для всех - это ошибочно и опасно для мировой экономики. США, Великобритания, Япония и Германия все еще выигрывают от низких премий за риск, которые они добывают крайне дорогими мерами бюджетной экономии. Им стоит присмотреться к понятию бюджетной гибкости: временно начать бюджетное стимулирование.

- При отсутствии бюджетной гибкости именно монетарная политика должна поддержать экономику на плаву. Но каждый раз это обходиться все дороже и в какой-то момент издержки станут больше преимуществ проведения смягчений.

- Бюджетно-налоговая политика США сейчас очень ненадежна, ведь она зависит от сложного и непредсказуемого процесса переговоров между партиями. Монетарную политику, напротив, осуществляет единый и не принадлежащий ни к одной партии орган.

- Залогом успеха и денежной, и бюджетной политики является их прозрачность и предсказуемость. Но в бюджетной политике сейчас этого достичь невозможно, именно поэтому ее заменяет монетарная политика ФРС, в которой нет конкурирующих интересов политиков, есть лишь конкурирующие мнения.

- Председатель ФРС Бен Бернанке заявляет, что центробанк не способен компенсировать потери экономики от "бюджетного обрыва". Хотя некоторые его коллеги, например, Мервин Кинг из Банка Англии признают, что сверхмягкая денежная политика центробанков связана именно с желаем компенсировать ущерб, который экономике наносит сокращение дефицита бюджета.

- Ущерб от ужесточения бюджетной политики, сейчас куда больше, чем то, что может компенсировать монетарная политика. Первая инъекция ликвидности в экономику способствует бурному росту, вторая - имеет чуть меньший эффект, а третья - еще меньший. Так политика ФРС становится каждый раз менее и менее эффективной. Для заметного эффекта требуется большая эмиссия.

- Неконтролируемый "бюджетный обрыв" в конце года замедлил бы темпы роста экономики США на 3-3,5 п.п., что означает глубокую рецессию - конечно, вряд ли Конгресс этого допустит. Но даже мягкий вариант, то есть компромисс, который большинство экспертов описывает так: сохранения налоговых льгот для всех, кроме самых богатых, отмена большей части сокращения расходов, а также отмена льгот по социальному налогу - замедлит экономику на 2-2,5 п.п. При этом экономика США в этом году вырастет всего на 1,7%.

- ФРС не сможет компенсировать такой ущерб. Бернанке уже призывал конгрессменов, раз уж они не могут стимулировать экономику, хотя бы сделать все, чтобы не загнать ее в рецессию.