- Усилия ФРС по стимулированию роста экономики ограничены, ведь ставка по федеральным фондам сейчас на уровне около нуля, ее нельзя понижать дальше.

- В такой необычной ситуации ФРС нашла два инструмента, чтобы стимулировать процесс создания рабочих мест и рост экономики - широкомасштабная покупка активов и оповещения о будущем курсе монетарной политики. В сентябре ФРС применила оба этих инструмента, объявив о новом раунде количественного смягчения (QE3), а также о том, что период низких ставок сохранится до середины 2015 года.

- Нынешнюю политику ФРС практически невозможно было себе представить в 1992 году, а в 2002 году она бы всех удивила. Но сейчас она кажется подходящей.

- В последнее время произошла настоящая революция в политике центробанка, ведь до этого было принято хранить намерения регулятора в тайне. Это противоречило принципам демократии: решения правительства, наоборот, объявлялись публично, а ведь монетарная политика также в значительной степени влияла на экономику и жизнь американцев. Однако в последние годы политика стала более открытой и эффективной, например, благодаря ей удалось избежать роста инфляции при стремительном росте цен на нефть 2000-х годов.

- Однако кризис 2008 года вновь сделал политику ФРС не предсказуемой, ведь регулятор применяет нестандартные меры денежной политики.

- Решить эту проблему ФРС попыталась с помощью прогнозов о монетарной политике на ближайшие несколько лет. Но этого тоже мало: чтобы политика регулятора была надежной, он должен четко объяснять свои цели. А именно, что скрывается под его двойным мандатом - обязательством поддержать стабильность цен и низкую безработицу.

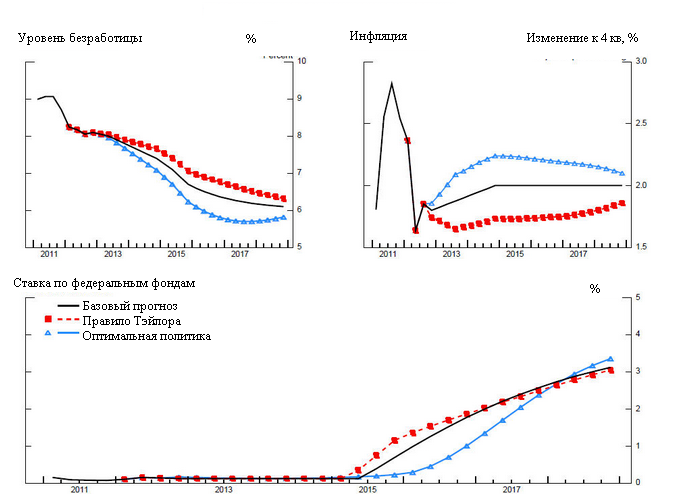

- Сейчас ФРС определяет долгосрочную цель по инфляции в 2%. Но в комитете уверены, что нужно определить условия, которые характеризуют и максимальную занятость. Пока правда нет согласия в оценке нормального уровня безработицы, называются цифры в диапазоне 5,2-6%.

- Проблема в том, что обе цели противоречат друг другу. Часто чтобы увеличить занятость, нужно смягчить монетарную политику, что может ускорить инфляцию.

- Сейчас регулятор обещает держать ставки на минимальном уровне до середины 2015 года. Затем, согласно опросам экспертов, они ожидают, что ФРС поднимет ставку до 4%. Но подобную политику сложно назвать эффективной.

- Если предположить, что ФРС выберет оптимальную политику, то ставки сохранятся на минимальном уровне до середины 2016 года. И вплоть до 2018 года ставки будут ниже ожиданий.

- Это еще раз доказывает, что ФРС нужно предоставить бизнесменам и населению способ ясно просчитать ее действия. Одним из средств достижения этой цели может стать удаление всех дат из прогнозов ФРС и замена их на целевые показатели. Политика будет жестко привязана к экономическим условиям.

Как долго ФРС будет проводить сверхмягкую политику Уже несколько представителей ФРС выступали с похожими предложениями.

- Глава Федерального резервного банка Чикаго Чарльз Эванс предлагал оставить ставку на нынешнем уровне до тех пор, пока безработица не снизится до 7%, а инфляция не вырастет выше 3% в год.

- Глава Федерального резервного банка Миннеаполиса Нараян Кочерлакота предлагал установить цели в 5,5% для безработицы и 2,25% для инфляции.

- Глава Федерального резервного банка Бостона Эрик Розенберг заявлял, что QE3 ФРС должен проводить до тех пор, пока безработица не упадет до 7,5%, а ставки она может повысить лишь после достижения уровня безработицы в 6,5%.

- Goldman Sachs :Новое правило ФРС может принять уже на декабрьской встрече.

- Nomura: Судя по заявлению Йеллен и протоколу встречи Комитета по открытым рынкам, члены Комитета пытаются проработать свой прогноз по монетарной политике на тот случай, когда ставки придется повышать. Но до сих пор остаются сомнения, а это значит, что решения вряд ли может быть вынесено на встрече в декабре. Многие члены Комитета считают, что совместить прогноз по монетарной политике с количественными данными будет сложно.

- Стин Якобсен, Saxo Bank: Заявления Йеллен делают встречу Комитета по открытым рынкам в декабре ключевым событием, ведь ФРС может изменить свои методы работы. Пока не ясно, какие специфические оценки выберет регулятор.

- Очевидно, что нужно еще провести большую работу, чтобы определить количественные оценки, а также то, как будут взаимодействовать друг с другом цели по безработицы и инфляции.

- ФРС хочет стать более прозрачный, но постоянные изменения методов работы и ключевых параметров лишь все усложняют.

- Не ясно, как это изменит политику ФРС, и так опустившего ставки до нижнего предела. Возможно, это позволит ФРС поднимать ставки быстрее, когда ситуация изменится к лучшему. В ситуации слабого роста экономики мы можем рассчитывать, что ФРС будет держать ставки низкими, но это и так уже давно известно.

- Настоящая новость в выступление Йелелен - то, что ФРС признает, что у него не получается пока стимулировать экономику своей монетарной политикой и и низкими ставками.

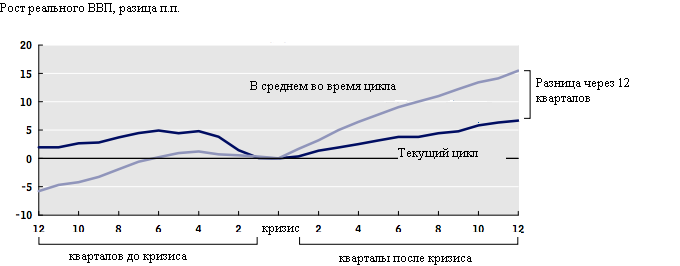

- Реальные темпы роста с момента окончания рецессии в 2009 году до второго квартала 2012 года составили 9% - это ниже средних показателей для предыдущих восстановлений.

- Медленно растут производственные мощности, количество занятых и запасы. В итоге, падает эффективность производства товаров и оказания услуг. Это на две трети объясняет низкие темпы роста ВВП.

- Еще треть связана с низким спросом на товары и услуги со стороны населения.

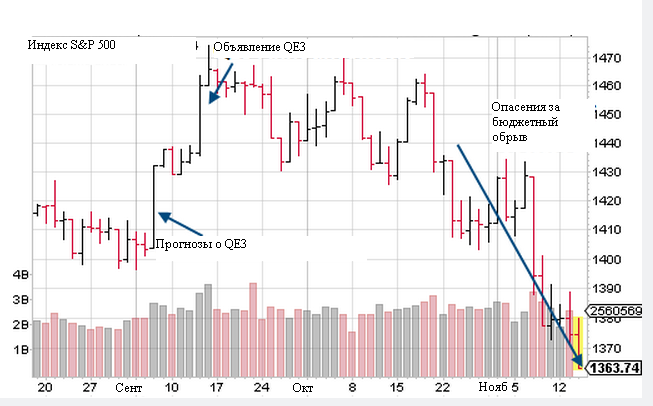

- Аналитики предсказывали, что избрание Обамы приведет к росту рынков, ведь он поддерживает политику ФРС. Но ралли почти не было.

- Во время кризисов, связанных с долгами и плохими балансами, куда более важную роль играет бюджетная политика. А ФРС просто не в состоянии победить проблемы с бюджетом США.

Волшебный мешок ФРС пуст?

- Монетарная политика - слишком сложное дело, чтобы уложить ее в две цифры., пишет Тим Дай, экономист, прославившийся наблюдениями за ФРС.

- ФРС постепенно переходит к политике, которая позволяет инфляции быть выше цели, а безработицы - ниже, при этом инфляционные ожидания будут повышенными.

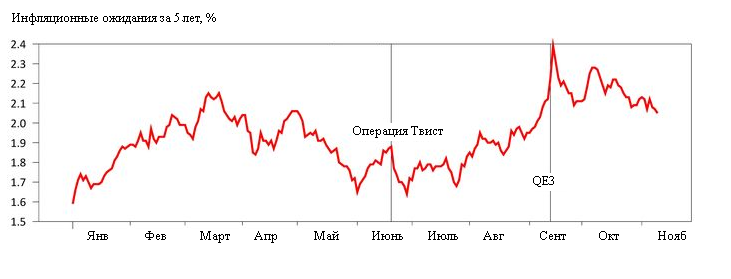

- Пока инфляционные ожидания практически не растут. В сентябре они подскочили после объявления о третьем раунде смягчения, но с тех пор снижаются.

- Речь Йеллен совершенно не изменила динамику на рынках во вторник. Раньше любые намеки на смягчение политики приводили к ралли как минимум на 1%.

- Программа покупки активов, не имеющая временных ограничений, возможно, одно из последних видов оружия, имеющихся в арсенале ФРС. Регулятор будет менять наличные на ипотечные бумаги до тех пор, пока не будут достигнуты его цели. Но что будет, если экономика не ускорится, сохранится разрыв с потенциалом выпуска, а инфляция останется низкой?

- Если у этого пути конец? Если экономика опять замрет, ФРС, возможно, уже не сможет вытащить кролика из своего волшебного мешка. В этом случае придется думать о смягчении бюджетной политике, но она как раз сейчас ужесточается. Остается только скрестить пальцы и ждать, что экономика и рынок недвижимости будут расти в 2013 году сами по себе.