.

.

СЕГОДНЯ:

.

.

.

Главное

.

СВЯЗАННЫЕ МАТЕРИАЛЫ

20 декабря 2013 года 07:18

Жизнь после смягчения: путеводитель по рынкам и активам

РИА Новости, Михаил Филимонов

Сокращение программы количественного смягчения ФРС вряд ли нанесет серьезный удар по рынкам. Рубль и другие валюты, пострадавшие от распродажи, скоро восстановятся. Инвесторы сейчас могут хорошо заработать на них, советуют в HSBC. Но развивающимся рынкам теперь придется жить в новой реальности: ликвидности станет меньше

Жизнь после смягчения: путеводитель по рынкам и активам

Сокращение программы количественного смягчения ФРС вряд ли нанесет серьезный удар по рынкам. Рубль и другие валюты, пострадавшие от распродажи, скоро восстановятся. Инвесторы сейчас могут хорошо заработать на них, советуют в HSBC. Но развивающимся рынкам теперь придется жить в новой реальности: ликвидности станет меньше

Лондон. 20 декабря. FINMARKET.RU - ФРС заявила, что с января ежемесячный объем покупки активов снизится с $85 млрд до $75 млрд. В банке HSBC уверены, что от следующих встреч Комитета по открытым рынкам (FOMC) можно ожидать дальнейшего снижения объемов программы - примерно на $10 млрд после каждого заседания FOMC.

При этом ФРС укрепила Forward Guidance: ставки будут повышены только после того, как уровень безработицы достигнет 6,5%, но теперь эта цель стала более "гибкой".

ФРС фактически изменил приоритеты своей монетарной политики, оставив ее такой же мягкой. Теперь регулятор в большей степени полагается на Forward Guidance, а не на покупку активов. ФРС будет пытаться медленно отказаться от количественного смягчения.

В банке HSBC подготовили своего рода обзор последствий решения ФРС. Они уверены, что паниковать не стоит. Рынки будут постепенно привыкать к новой реальности. Ужесточение политики ФРС будет компенсировано восстановлением экономики и ростом прибылей корпораций.

Пока сами рынки не разобрались, как им реагировать на решение ФРС. Сразу после объявления регулятора рынки выросли, но сегодня американские рынки открылись с падения - подкачали данные о количестве новых обращений за пособием по безработице.

Экономика США не заметит изменения политики ФРС

FOMC пытается найти баланс между сокращением политики QE3 и смягчением монетарной политики: сокращение программы покупки активов будет компенсировано тем, что в 2015 и 2016 годах ожидаемая ставка по федеральным фондам будет ниже. Возможно ФРС вообще готов держать ставку на нулевом уровне до тех пор, пока инфляция будет низкой.

Если данные по инфляции и безработице будут отвечать ожиданиям ФРС, то вероятно дальнейшее сокращение QE3. Но никаких уточнений, когда может последовать дальнейшее сокращение программы нет. Бернанке намекнул, что программа может сокращаться на $10 млрд на каждой встрече FOMC.

В HSBC уверены, что ФРС дополнительно может купить активов еще на $425 млрд. Полностью программа будет свернута в октябре. К тому времени ФРС будет владеть активами на $4,2 трлн.

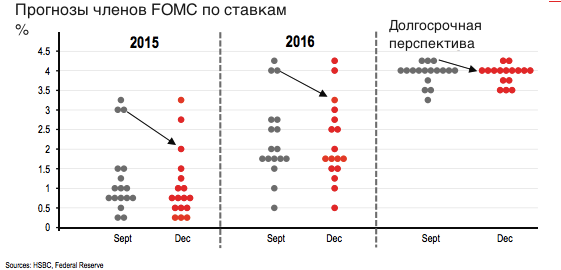

Если в сентябре медианный прогноз членов ФРС по ставкам на 2015 составлял 1%, а на 2016 год - 2%, то сейчас прогноз снизился до 0,75% и 1,75% соотвественно.

ФРС теперь готова удерживать ставку на уровне 0-0,25% даже после того, как безработица достигнет 6,5%. Особенно в случае, если инфляция все еще будет ниже 2,5%.

ФРС остается привержен мягкой денежной политике, но меняет набор своих инструментов: регулятор все меньше доверяет покупке активов и переводит внимание на Forward Guidance.

Очевидно, что большинство членов FOMC снизили свои прогнозы по ставкам. Возможно, в ФРС теперь считают, что многообразие мнений и прогнозов плохо влияет на рынки.

В краткосрочной перспективе это окажет мало влияния на экономику. Уровень поддержки экономики со стороны монетарной политики вряд ли серьезно изменится.

Доходность по облигациям не будет высокой

Действия ФРС вряд ли изменят прогноз по рынку облигаций. Доходность казначейских облигаций надолго не задержится на отметке выше 3%. Прогноз HSBC – 2,1% для 10-летних казначейских облигаций США. Это связано с общей слабостью экономики страны.

Изменение Forward Guidance компенсирует сокращение программы покупки активов. Если ставка в 1,75% в 2016 году соответствует доходности по казначейским облигациям ниже 3%, то монетарная политика действительно была смягчена.

ФРС также больше не прогнозирует, что рост экономики США вернется к своему "нормальному значению" - 4%. Они уверены, что экономика вырастет на 3,5% в 2015 году, а затем рост будет замедляться. Снижение "нормальных" темпов роста может привести к снижению "нормального" уровня ставки.

На рублях можно хорошо заработать

Сокращение программы покупки активов по-разному повлияет на динамику валют.

Сообщение о сокращение QE3 было достаточно неожиданным, так как рынки ждали его, скорее, в марте следующего года. Это привело к тому, что инвесторы начали скупать доллары, а многие валюты неожиданно ослабли. Среди проигравших оказались рубль, индийский и индонезийская рупия, а также мексиканский песо.

Но подобная ситуация долго не продлится. На валютный рынок влияют настроения инвесторов на рынках облигаций и акций. Сейчас рынок валют к доллару очень тесно коррелирует с рынком казначейских облигаций. Если инвесторы воспримут новости о сокращение QE3 хорошо, то доллар будет пытаться укрепиться.

Доллар обычно ослабляется по мере роста фондового рынка. Если рынки акций будут в хорошем состоянии, то ралли на рынке доллара быстро закончится.

Сейчас можно хорошо заработать, продав доллар на его пике в обмен на рубль, рупию или мексиканский песо. Эти валюты восстановят потери после первоначального падения. Привлекательным выглядят и другие пары, например, евро-доллар или фунт-доллар.

Прибыли компаний поддержат котировки акций

В краткосрочной перспективе решение ФРС сократить QE3 может отрицательно сказаться на рынке акции. В последние четыре года рынок акций нес потери каждый раз, когда ФРС объявляла о сокращении программы покупки активов.

Однако на этот раз падение будет небольшим - рынки успели заранее подготовиться к тому, что программа может быть сокращена. За последние три недели рынки просели на 2,5%.

Кроме того, перспективы роста экономики на этот раз куда лучше, чем раньше, когда ФРС тоже сокращала программы покупки активов.

Для рынка акций важно, чтобы прибыль компаний росла. Но в последние два года этого не наблюдалось. В HSBC надеются, что прибыли компаний вновь начнут увеличиваться. Это приведет к росту рынка акций.

Развивающиеся рынки должны привыкнуть к новой реальности

Развивающиеся рынки обычно коррелируют с рынком США. От реакции фондового рынка США и рынка облигаций будет зависеть динамика фондовых рынков и бумаг развивающихся стран.

В HSBC не ожидают, что повторятся распродажа мая-августа. В тот период инвесторы были совершенно не готовы к этой новости: они открыли слишком длинные позиции в развивающихся странах и почти их не страховали. Сейчас технические аспекты куда яснее, активы стоят на 5-10% дешевле, а разговоры о сокращении программы покупки активов стали привычными. В такой ситуации стоит ожидать, что инвесторы будут брать на себя больше рисков.

Да и ликвидность вряд ли исчезнет из мировой системы, ведь другие центробанки, например, Банк Англии и Банк Японии продолжают свои программы покупки активов.

Однако в дальнейшем развивающиеся рынки станут более чувствительными к сокращению программы активов.

При этом облигации развивающихся стран показывают лучшие результаты, чем другие активы. Однако не стоит инвестировать в облигации в местной валюте, так как валюты после окончания QE станут более волатильными.

Постепенно фондовые рынки развивающихся стран тоже станут привлекательным для инвесторов, бумаги на нем будут куда дешевле, чем индекс S&P 500. Больше всего коррелируют с индексом S&P 500 рынки Бразилии, Мексики, Перу, Индонезии и Филиппин.

Опубликовано Финмаркет

.

Материалы по теме

- Смягчение ФРС пришло к началу конца

- ФРС устроила на рынках ажиотаж

- Brent потеряла в цене 1% из-за сокращения QE

- ФРС нокаутировала рубль

- Конец смягчения: Бразилия пострадает, Россия - нет

- Всемирный банк: инвесторов беспокоит ФРС, а не коррупция

- Число заявок на пособие по безработице в США неожиданно выросло до максимума за 9 месяцев

Мнение посетителей сайта, оставляющих свои комментарии на новости и статьи, может не совпадать с мнением редакции ИА «Финмаркет», и за содержание комментариев ИА «Финмаркет» ответственности не несет. При этом агентство оставляет за собой право модерировать и удалять любые комментарии посетителей сайта.

ПОДПИСКА НА РАССЫЛКУ АНАЛИТИКИ ФИНМАРКЕТ:

.

.