.

.

СЕГОДНЯ:

.

.

.

Экономика

.

СВЯЗАННЫЕ МАТЕРИАЛЫ

19 декабря 2013 года 16:13

Конец смягчения: Бразилия пострадает, Россия - нет

РИА Новости, Игорь Руссак

Барри Эйхенгрин и Пунам Гупта из Резервного банка Индии объясняют, как те или иные экономики тогут отозоваться на завершение программы количественного смягчения ФРС. Все дело в дисбалансах, объясняют экономисты: если курс валюты укреплялся, а дефицит счета рос - жди беды

Вашингтон. 19 декабря. FINMARKET.RU - ФРС в среду вечером объявила, что собирается сокращать программу покупки активов с $85 млрд ежемесячно до $75 млрд. Американские рынки, несмотря на эту новость, продемонстрировали рост: так инвесторы поверили в намерение ФРС как можно дольше сохранить ставки на близком к нулю уровне.

А вот рынки некоторых азиатских стран уже оказались в красной зоне. Упали цены на нефть и российский рубль.

О намерение сократить программу покупки активов (количественно смягчение), ФРС предупредила еще в мае этого года. 22 мая глава ФРС Бен Бернанке заявил о такой возможности в своем послании Конгрессу.

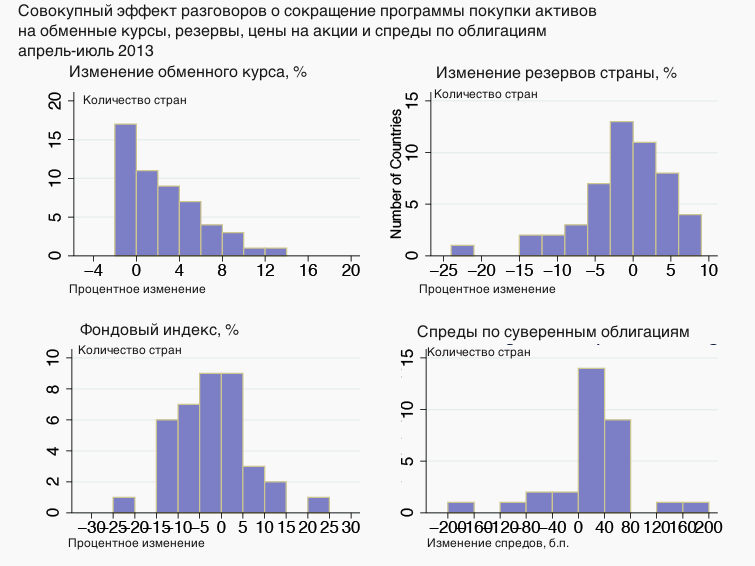

Рынки за это время успели подготовиться к сокращению QE3. Практически все лето инвесторы распродавали валюту и активы в развивающихся странах. Причем распродажа оказалась куда сильнее, чем предполагали многие экономисты. Заговорили, что политика ФРС загонит развивающиеся страны в новый кризис, вроде того, что случился в Мексике в 1994 году и в Азии в 1998 году. В числе главных пострадавших оказались те страны, которые до этого большего всего жаловались на стимулирующую политику ФРС.

Известный экономист Барри Эйченгрин из Университета Беркли, Калифорния и Пунам Гупта из Резервного банка Индии уверены, что причины стоит искать в дисбалансах экономик пострадавших стран.

Они оказались в зависимости от притока капитала: укрепился обменный курс и вырос дефицит счета текущих операций. Им следовало проводить более разумную политику.

Глубину падения определяет дефицит текущего счета и обменный курс

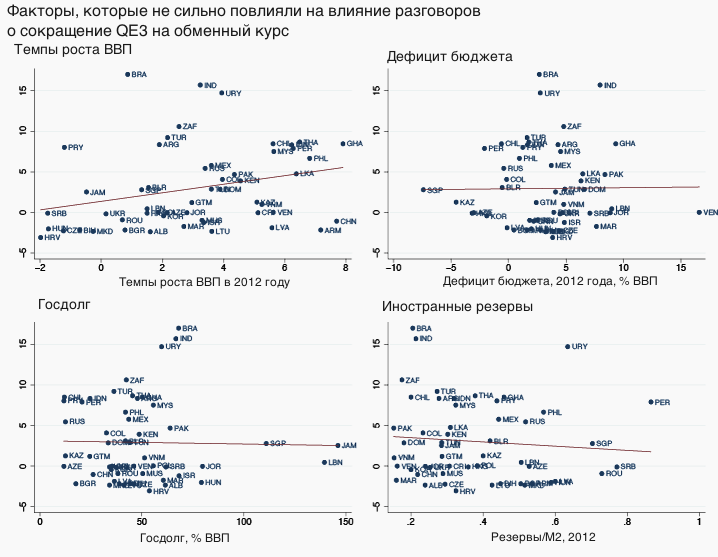

Фундаментальные показатели экономики, например, небольшой дефицит бюджета, низкий долг, резервы или более высокие темпы роста имеют мало значения. Хорошие макроэкономические показатели не помогли снизить отток капитала в период распродаж.

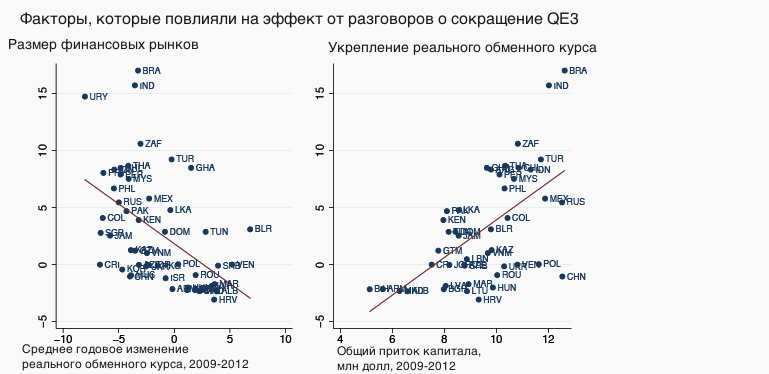

Зато серьезное влияние оказал размер финансового рынка. Инвесторы, которые пытаются сбалансировать портфель бумаг, концентрируются на развивающихся рынках с крупной и ликвидной финансовой системой. На таких рынках они могут продать активы без особых потерь. Именно на таких рынках происходила распродажа активов.

А вот развивающиеся страны с небольшими и неликвидными рынками остались в выигрыше. Развитие финансовых рынков, таким образом, не всегда благо.

В наибольшей степени от новостей о сокращение объема покупки активов пострадали страны, которые позволили сильно укрепиться своим обменным курсам в период, когда большие объемы капитала пришли к ним на рынок.

То же самое касается и стран, в которых серьезно вырос дефицит счета текущих операций в период, когда его было легко финансировать.

В наименьшей степени пострадали страны, которые пытались ограничить динамику обменного курса и рост дефицита счета текущих операций.

Кто жаловался на QE, тот и пострадает

Это объясняет, почему страны, которые постоянно жаловались на "количественное смягчение", теперь жалуются на то, что ФРС сократила программа.

Приток капитала, вызванный QE3, серьезно изменил рынки этих стран, создав множество дисбалансов. Цены на активы в этих странах выросли, как и дефицит счета текущих операций. Намерение ФРС сократить негативно повлияло на эти рынки.

Среди таких стран Бразилия и Индия, обменный курс валют которых серьезно вырос. В группе риска Турция и Южная Африка. Эти же страны находятся в группе риска из-за значительного объемы финансового рынка.

У России по обоим показателям средние параметры. Она не входит в группу риска.

Решающее значение имеет, таким образом, стабилизация реального валютного курса и дефицита счета текущих операций.

Другие регулирующие меры, например, сокращение бюджетных расходов или контроль над капиталом не помогут. Этих мер будет недостаточно, чтобы компенсировать воздействие бурного притока капитала.

Поможет все, что сдержит давление на валюту и сохранит положительный баланс счета текущих операций: ограничение роста кредитования, регулирование отношения кредитов к рыночной стоимости активов на рынках и тому подобные меры.

Опубликовано Финмаркет

.

Материалы по теме

- QE: аналитики подбросили монету

- Рынок осторожничает с рублем в ожидании решений ФРС

- Смягчение ФРС пришло к началу конца

- ФРС устроила на рынках ажиотаж

- Brent потеряла в цене 1% из-за сокращения QE

- ФРС нокаутировала рубль

Мнение посетителей сайта, оставляющих свои комментарии на новости и статьи, может не совпадать с мнением редакции ИА «Финмаркет», и за содержание комментариев ИА «Финмаркет» ответственности не несет. При этом агентство оставляет за собой право модерировать и удалять любые комментарии посетителей сайта.

.