Москва. 1 августа. FINMARKET.RU - Споры о том, есть ли в России признаки грядущего кредитного дефолта или нет идут с начала этой недели. Аналитики банка "Связной" изучили данные двух крупнейших российских бюро кредитных историй и заявили, что рынок розничного кредитования близок к критической точке. Узнать подробности этого исследования можно

здесь.

В "Альфа-банке" решили посмотреть на эту проблему под другим углом и изучили кредитную карту России, чтобы понять, равномерно ли легла кредитная нагрузка на жителей всех регионов России. Из результатов исследования Натальи Орлова и Дмитрия Долгова следует, что нет. Есть регионы, где кредитная нагрузка находится на приемлемом уровне. Зато в других она, действительно, близка к критической.

ЦБ добился своего

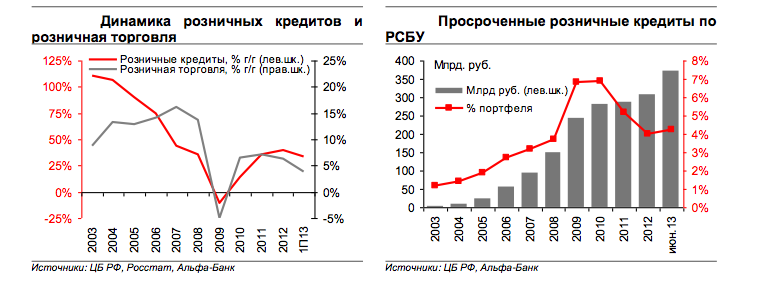

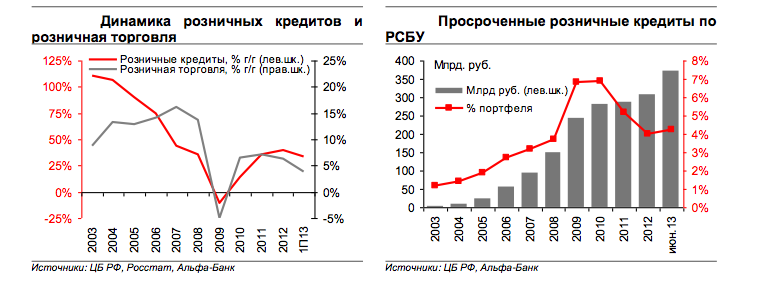

- С начала года Центральный банк остужает рынок кредитования физических лиц. Есть некоторые успехи - темпы роста выдачи розничных кредитов замедлились с 39% до 34% за последние полгода, а просроченная задолженность выросла с 4% до 4,3%.

- Доля заемщиков среди экономически активных россиян - 45 %, а количество тех, кто обслуживает от пяти кредитов и более выросло с 6% до 19% за пять лет.

- Сектор становится рискованным - зависимость розничного кредитования от небольших банков растет: доля розничных кредитов выросла с 7% в 2009 году до 13% в 2012 году. На них приходится лишь 3% совокупных банковских активов.

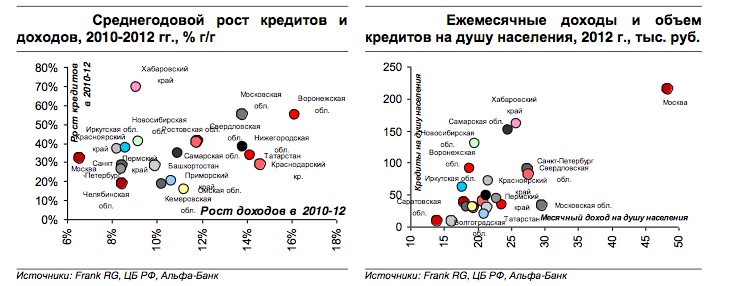

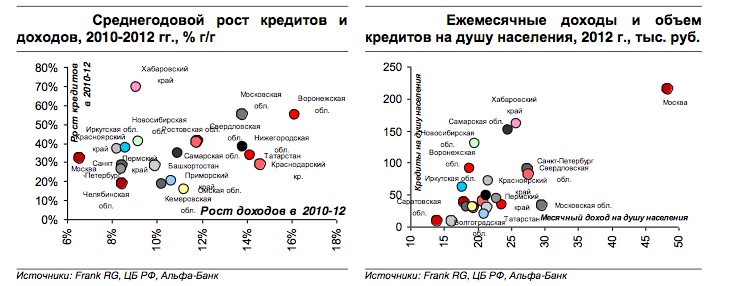

- Банки стали избирательнее: раньше они охотно выдавали кредиты всем регионам, а с 2010 года разница между субъектами существенная. В некоторых портфель кредитов снижается.

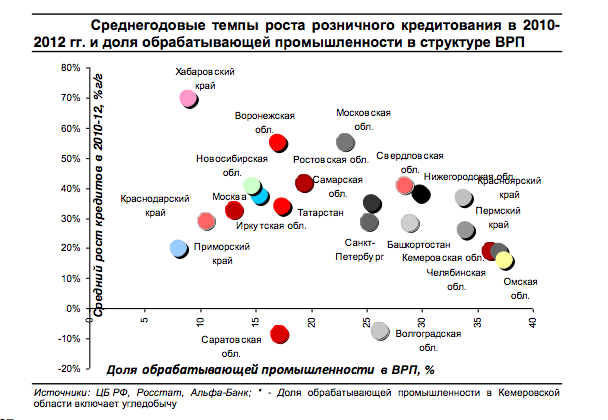

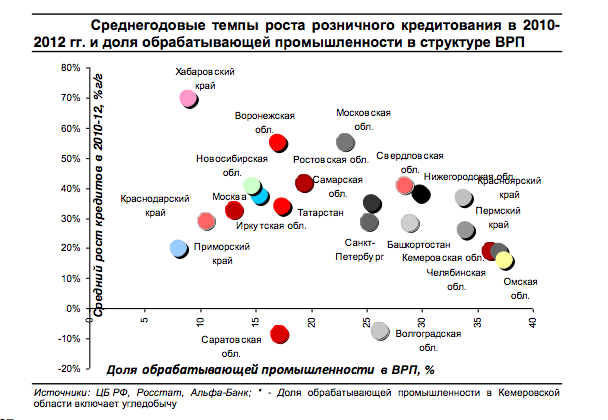

- После кризиса, главный удар которого пришелся на обрабатывающую промышленность, банки не хотят выдавать кредиты регионам с большой долей этого сектора.

Провинциалы закредитовались

- В секторе корпоративных кредитов на долю нестоличных компаний приходится 44 %, а вот в розничном провинциалы опережают столичных жителей - 67% от общего объема розничных кредитов выданы в провинции.

- В 10 из 22 регионов риски повышены. Соотношение долгов живущих там россиян к доходу слишком высокое, в зоне риска 18% граждан.

- Население Новосибирской, Воронежской, Самарской, Иркутской областей и Хабаровского края накопило особенно большой долг в сравнении с уровнем дохода.

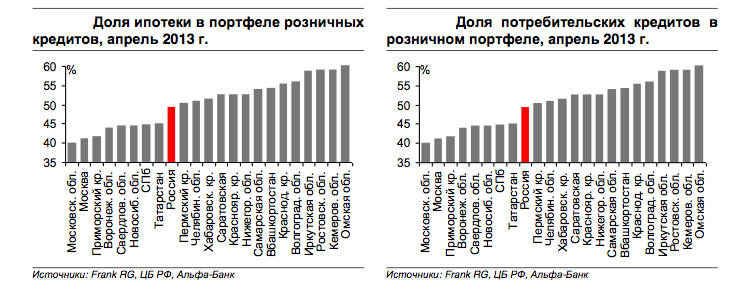

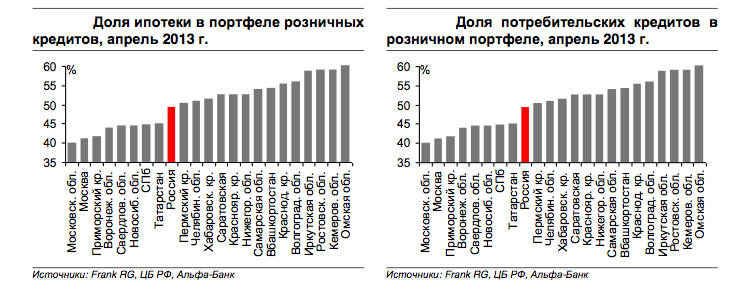

- Кемеровская, Ростовская и Омская области имеют опасную долю персональных кредитов в розничных портфелях банков.

- В Приморском крае и Волгоградской области рост розничного кредитования ускорился, а во всех остальных регионах - упал.

- Москва и Санкт-Петербург демонстрируют средние темпы роста по рынку, другие регионы с городами-миллиониками - Свердловская и Новосибирская области - опережают рынок.

- Половина регионов, отмеченных в "Альфа-банке" как рискованные, из-за их высокой долговой нагрузки, большой доли персональных кредитов и опережающего роста кредитов в 2013 г., продемонстрировали средний или выше среднего рост розничного кредитования в 2010-2012 годах.

- В этих регионах проживает 18% россиян, и они обеспечивают 23% совокупного кредитного портфеля. Ухудшение качества кредитного портфеля в таком важном сегменте может оказаться системной проблемой.

Наталья Орлова, "Альфа-банк"

"Ничего нового с проблеме перегрева розничного кредитования нет, но мы в процессе подготовки этого обзора выяснили, что розничное кредитование более региональное. И здесь банкам труднее этими рисками управлять. Вопрос не в том, что повышенные риски в этих регионах чем-то грозят все банковской системе. Вопрос больше в выстраивании стратегии.

Мы обнаружили, что до 2008 года различия в росте кредитования по регионам были незначительными. Это означает, что банки просто шли в регионы и не было для них никакой разницы между регионами. После кризиса они стали более придирчивыми. Волгоград и Саратов показывают падение после кризиса объемов розничного кредитования. Но даже сейчас ситуация несколько улучшается".

Ярослав Лисоволик, Deutsche Bank

"Есть определенные опасения по поводу розничного сегмента. Понятно, что нужно уделить больше внимания данному сектору с точки зрения того, что он нуждается в минимизации плохих долгов и неплатежей. Надо сказать, что еще в прошлом году мы видели рост кредитования, который был выше зоны комфорта Центрального банка. Меры, которые были бы направлены на решение этих проблем, они первоочередные с точки зрения приоритетов политики финансовой стабильности.

Но я бы не говорил, что может произойти какой-то массовый обвал. Конечно, наша кредитная база не та, какую мы видим в развитых странах. Объем этих кредитов больше. Но тем не менее, чем раньше удастся смягчить эти болезни в банковском секторе, тем меньше будет эффект, оказанный на общую конъюнктуру, реальный сектор экономики. Пока что, я считаю, мы не на том этапе, когда можно говорить о масштабном влиянии на банковский сектор и экономический рост".

Мнение посетителей сайта, оставляющих свои комментарии на новости и статьи, может не совпадать с мнением редакции ИА «Финмаркет», и за содержание комментариев ИА «Финмаркет» ответственности не несет. При этом агентство оставляет за собой право модерировать и удалять любые комментарии посетителей сайта.