- Казначейские облигации США являются одним из самых безопасных активов в мире, обычно их инвесторы скупают при любой угрозе. Но с начала мая доходность по ним растет, а цена падает. После выступления Бернанке доходность выросла до 2,41%, затем чуть снизилась до 2,39%, в конце мая она составляла 2,13%. Сейчас доходность находится на самом высоком уровне с августа 2011 года, когда впервые был снижен кредитный рейтинг США.

- Доходность другого безопасного актива - немецких облигаций - также выросла. На торгах в четверг она дошла до 1,67% - рост составил 6,87%. От немецких не отстали и облигации других стран, например, Японии, также считающейся пока островом безопасности.

- Обвал произошел и на рынке золота: в течение дня цены падали ниже технического уровня в $1300 за тройскую унцию. К концу дня цены подросли до $1300 за т.у.

- Упали практически все фондовые индексы: S&P 500 в первой половине дня просел на 1,66%, к концу дня - на 2,5%, индекс Dow Jones Industrial Average в упал на 2,34%, такого обвала на рынках не было уже два года. Лондонский FTSE 100 закрылся падением на 3,15%, а индекс Шанхайской биржи - на 3,3%. Обвалились 17 из 18 основных европейских фондовых индексов. Экономисты и аналитики злятся на ФРС: регулятор слишком часто ошибается в своих прогнозах. ФРС, конечно, рано или поздно начнет сворачивать QE. Однако, скорее всего, это будет позже, чем можно подумать, судя по словам Бернанке. Кроме того, чиновников из ФРС может испугать и реакция рынков.

- Цены на нефть марки Brent просели почти на 3% - до $102,95 за барр, а на WTI - на 2,73%, до $95,56 за барр.

- Началась распродажа активов в развивающихся странах. Рубль ослабел к доллару на 1,76% - до 32,73 руб за доллар. Индекс ММВБ упал на 2,01%.

- В заявлении FOMC говорится о стабильном, но довольно умеренном восстановлении экономики: потребительские расходы и инвестиции растут, безработица снижается, хотя и остается высокой, сектор недвижимости восстанавливается.

- Но ФРС собирается продолжить ежемесячно скупать ипотечных бумаг на $40 млрд в месяц, а долгосрочных казначейских облигаций - на $45 млрд. Уровень берзработицы все еще слишком высок, инфляция - слишком маленькая.

- Ставка по федеральным фондам останется на уровне 0-0,25% до тех пор, пока инфляция не ускорится до 2,5%, а безработица не снизится до 6,5%.

- На пресс-конференции Бернанке заявил, что программу покупки активов ФРС начнет сокращать уже в этом году, а окончательно она будет свернута в середине 2014 года - тогда уровень безработицы составит 7%. Но, конечно, все будет зависеть от ситуации в экономике. По плану Бернанке, еще несколько лет уйдет на то, чтобы поднять ставки до более естественного уровня.

- FOMC также опубликовал достаточно оптимистический прогноз по ситуации в экономике США: ВВП в этом году вырастет на 2,3-2,6%, а в 2015 году рост может ускориться до 3,6%.

- В этом году уровень безработицы составит 7,2-7,3%, а в следующем может снизится до 6,5-6,8%. В 2015 году уровень безработицы может составить 5,8-6,2%. Инфляция при этом не превысит 2%.

- Фактически это означает, что в середине 2014 года QE3 может быть свернута, а в конце 2014 - 2015 году регулятор начнет повышать ставки.

WonkBlog: ФРС постоянно пересматривает прогнозы

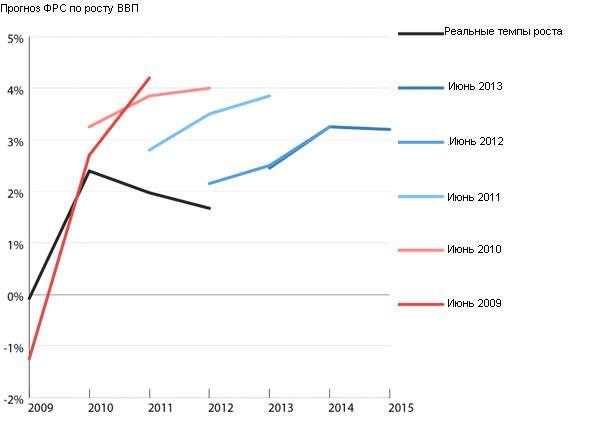

- Очень сложно не прийти в восторг от прогнозов ФРС. Причем это даже не касается уровня безработицы в 5,8%, что ниже уровня, который может быть достигнут при полной занятости в США. Такие результаты вызывают удивления, ведь они будут достигнуты всего через восемь лет после конца кризис.

- Но обольщаться не стоит, ФРС каждый год ошибается в своих прогнозах. Начиная с 2009 года, каждый год ФРС выпускает довольно оптимистический прогноз о состоянии экономики, который затем пересматривается в сторону ухудшения.

- В 2009 году ФРС ожидала, что в 2011 году рост экономики составит 4,2%. В 2010 году прогноз был снижен до 3,85%. В 2011 году рост был пересмотрен до 2,8%, а фактический рост экономики в этом году составил всего 2,4%. То же самое повторилось и в 2012 году.

Гэвин Дэвис, Fulcrum Asset Management: ФРС будет постепенно сворачивать программу покупки активов

- Встречу FOMC, прошедшую 19 июня 2013 года, можно считать моментом, когда ФРС подала сигнала о том, что сейчас начнется долгий и постепенный выход из программы нестандартного стимулирования экономики.

- Причины этого решения понятны и объяснимы: по сравнению с осенью прошлого года риски для экономической активности значительно снизились. Экономика США лучше, чем ожидалось, пережила сокращение бюджетных расходов, а риски по поводу евро утихли. Если риски сокращаются, то уже нет острой необходимости в проведении чрезвычайной программы стимулирования экономики.

- Бен Бернанке при этом попытался всячески смягчить ястребиный тон сообщения FOMC. Объемы покупки активов могут быть увеличены или снижены в зависимости от состояния экономики.

- При этом Бернанке подчеркивал, что ставки будут подняты лишь через некоторое время после того, как QE будет свернута. А целевой уровень безработицы может быть до этого снижен с нынешних 6,5%.

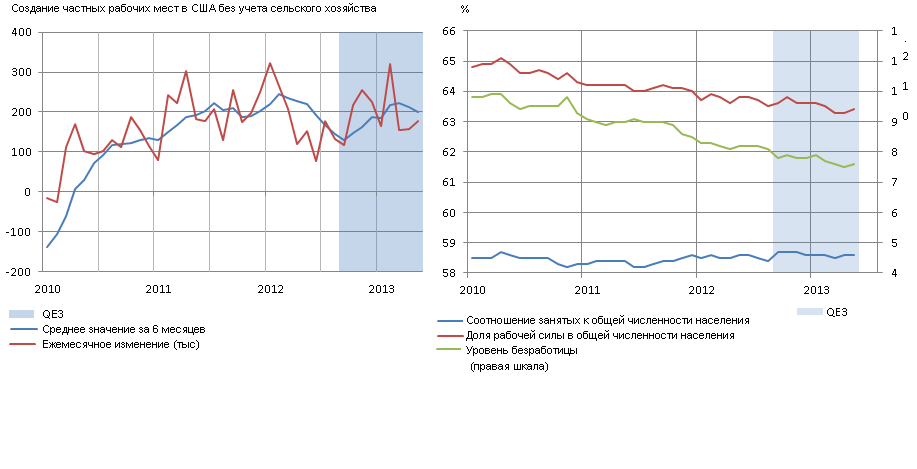

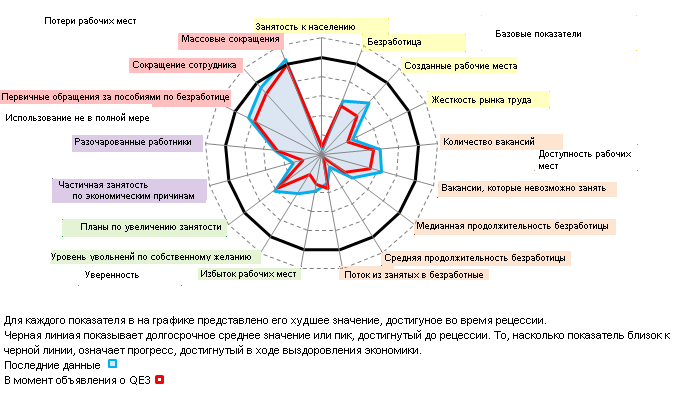

- ФРС взяла на себя просчитываемый риск, начиная процесс выхода до того, как на рынке труда произошло значительное улучшение.

- Рынок облигаций исторически довольно чутко реагирует на первые признаки того, что центробанк больше не собирается смягчать политику. Основной риск в том, что доходность облигаций вырастет слишком быстро, быстрее, чем будут заметны улучшения на рынке труда.

- Бернанке в прошлом году подчеркивал, что именно рынок труда остается ключевой проблемой для США. Теперь он подчеркнул, что до того, как QE3 закончится, на рынке труда должно произойти значительное улучшение.

- Это может занять какое-то время. Ежемесячный прирост рабочих мест сейчас составляет 199 тысяч против 129 тысяч в сентябре. Однако Бернанке заявил, что безработица - это ключевая проблема экономики, когда ее уровень составляет 7,8%. Сейчас он составляет 7,6%, что не сильно ниже. Снижение безработицы связано с тем, что часть безработных покидает рынок труда.

Тим Дай, FedWatch: Ужесточение монетарной политики - вопрос отдаленного будущего Судя по июньскому заявлению FOMC, ФРС встала на путь сокращения программы покупки активов.

- FOMC пока не обращают внимания на недавнее сокращение инфляции и вместо этого фокусируется на долгосрочных прогнозах и стабильных инфляционных ожиданиях. Инфляция поэтому не может быть препятствием для сворачивания программы покупки активов.

- Одна из причин для проведения QE3 и преобразования "Операции Твист" в прямую программу покупки активов была защита от рисков. Если эти риски снизятся, то могут уменьшиться и объемы покупки активов.

- Конечно, Бен Бернанке не сказал слова "сентябрь" или "декабрь". Но он ясно предположил, а прогнозы это подтверждают, что программа покупки активов будет постепенно сокращаться с середины этого года, а окончательно она будет свернута в середине следующего.

- Бернанке подтвердил, что ФРС рассматривает сокращение бюджетных расходов в качестве тормоза для роста экономики, но они не верят, что это полностью подорвет перспективы роста экономики. Бернанке выглядел довольно оптимистично.

- Он также обозначил ориентиры, а не временные лимиты прекращения QE - безработица должна снизится до 7%. Это согласуется с идеей о том, что ФРС закончит QE незадолго до того, как будет пройден порог в 6,5%. Если безработица будет сокращаться быстрее, QE3 будет также свернуто быстрее.

- Кроме того Бернанке попытался разграничить два связанных вопроса: сокращение QE3 и повышение ставок. Он подчеркнул, что безработица на уровне 6,5% не приведет к автоматическому повышению ставок, даже если безработица опустится до этого уровня, то ставки все равно будут низкими. Ужесточение монетарной политики - это вопрос отдаленного будущего.