- Нефть марки Brent с конца марта упала в цене на 12,5%. Объяснить такое стремительное снижение можно ростом предложения - Ирак и Ливия активно наращивают добычу, в США растет производство сланцевой нефти, которая компенсирует сокращение добычи Саудовской Аравией. Но это не все причины.

- Рынок явно напуган слабой экономической статистикой, которую демонстрируют США и еврозона, а также плохими вестями из развивающихся экономик. Особое беспокойство вызывает Китай, ВВП которого после неудачного первого квартала, скорее всего, продолжит торможение и во втором.

- Еще один тревожный сигнал - несогласованность политики регуляторов. В то время как Банк Японии стремится наращивать ликвидность, ФРС ищет пути отказа от очередной программы "количественного смягчения" (QE), и часть ее представителей выступает за то, чтобы свернуть программу выкупа активов к концу года.

- Длинные спекулятивные позиции, число которых в конце прошлого года достигло нового максимума, сейчас становятся все менее популярными.

Исследования показывают, что существует ассиметричное влияние нефтяных шоков на экономическое развитие, в зависимости от того, что происходит с ценами. Рост цен при прочих равных имеет большее влияние на ВВП и инфляцию, чем снижение.

- Например, рост сегодняшних цен на нефть на 10% замедлит темпы роста американской экономики на 0,2%, снижение цены на 10% ускорит темпы роста ВВП всего на 0,1%. Одно из возможных объяснений этого явления - низкая эластичность спроса на нефть позволяет производителям перекладывать все свои издержки на конечного потребителя, когда цены на нефть идут вверх.

- Таким образом, макроэкономический эффект от снижения нефтяных цен имеет гораздо более ограниченное влияние, нежели их рост. Хотя, конечно, многое зависит от того, насколько сильно цены упали, и как долго это продолжается. Например, резкое, но краткосрочное снижение цен скажется на квартальных показателях ВВП и инфляции, но на цифры по итогам года может значительного влияния и не оказать.

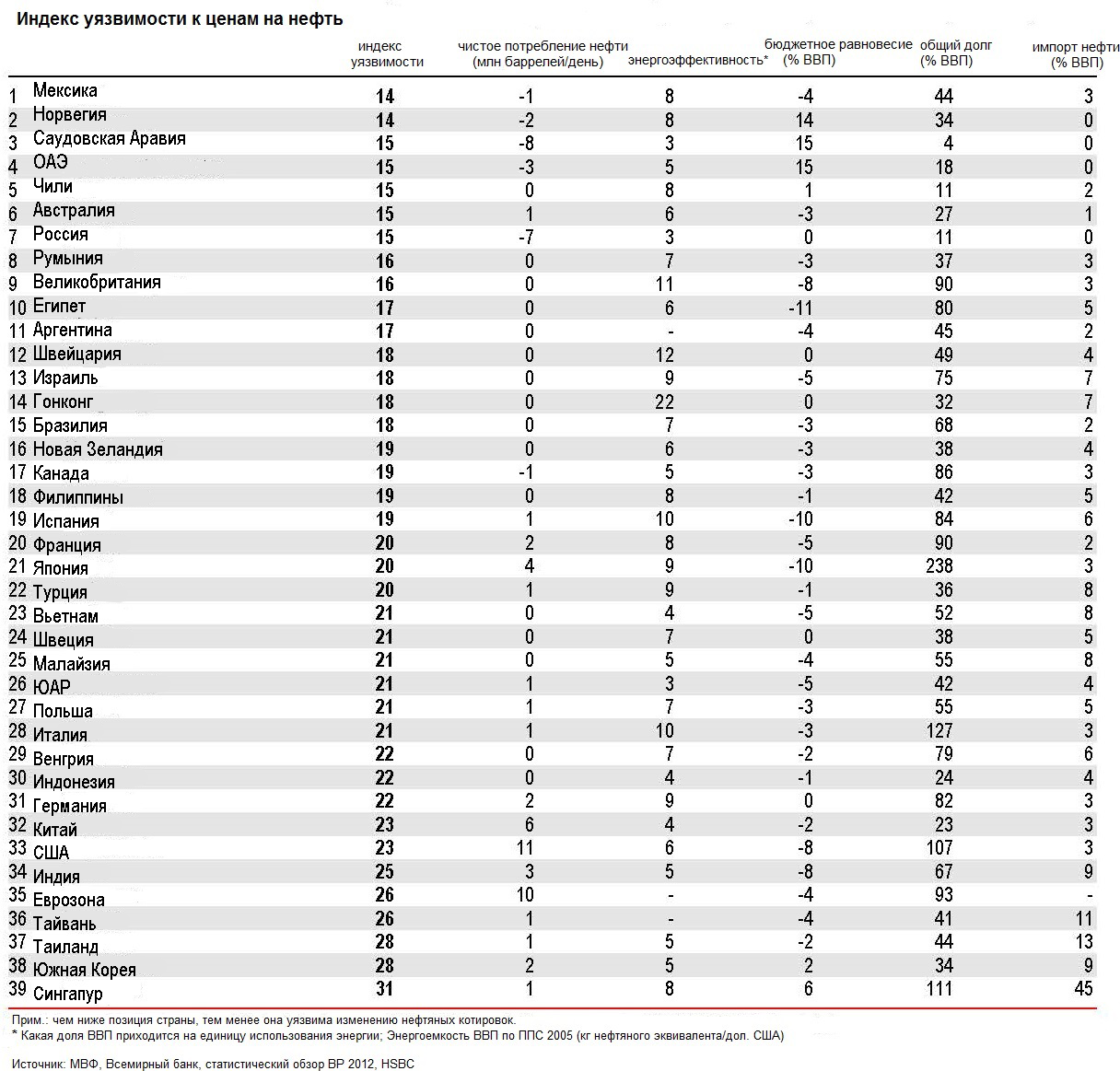

- Чтобы показать, какие страны больше других выигрывают от падения цен на нефть, экономист HSBC рассчитал индекс уязвимости на основе пяти показателей: чистого потребления нефти, энергоэффективности, сбалансированности бюджета, совокупного долга и импорта нефти. По каждому из показателей страны были пронумерованы от 1 (наименее уязвима) до 39 (наиболее уязвима). Сводный индекс представляет собой среднее значение оценок по каждому из показателей.

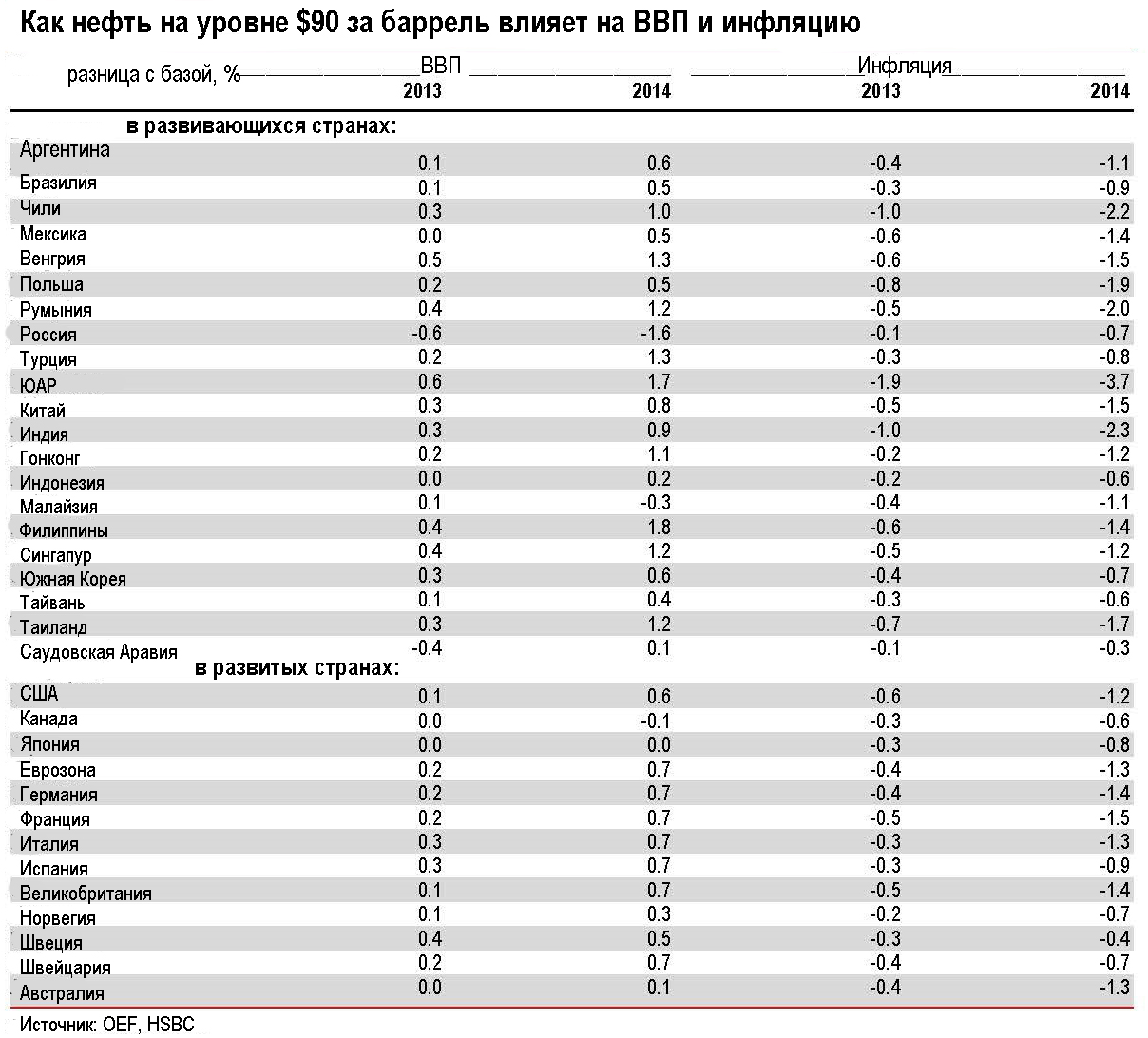

Индекс выявил интересный факт - и победители, и проигравшие принадлежат к группе развивающихся стран. Впрочем, к некоторым странам его нужно применять с осторожностью. К примеру, Сингапур, который импортирует существенные объемы нефти, делает это лишь с целью переработки и дальнейшего реэкспорта. Индекс показывает, что страна должна серьезно выиграть от падения цен на нефть, но на самом деле это не так. Тем не менее, в целом индекс довольно точно отражает картину зависимости стран от снижения нефтяных котировок, считают в HSBC. Также в HSBC посчитали, что будет, если во втором квартале 2013 года цена нефти марки Brent упадет до $90 за баррель и останется на этом уровне до конца 2014 года. Эффект от снижения сравнивался с ситуацией, когда цены на нефть в течение того же периода оставались бы на уровне $115 за баррель. Результаты расчетов показали, что в западном мире влияние снижения цен ограничено приростом в 0,1% ВВП и снижением инфляции в среднем на 0,5%. Эффект становится заметным с лагом примерно в три месяца. Соответственно, чем более длительным оказывается снижение цен, тем сильнее его влияние на экономику и рост цен. Крупные импортеры нефти, такие как Россия и Саудовская Аравия, предсказуемо столкнутся с замедлением темпов роста ВВП. Основные потребители - Индия, Турция и Южная Африка - главные выгодоприобретатели от снижения нефтяных цен.