- Бен Бернанке настоит на том, что ФРС продолжит покупать ипотечные облигации на $40 млрд в месяц и казначейские облигации на $45 млрд в месяц.

- Всего в рамках QE3 будет куплено бумаг на $1,14 трлн, а программа закончится в первом квартале 2014 года. Из них $600 млрд будет потрачено на ипотечные бумаги, $540 - на казначейские облигации. Отказаться от этих планов регулятора может заставить лишь значительное улучшение условий на рынке труда.

- В рамках QE1 ФРС выкупил ипотечных бумаг на $1,4 трлн и казначейских облигаций на $300 млрд, а в рамках QE2 - на $600 млрд. Уже в этом месяце на балансе ФРС будет бумаг на $3 трлн.

- В среду будет опубликовано заявление ФРС, в котором регулятор еще раз подтвердит, что готов и дальше сохранять сверх-мягкую денежку политику. Пользы от нее пока больше, чем риски роста инфляции.

- 57% опрошенных уверены, что ФРС не достигнет своей основной цели: программа не ускорит создание рабочих мест.

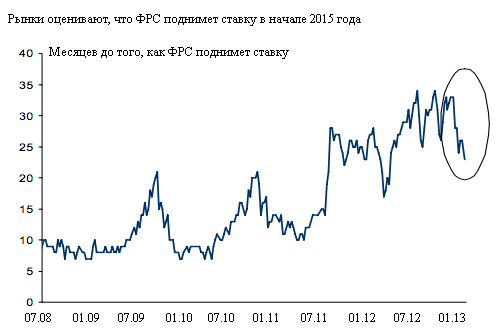

Хансен и его коллеги уверены, что рынки поспешили с выводами. Есть несколько причин, почему ФРС не пойдет на более ранее ужесточение ставок и денежной политики. У этого есть несколько причин. ФРС регулярно ошибается в своих прогнозах

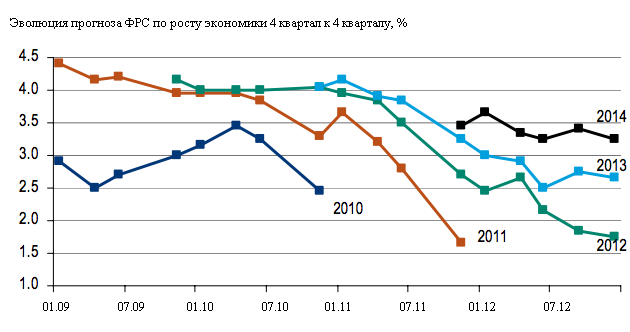

- Сейчас прогноз ФРС о перспективах экономики США довольно оптимистичный. Регулятор ожидает в этом году роста в 2,3-3% против 2%, согласно консенсус-прогнозу Bloomberg.

- Уже пять лет подряд ФРС оказывается в одной и той же ситуации: прогноз центробанка затем пересматривается в сторону снижения в течение всего года, а программа стимулирование экономики либо сохраняется, либо еще больше расширяется.

- Не стоит ожидать значительного улучшения на рынке труда, если экономика растет, просто согласно тренду, уверены в Bank of America.

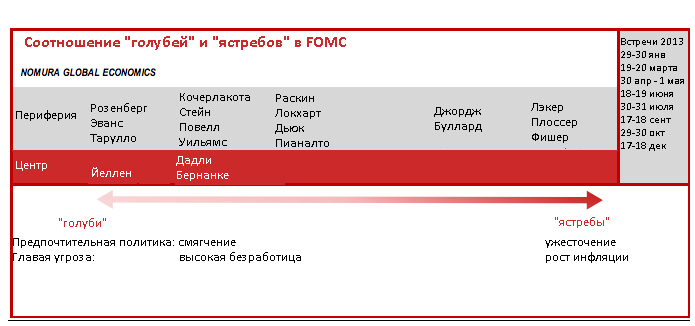

Над ФРС парят "голуби" Комитет по открытым рынкам состоит из семи членов правления ФРС и пяти президентов федеральных резервных банков. Глава ФРБ Нью-Йорка всегда имеет право голоса в комитете, остальные главы региональных регуляторов сменяют друг друга - это происходит 1 января каждого года. Членов Комитета по открытым рынкам США принято делить на две группы - "голуби" и "ястребы". Первые - сторонники мягкой денежной политики, они уверены, что ставки нужно держать низкими как можно дольше, а инфляции бояться не стоит. "Ястребы" уверены, что инфляцию нужно держать под контролем, а монетарная политика должна быть жесткой.

- В этом году право голоса получили ярые сторонники мягкой монетарной политики: Эрик Розенберг из ФРБ Бостона и Чарльз Эванс из ФРБ Чикаго. Оба настаивают на дальнейшем смягчении монетарной политики. В прошлом составе FOMC был только один "голубь" - Джон Уильямс из ФРБ Сан-Франциско.

- Из "ястребов" голос получила Эстер Джордж из ФРБ Канзас-Сити - она боится, что мягкая монетарная политика вызовет появление дальнейших дисбалансов на финансовом рынке. В прошлом составе был один убежденный "ястреб" президент ФРБ Ричмонда Джеффри Лэкер. На каждом заседании Комитета он призывал ужесточить денежную политику. Джордж может повторить его судьбу.

- Ее может поддержать Джеймс Буллард из Федерального банка Сент-Луиса. Он тоже "ястреб", но чуть более умеренный. В начале января он признался, что "немного нервничает" из-за обязательств проводить сверх-мягкую денежную политику. Но Буллард ужесточение денежной политики поддержит лишь, если к концу года ситуация в экономике значительно улучшится.

- В прошлом составе были две нейтральные фигуры: глава ФРБ Атланты Деннис Локхарт и Сандра Пианалто из ФРБ Кливленда.

- В декабре баланс действительно мог сместиться в сторону "ястребов", но с приходом Розеберга и Эванса это вряд ли возможно. Напротив, ФРС может проводить более четкую коммуникационную политику: давать прогнозы по объему баланса, расшифровывать, что кроется за "значительным улучшение" на рынке труда и так далее, уверены в Bank of America.

QE может отделиться от ставок QE3 и период низких ставок в принципе не зависят друг от друга. Если программа "количественного смягчения" будет свернута, это не означает, что ставки автоматически вырастут, считают аналитики Bank of America.

- Сам Бернанке подчеркивал, что у этих двух мер разные цели. А в заявление FOMC говорилось, что регулятор сохранит ставки низкими даже после окончания программы.

- Конечно, обе меры могут быть свернуты, если резко вырастут инфляция или инфляционные ожидания. Но пока и то, и другое ниже цели ФРС в 2%. Пока этот фактор угрозы не представляет.

Прогноз Nomura: QE3 может быть свернуто в конце 2013 - начале 2014 года. В Nomura уверены, что QE3 может быть завершена в двух случаях.

- Издержки на покупку активов будет больше, чем выгоды от нее.

- Перспективы рынка труда значительно улучшатся.