- сможет ли привлечение инвестбанка привести "к осязаемым позитивным результатам в течение следующего (2013 - "Финмаркет") года";

- готова ли компания, которой адресовано письмо, взяться за эту работу;

- что она может сделать для этого;

- и каким может быть примерный размер вознаграждения.

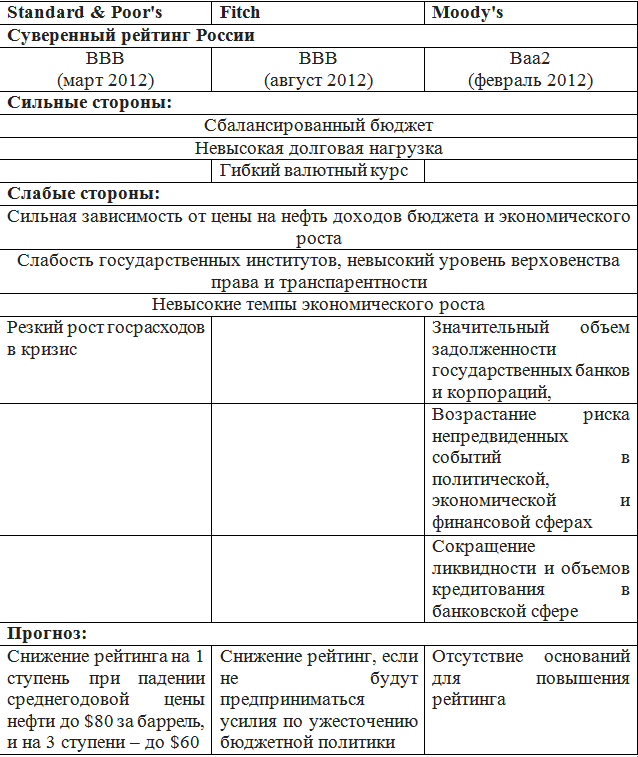

- Standard & Poor's (S&P) последний раз повышало краткосрочный кредитный рейтинг России по обязательствам в иностранной валюте с А-3 до А-2 в конце июня 2012 года. Долгосрочный кредитный рейтинг на уровне ВВВ (в иностранной валюте) и ВВВ+ (в рублях) остался прежний. Прогноз динамики рейтинга - "стабильный". Рейтинг ВВВ - инвестиционного уровня. Он отражает достаточную способность обладателя своевременно и полностью выполнять свои долговые обязательства. Однако она все же ниже, чем у стран с высокой кредитоспособностью, имеющих рейтинг от ААА до А.

- Такой же, как у России, рейтинг по S&P имеют Казахстан, Ирландия, Италия, Перу, Хорватия. Более высокий рейтинг имеют Эстония, Саудовская Аравия, Тайвань, Израиль, Япония, Китай (АА-), ОАЭ, Новая Зеландия, Бельгия (АА), Австрия, Франция, США (АА+) и Австралия, Канада, Германия, Великобритания, Швеция, Финляндия (ААА).

- На нынешнем уровне наш рейтинг в S&P держится с конца 2008 года, когда он был понижен по иностранной валюте с уровня ВВВ+, а по рублевым - с уровня А-, на которых он находился чуть более двух лет перед кризисом.

- Агентства Fitch ставит Россию на такой же уровень ВВВ, а Moody's на ступеньку ниже: Ваа2.

- структурные особенности российской экономики, в частности ее сильную зависимость от цен на сырье;

- невысокие темпы экономического роста;

- слабость политических и экономических институтов, ориентация на государственно-централизованную модель экономики, способствующую созданию региональных монополий и препятствующую развитию конкуренции;

- недостаточное развитие инфраструктуры.

Антон Струченевский, старший экономист Sberbank Investment Research "Россия не может рассчитывать, что в 2013 году хотя бы одно мировое рейтинговое агентство поднимет ей суверенный рейтинг до уровня А. У нас, конечно, большие успехи с точки зрения бюджета. Но остается сильная зависимость российской экономики и бюджетной политики от цен на нефть. Пока у нас слишком высокий уровень расходов, а цена нефти, при которой бюджет балансируется, находится на уровне $100 за баррель, никаких особых поблажек нам ждать не стоит. Быстро преодолеть эти слабости нам вряд ли удастся. Чтобы рассчитывать на вступление в зону А, нам надо сократить ненефтегазовый дефицит. Помимо устойчивости бюджета, для рейтинговых агентств есть еще некие важные реперные точки, при достижении которых они могут задумываться о повышении рейтинга. Например, инфляция. Пока она не снизится устойчиво (в течение нескольких лет) ниже 5% в годовом выражении, агентства будут ждать. Повлиять на мнение рейтинговых агентств не смогут никакие инвестиционные компании. Формально агентства независимы, и скорее банкиры следуют за прогнозами рейтинговых агентств, чем агентства пожеланиям инвесторов. У нас был в 2000-х годах период, когда спреды по доходности наших гособлигаций были лучше, чем присвоенный России рейтинг. Но это напрямую не влияло на мнение агентств". Валерий Миронов, Центр развития ВШЭ "И валютный курс рубля, и возможности финансировать сильно раздутые после кризиса расходы бюджета сильно зависят от нефтяных цен. А они поддерживаются в значительной мере неустойчивой ситуацией на Ближнем Востоке, которая рано или поздно устаканится. Поэтому долгосрочной стабильности в поступлении экспортной выручки для финансирования бюджета у нас нет. Ненефтяной дефицит бюджета, как очень важный показатель устойчивости, вырос с 4% до кризиса до 10-12% ВВП сейчас. Именно столько был бы у нас дефицит бюджета, если бы не было нефтегазовых доходов. Устойчивость есть, но если цены упадут, резервного фонда хватить ненадолго. Тем более что предпринимаются попытки снизить объем Резервного фонда с 7% до 5% ВВП. Замедляются темпы экономического роста: в ноябре 2012 года они упали до 1,9% в расчете год к году. Хотя для поддержания инфраструктуры такой сложной и протяженной страны, как Россия, экономический рост должен быть не менее 4-5% в год. Таргетирование инфляции, как обращают внимание специалисты по ресурсозависимым экономикам, носит проциклический характер: когда цены на нефть падают, экономика себя чувствует хуже, при этом и национальная валюта девальвируется, что будет вызывать рост базовой инфляции. ЦБ станет бороться с этим повышением процентных ставок в тот момент, когда реальный сектор нуждался бы в снижении процентных ставок. Все эти факторы видят мировые рейтинговые агентства. Рассчитывать на повышение кредитного рейтинга можно только в том случае, если наш ненефтегазовый дефицит вернется на докризисные уровни - 4-5%. Никаких предпосылок для его снижения относительно нынешнего уровня в 2013 году нет". Юрий Симачев, замгендиректора Межведомственного аналитического центра "Попытки инвесткомпаний действовать на повышение странового рейтинга, скорее всего, будут рассматриваться как что-то запрещенное, точно выходящее за рамки этики, граничащее с манипуляциями. Официально они этим точно никогда заниматься не будут. Да и неофициальное влияние их действий маловероятно. Попытка подвинуть корпоративные правила, которые мешали бы наращивать объемы инвестиций, могла бы иметь смысл, если бы у инвесторов не было выбора в направлении вложений своих капиталов - только Россия. На самом деле, есть страны БРИКС, есть следующая волна стран за пределами БРИКС, которые демонстрируют более быстрое развитие. Да, в России большие возможности для инвестиций, но это не единственная страна. Мы должны конкурировать за условия инвестирования. А инвестбанки способствовать улучшению рейтинга могут разве что на уровне комментариев: "Мы с Россией работаем, и нам это нравится, доходность наших операций такая-то".