У российской экономики - два лица и две сути. Одна - сырьевая, отталкивает инвесторов, которые больше не верят в дорогую нефть. Другая гораздо приятней - внутренний рынок страны динамично растет, а у компаний, которые на нем работают, неплохое будущее

Москва. 26 сентября. FINMARKET.RU - Российская экономика похожа на героя Роберта Льюиса Стивенсона: она одновременно и добродетельный доктор Джекилл, и порочный мистер Хайд. Западные инвесторы склонны видеть только ее несовершенство и пороки: в центре их внимания - неэффективные сырьевые корпорации, курсы акций которых не спасают даже высокие цены на нефть.

Но у нее есть и другая личность, более привлекательная: внутренний рынок в стране стабильно и быстро растет. На этой, второй "личности" инвесторы могут неплохо заработать этой зимой, коротая время в ожидании новостей из Брюсселя, Вашингтона или Пекина. По крайней мере именно это им советуют сделать аналитики "Тройки Диалог" Крис Уифер, Искандер Адуллаев и Ованес Оганесян.

Россия станет привлекательной для инвесторов

Концентрируя внимания на нефтяных и газовых гигантах, инвесторы упускают из вида компании, работающие на удовлетворение внутреннего спроса в России. Их риски - ниже, чем у компаний ТЭК, а объемы продаж стабильно растут. Если перестать смотреть на Россию через призму с нефтью, она будет выглядеть очень привлекательно для инвесторов.

Команда Уифера выделила ключевые факторы, которые должны определять поведение инвесторов на российском рынке:

- Экономика и внутренние рынки растут. Экономика остывает, но пока все равно не падает: рост во втором квартале замедлился до 3,9% по сравнению с 4,9% в третьем. Рост в этом году и дальше будет постепенно замедляться, а по итогам года составит 4%. В 2013 году рост экономики составит 3,5%.

- Спрос стабилен. Летние данные указывают на замедление промышленности и роста потребительского спроса, но это, скорее всего, временные колебания - так экономика отреагировала ускорение инфляции. Осенью ситуация стабилизируется.

- Доходы граждан России растут, как по расписанию. Безработица остается на рекордно низком уровне - 5,4%. Растут зарплаты госслужающих. Это делает очень привлекательными инвестиции в транспортные компании или недвижимость.

- Три профицита в пользу России. Россию также выгодно отличает тройной профицит: в плюсе счет текущих операций, бюджет и торговый баланс.

- Надоевшая всем нефть остается дорогой, несмотря ни на что. Риски обострения конфликта США и Израиля с Ираном и запуск печатного станка ФРС США обеспечат нефти поддержку.

- Несмотря на замедление экономики, потребление нефти в мире растет: в Международном энергетическом агентстве оценили, что в 2012 году оно вырастет на 800 000 баррелей в день, а в 2013 году - еще на 900 000 баррелей. Основная причина - это все еще быстрый рост Китая и других развивающихся стран, прежде всего, Азии и Ближнего Востока.

- Кроме того, практически не растет предложение на рынке нефти со стороны ОПЕК, а единственная из них, наращивающая экспорт - Саудовская Аравия - не раз заявляла, что для нее наиболее комфортная цена - $100 за баррель. Это означает, что страна будет бороться как со значительным падением цен, так и с их значительным укреплением.

- ЦБ защитит от падения нефтяных котировок. Более гибкая курсовая политика ЦБ поможет защитить внутренние рынки на случай обвала цен на нефть - вслед за ними будет снижен и курс рубля. Таким образом, срабатывает механизм защиты: цена на нефть, при которой бюджет бездефицитен, снижается.

- Политических катаклизмов пока не будет. Выступления оппозиции продолжатся осенью и зимой. Но, пока ситуация в экономике стабильна, крупные антиправительственные акции маловероятны. Уровень общественной поддержки Владимира Путина и Дмитрия Медведева снизился до минимального уровня, но рейтинг одобрения Владимира Путина все еще превышает 50%.

- Вступление в ВТО повысит привлекательность России. Улучшит ситуацию на российском рынке и вступление России в ВТО. Это может стать катализатором для проведения реформ и даст стимул для роста экономики.

- Приватизация рано или поздно произойдет. Часть государственных компаний правительство собирается приватизировать полностью, а часть будет подвергнута лишь частичной приватизации - государство сохранит блокирующий пакет. В итоге, всего будет приватизировано активов на $84 млрд. У "Тройки Диалог" оптимистический взгляд на ситуацию: доли государства в стратегических предприятиях будут распроданы в течении пять лет. За это время стоимость активов вырастет до $100 млрд.

- Кризис в Европе не сильно влияет на Россию. Пока он приводит только к снижению склонности к риску у самих инвесторов, которые боятся крупных вложений.

Два сценария для России

Команда Уифера представила два сценария развития ситуации на международных рынках и ее влияния на Россию.

- Сценарий 1. Власти США, Китая и ЕС предпримут активные действия по борьбе с рисками и стимулированию экономики.

- В этом случае российские рынки ждет рост, но всплеск будет временным, через какое-то время на рынках снова воцарится скепсис.

- К концу 2012 года вновь вернутся страхи за будущее еврозоны, ЕЦБ придется увеличить объемы покупки облигаций проблемных стран.

- В этом случае индекс РТС зимой может достичь 1750 пунктов, однако затем упадет и закрепится в диапазоне 1500-17500 пунктов.

- Сценарий 2. Инвесторы сочтут предложения властей недостаточными и рост мировой экономики будет дальше замедляться.

- В этом сценарии индекс РТС вырастет до 1550 пунктов, а затем откатится к диапазону 1200-1400 пунктов. На этом значение он останется до конца зимы.

- Скатится ниже ему помешают прибыли компаний, ориентированных на внутренний рынок. Инвесторов привлечет отношение цены на их акции к прибыли.

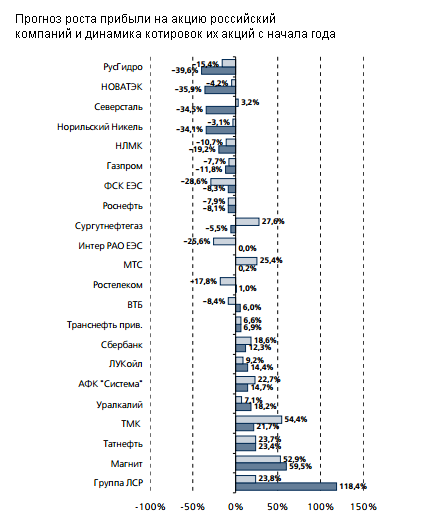

- В наибольшей степени от кризиса пострадают акции сырьевых компании - это будет один из основных каналов передачи мировой напряженности на российский рынок.

Инвесторы будут вознаграждены за риск

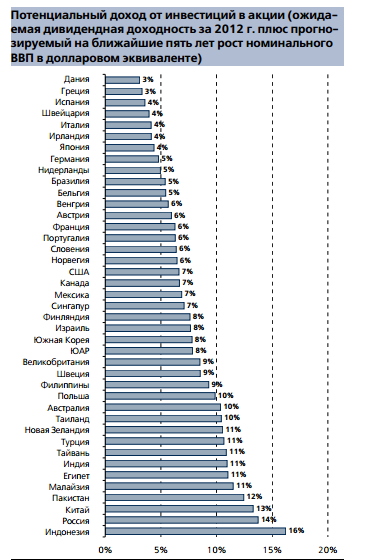

- Российские бумаги остаются одними из самых недооцененных в мире по целому ряду показателей - цена/прибыль, стоимость компании/EBITDA и так далее.

Российские рынки остаются недооцененными

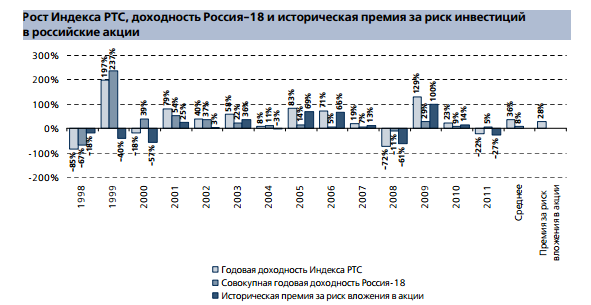

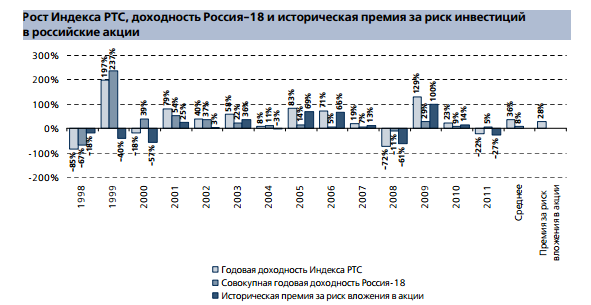

Российские акции куда более доходны, чем облигации

Российские акции куда более доходны, чем облигации

- Премию за риск можно рассчитать по такой формуле: прогнозируемый долгосрочный рост прибыли на акцию или номинальный ВВП плюс дивидендная доходность минус безрисковая ставка доходности. Даже во время кризиса 2008 года она не поднималась выше 16%, а среднее ее значение - 8%. Но сейчас она растет из-за увеличения дивидендных выплат.

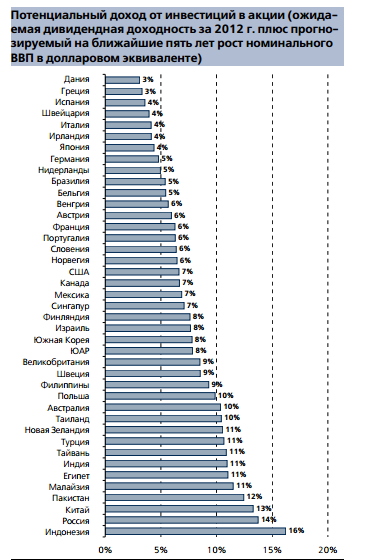

- Сейчас премия за риск составляет 10% - это самое высокое значение среди развивающихся стран. По этому показателю Россию опередила лишь Индонезия. По ожидаемой доходности от вложения в акции Россию в мире также опережает лишь Индонезия.

Российские бумаги - одни из самых доходных в мире

- Повышает привлекательность российского рынка и увеличение доли прибыли, уходящей на выплату дивидендов - компании, входящие в MSCI Russia, увеличили ее до 21,5%.

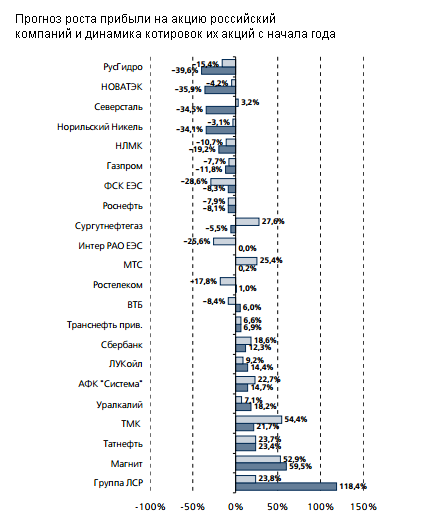

- При этом многие компании из развивающихся стран постепенно пересматривают прогноз по прибылям в сторону понижения. В России все наоборот: в августе было больше положительных пересмотров прибыли компаний, а не отрицательных.

Потребительский сектор - лидер по прибыли

Мнение посетителей сайта, оставляющих свои комментарии на новости и статьи, может не совпадать с мнением редакции ИА «Финмаркет», и за содержание комментариев ИА «Финмаркет» ответственности не несет. При этом агентство оставляет за собой право модерировать и удалять любые комментарии посетителей сайта.