Единственная подушка безопасности, которая может спасти развивающиеся страны от новой катастрофы, - это их резервы в иностранной валюте и золоте, уверены экономисты. Россия пока в относительной безопасности - у нее есть и доллары, и золото, - но политика ЦБ постепенно опустошает копилку властей

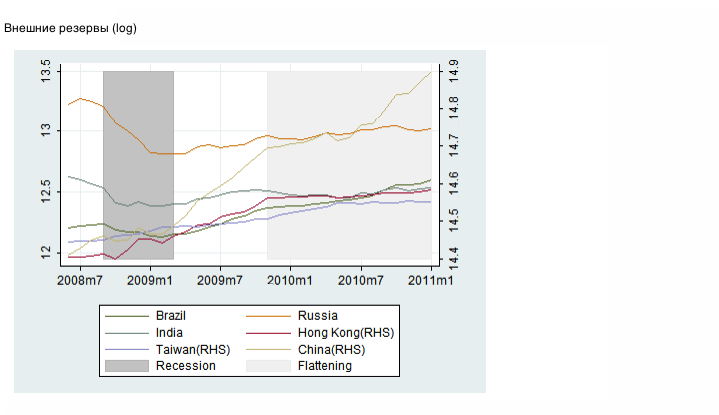

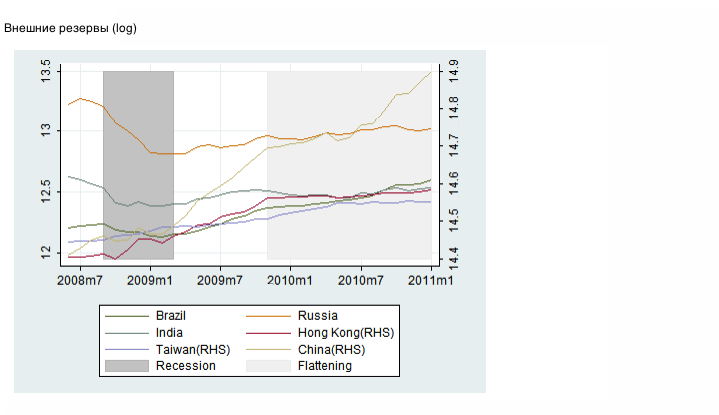

Москва. 17 февраля. FINMARKET.RU - За первое десятилетие XXI века развивающиеся страны создали беспрецедентные объемы иностранных резервов. Это помогло России, Индии, Китаю и другим странам пережить

кризис 2008-2009 годов. Если бы не резервы, спад был бы куда более глубоким и продолжительным.

Резервы помогли развивающимся странам пережить и нынешнюю распродажу на рынке активов. Но проблема в том, что сейчас снова, как и пять лет назад, просто таят, буквально, на глазах. В конце прошлой недели стало известно, что

международные резервы России уменьшились с начала февраля на $8,7 млрд, их объем ($490,2 млрд) стал минимальным с 18 февраля 2011 года ($487,4 млрд), то есть почти за три года. С начала 2014 года резервы снизились на $19,4 млрд, за весь 2013 год резервы уменьшились на $28,0 млрд.

Резервы - последнее средство в борьбе с ослаблением валют

С начала года на рынках активов развивающихся стран полным ходом идет распродажа. Именно резервы помогли государствам сдержать падение национальных валют. Сейчас они становятся решающим фактором для инвесторов при оценке валют.

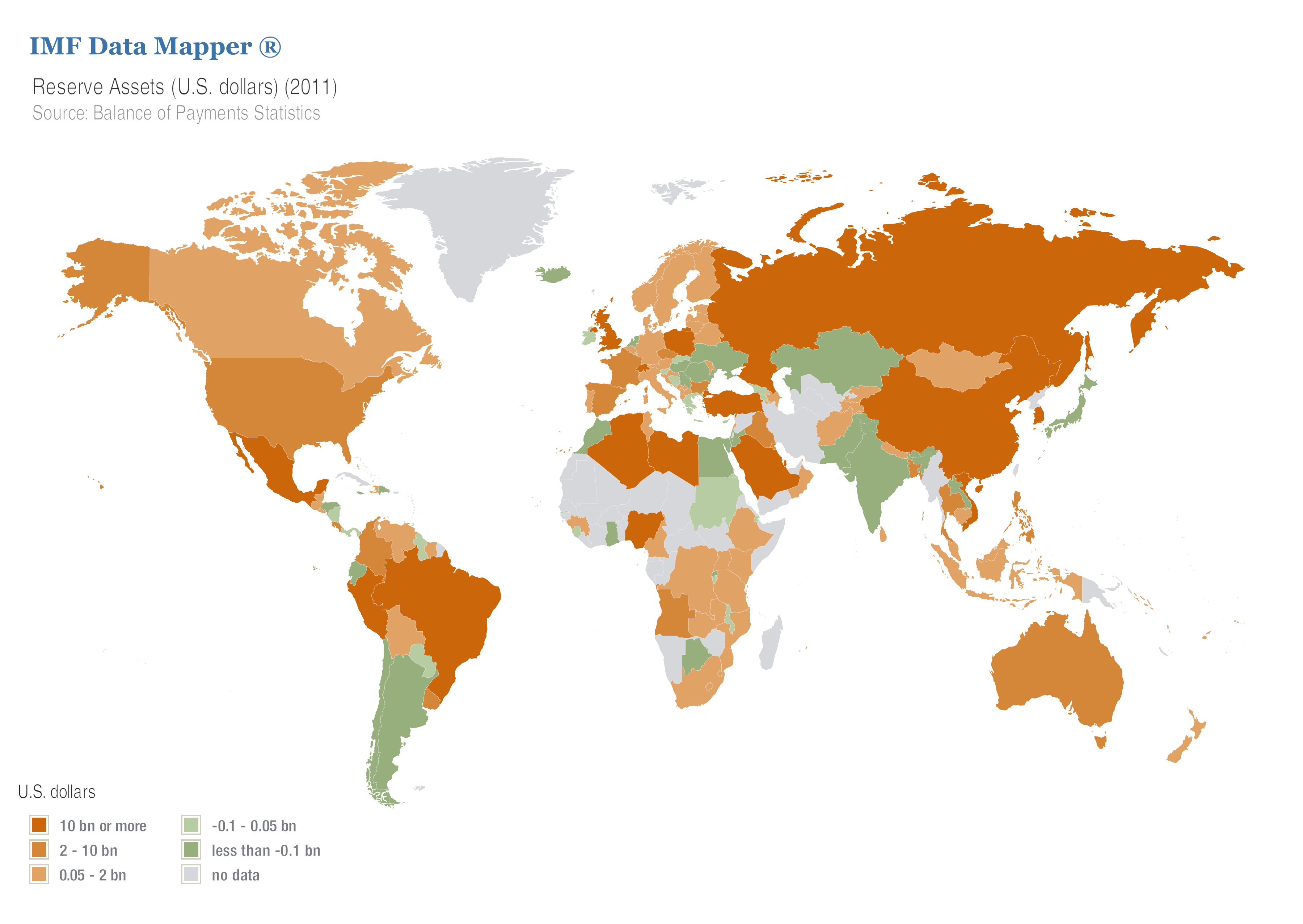

Валюты стран, резервы которых недостаточны, будут находиться под давление в ближайшие годы, согласно котировкам опционов, пишет Bloomberg.

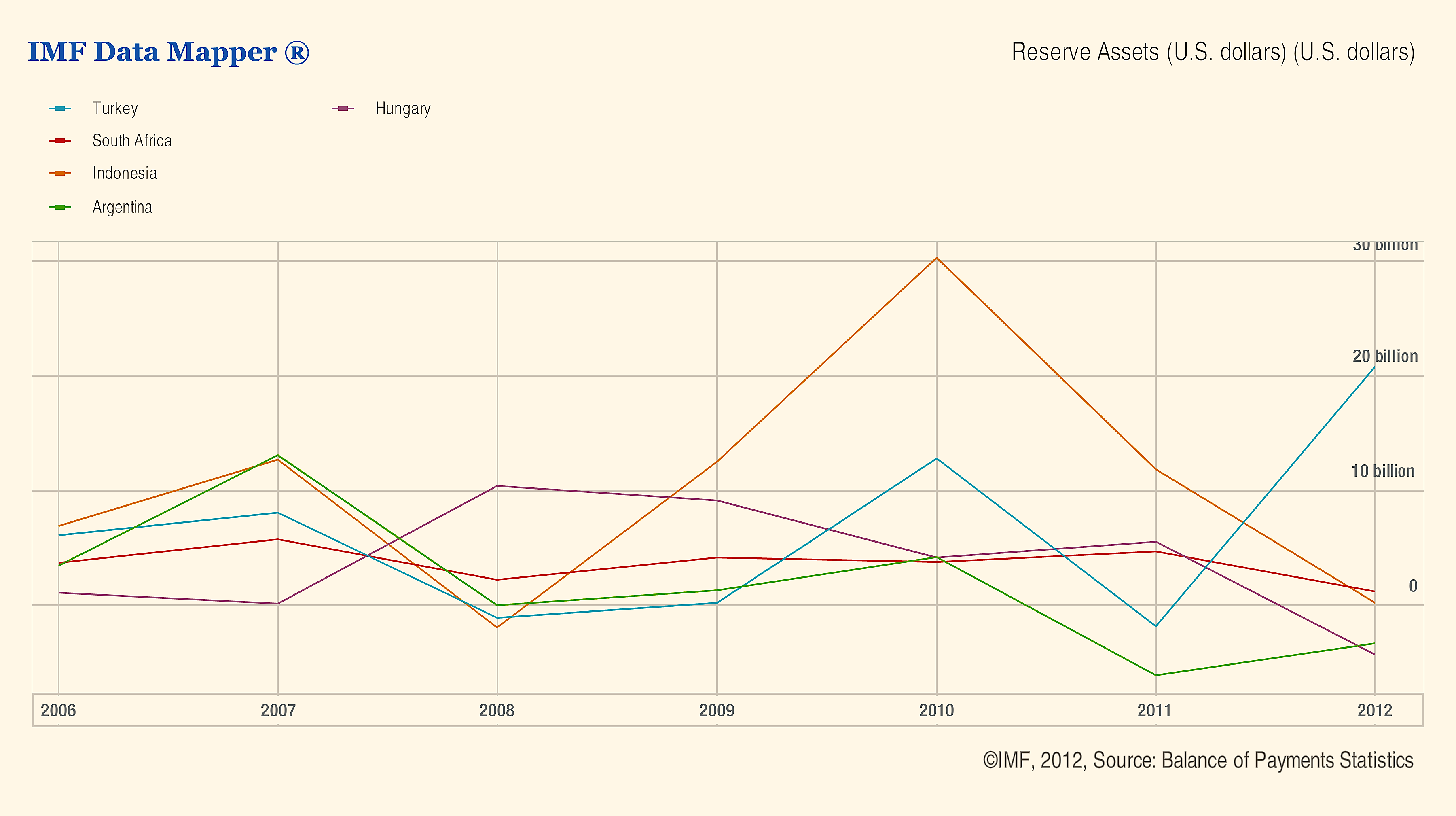

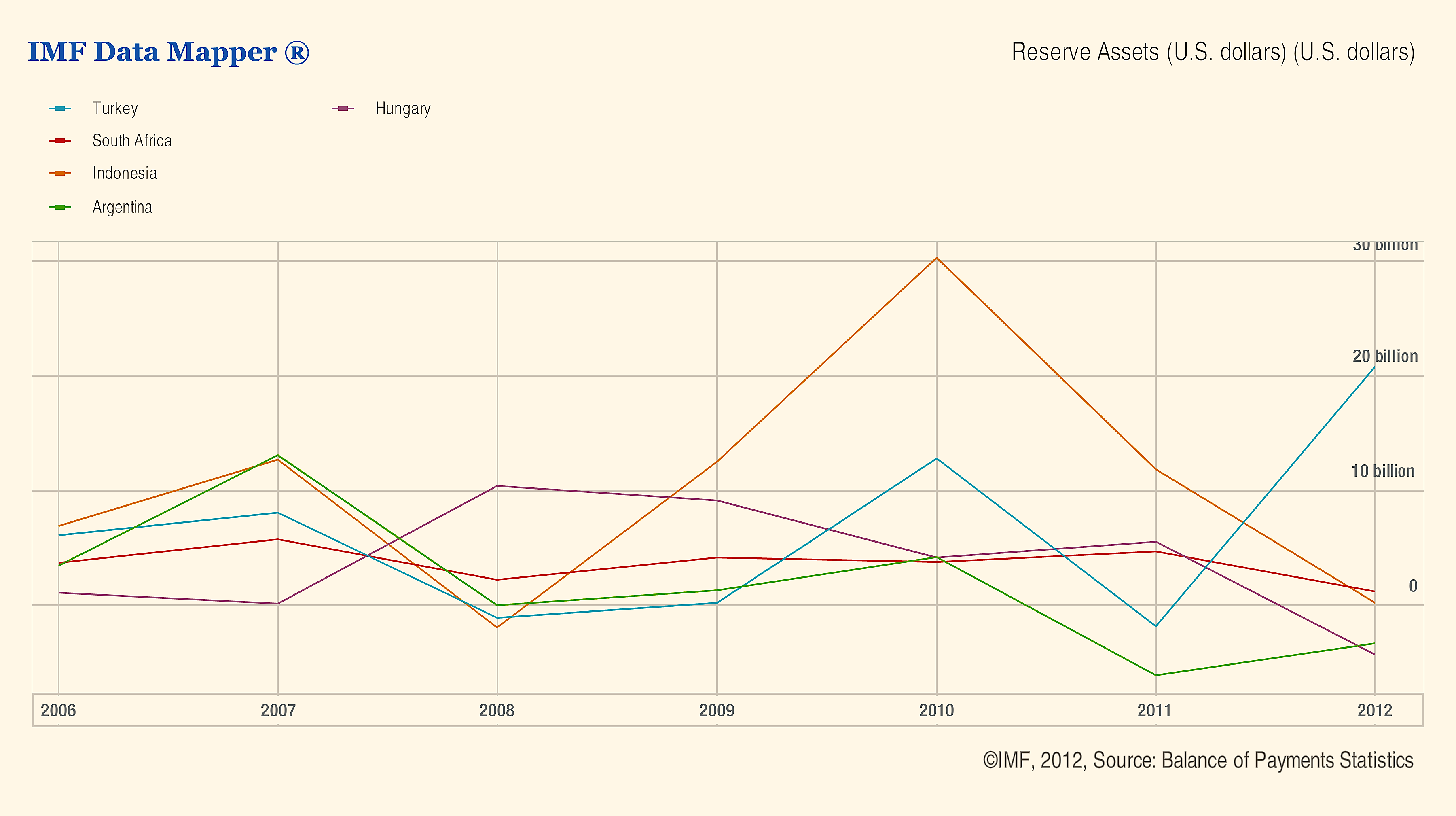

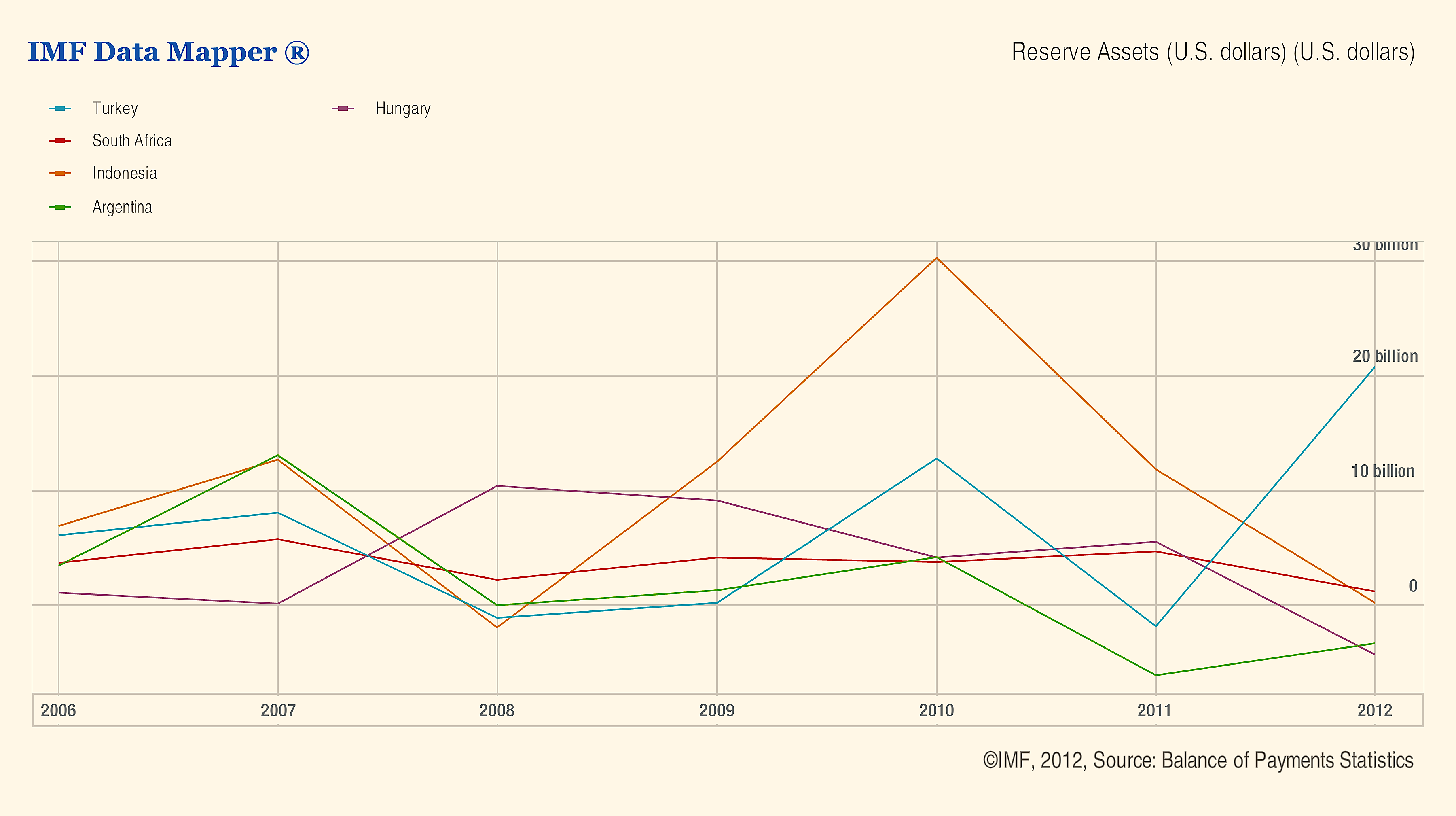

Наиболее пессимистично трейдеры настроены по отношению к турецкой лире, индонезийской рупии, аргентинскому песо, венгерскому форинту и южноафриканскому ранду. Форвардный рынок демонстрирует, что украинская гривна подешевеет еще на 20%. У всех этих стран либо небольшие резервы, либо они тратят их слишком быстро.

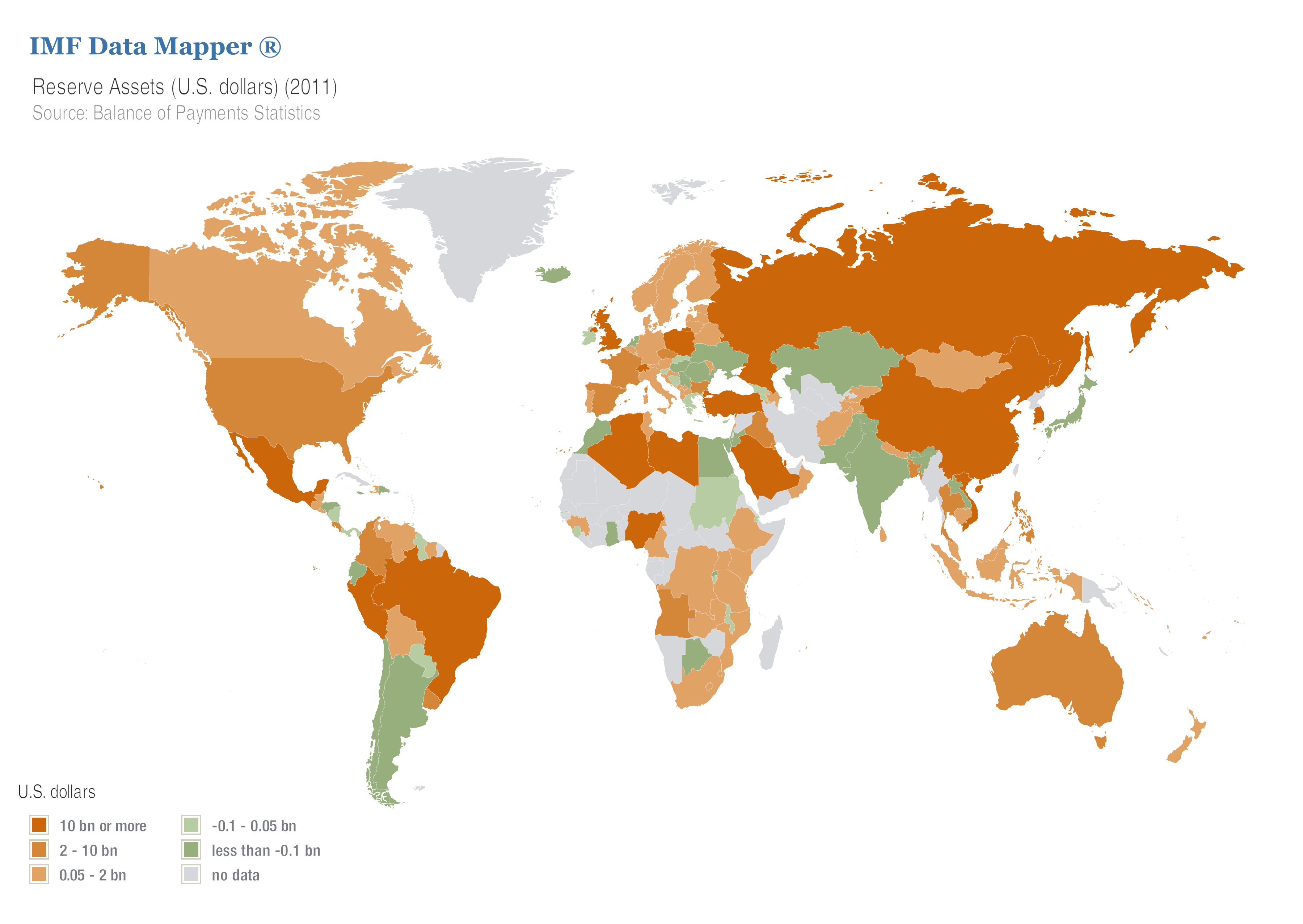

© IMF

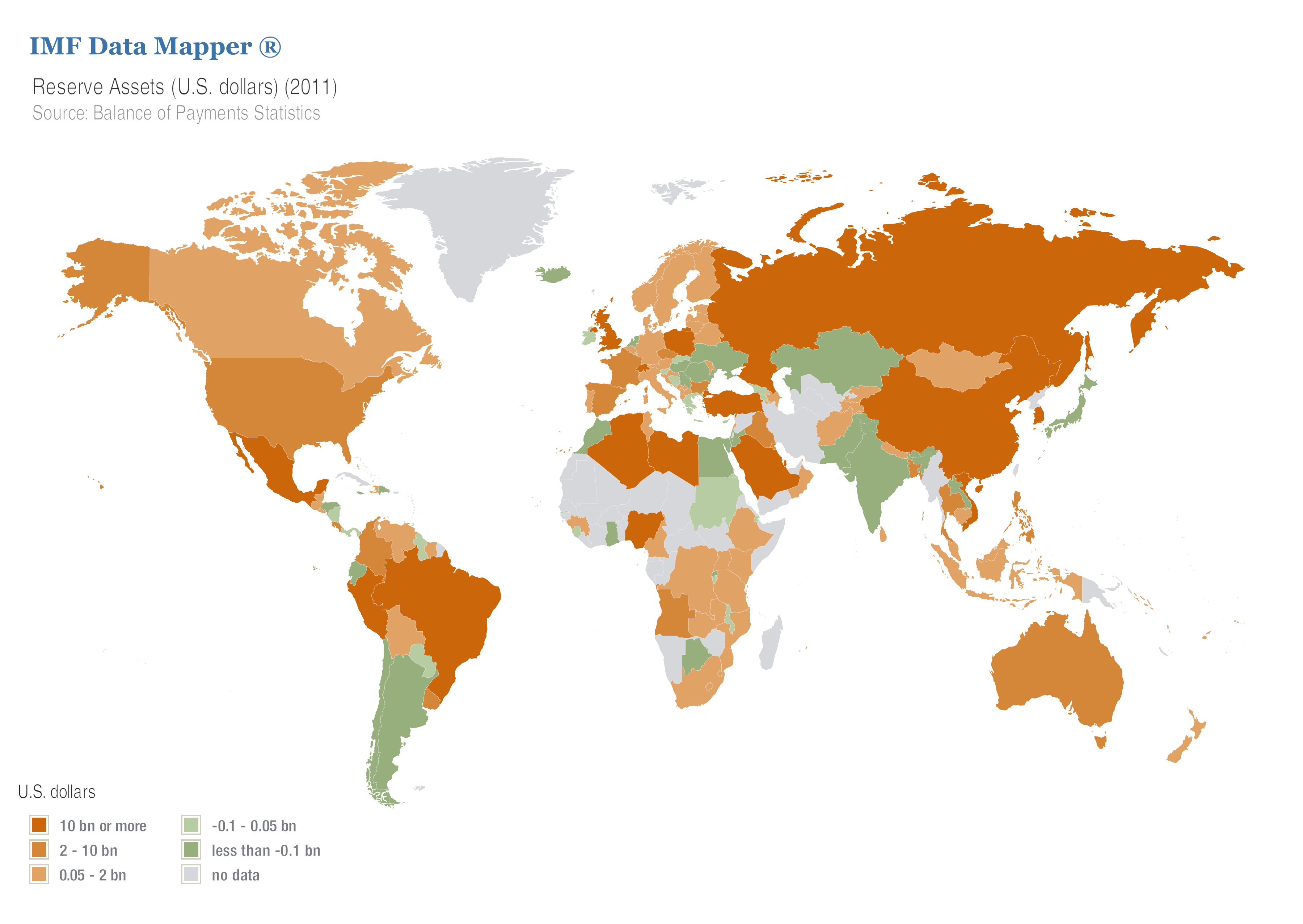

© IMF

Резервы являются своего рода страховкой на случай кризиса,

соглашаются Мензи Чинн из Университета Висконсина и его коллеги. Чинн исследовал опыт 112 стран мира и пришел к выводу, что ВВП развивающихся стран во время прошлого кризиса сократился бы куда сильнее, если бы не резервы.

Резервы помогают стране защититься от негативных финансовых или торговых шоков. Если страна не сможет выйти на внешний рынок, ей понадобится буфер, чтобы какое-то время оплачивать импорт и делать выплаты по госдолгу. В среднем, стране нужны резервы общим объемом примерно 9,1% ВВП, чтобы справиться со "стандартным" кризисом. Для России это - около $175 млрд.

Что такое резервы?

Международными резервами считаются внешние активы, номинированные в иностранной валюте, которые страна и правительства могут продать в любой момент.

Резервы состоят обычно из активов в иностранной валюте, резервных позиций в МВФ, SDR (это расчетная валюта, которую выпускает МВФ) и запасов золота. Экономисты не анализировали запасы золота, так как оно менее ликвидно и развивающиеся страны обычно его не скупают.

Экономисты также не анализировали активы, которыми владеют суверенные фонды (вроде российского ФНБ) и центробанки. Эти активы управляются по другим принципам и не являются страховым инструментом.

Абсолютные значения резервов нужно соотносить с размером и экономики и другими показателями.

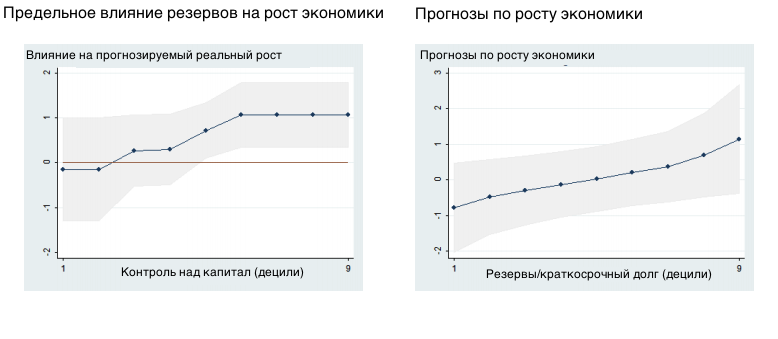

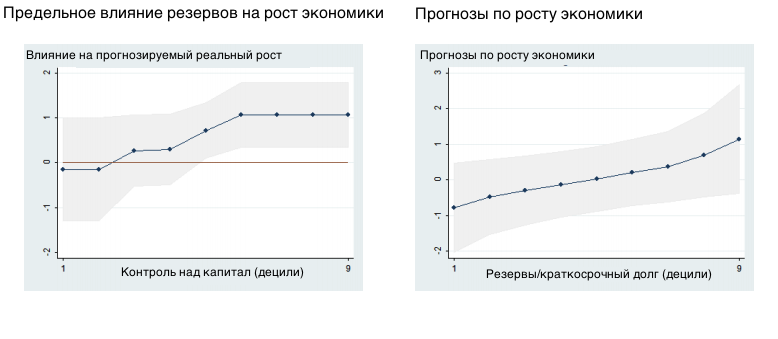

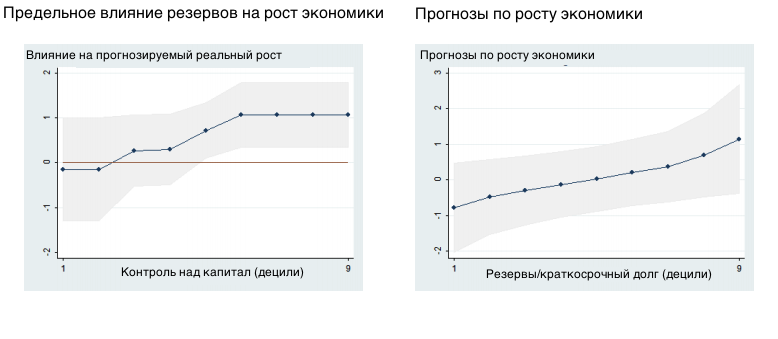

Экономисты проанализировали, как размеры резервов сказались на темпах роста ВВП: посчитали разницу между реальными темпами роста ВВП и теми, какие экономика показала бы, если бы не было бы кризиса. Для этого они использовали прогнозы по росту ВВП и средние исторические значения.

Резервы помогли сгладить падение ВВП во время кризиса

Наиболее эффективно объемы необходимых резервов можно оценить с помощью показателя "отношение объема резервов к уровню краткосрочного долга". Этот показатель наиболее четко коррелирует с отклонениями ВВП от тренда: чем резервы больше, тем меньше спад во время кризиса.

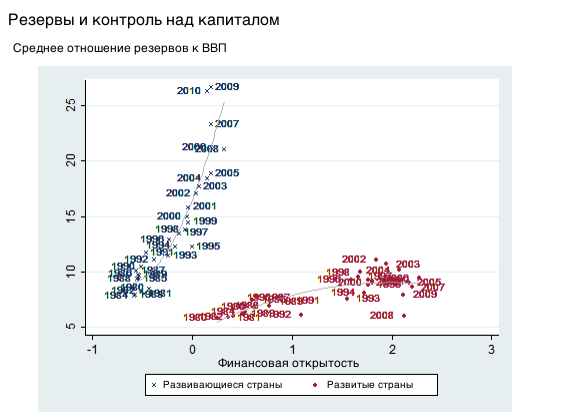

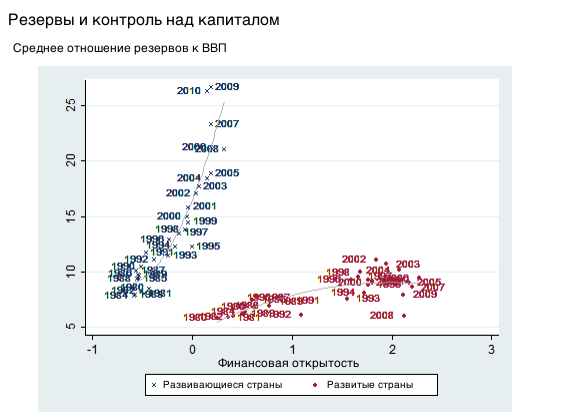

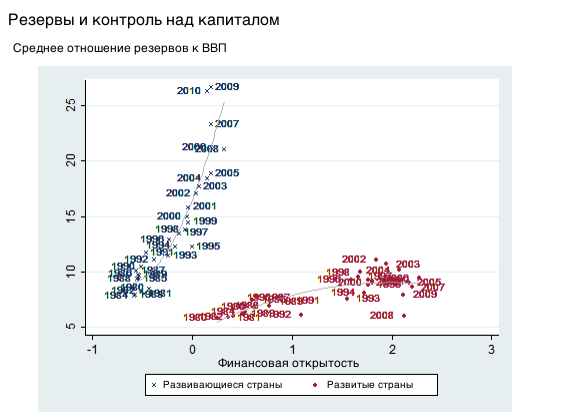

Развивающиеся страны, вводящие различные ограничения на движения капитала, склонны наращивать свои резервы активней, чем страны, не желающие отказывать инвесторам в праве свободно выводить капитал из страны. Это ключевое отличие от развитых стран, которые по мере финансовой либерализации накапливают больше резервов. Резервы развивающихся стран куда больше, чем развитых.

http://www.ssc.wisc.edu/

http://www.ssc.wisc.edu/

http://www.ssc.wisc.edu/

http://www.ssc.wisc.edu/

.

Мнение посетителей сайта, оставляющих свои комментарии на новости и статьи, может не совпадать с мнением редакции ИА «Финмаркет», и за содержание комментариев ИА «Финмаркет» ответственности не несет. При этом агентство оставляет за собой право модерировать и удалять любые комментарии посетителей сайта.