Такие темпы роста добычи парализуют мировую экономику. Не успев выйти из нынешней рецессии, она, скорее всего, попадет в новую: сверх высокие цены затормозят рост и, фактически, разрушат, нынешний экономический уклад развитых стран. Модели нефтяного рынка Для проведения исследования Кумхоф и Мюир разработали глобальную интегрированную бюджетную и монетарную модель. Она учитывает состояние шести регионов мира. Модель, которую используют экономисты, включает в себя довольно сложный набор переменных и взаимосвязей, например, постепенное изменение цен, номинальные зарплаты, потребление, инвестиции и импорт.

- Экономисты рассматривают ситуацию в шести основных регионах: странах, экспортирующих нефть, США, еврозоне, Японии, развивающейся Азии и остальных странах мира. Предполагается, что валюты всех этих стран имеют гибкий обменный курс.

- Цены на нефть рассматривается как еще один внешний фактор производства в дополнение к труду и капиталу. Кроме того, модель предполагает, что конечное потребление состоит из услуг, товаров и нефти.

- Модель основана на гипотезе об эластичности спроса на нефть, возможности замены нефти другими факторами производства: то есть по мере роста цен на нефть ее заменяют труд или капитал, а по мере рост предложения она заменяется другими факторами.

- Фактор технического прогресса является внешней переменной в модели, он растет примерно на 1,5% в год.

- Объемы добываемой нефти зависят от цены - ее рост заставляет страны добывать больше.

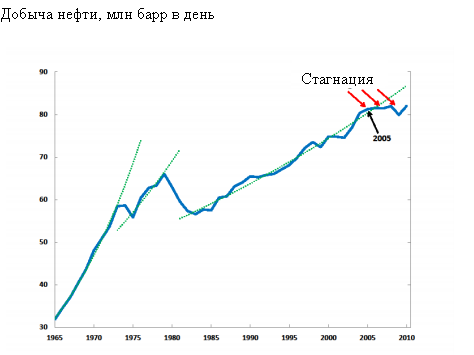

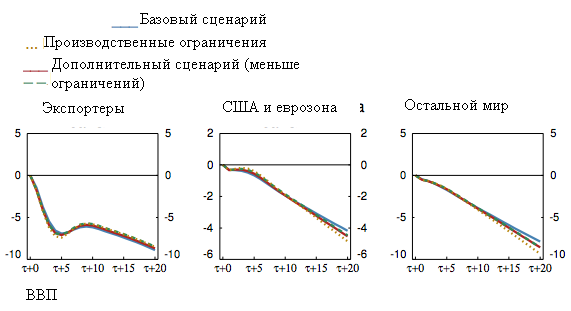

- Добыча нефти сокращается на 1 п.п. ниже средне исторических темпов роста, то есть до 0,8% в год. Правда, через значительный промежуток времени темпы роста вновь восстановятся.

- В результате шока цены на нефть растут на 60%, так как страны не могут немедленно перестроить свое производство и потреблять больше субститутов. Спад добычи постоянен, и цены продолжат расти. В перспективе 10 лет цены вырастут на 100%, а 20 лет - на 200%.

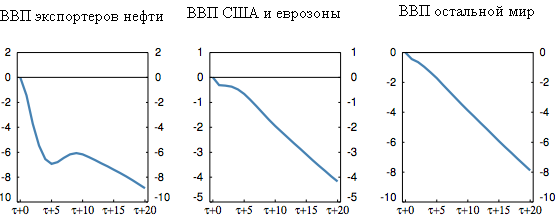

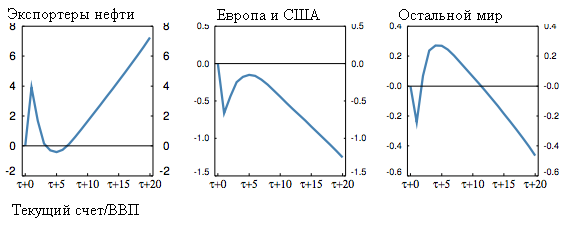

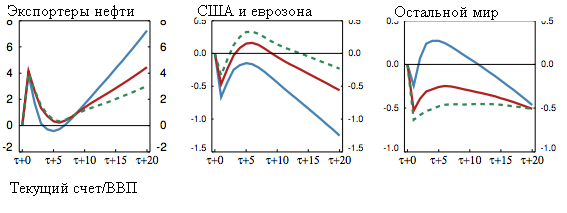

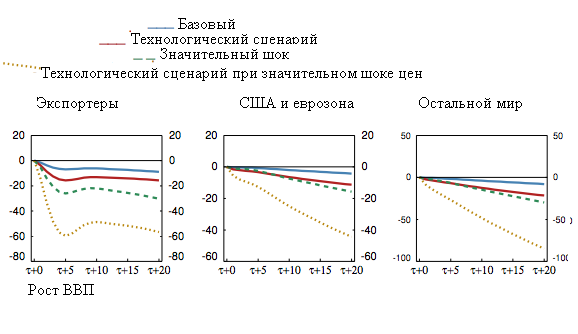

- Это приводит к падению уровней ВВП (он сокращается на 0,2-0,4% в год) и росту дефицита счета текущих операций у стран-импортеров нефти. Через торговлю и потоки капитала богатство переходит из стран-импортеров нефти в страны, экспортирующие ресурс.

- Через 20 лет процентные ставки оказываются на 60 б.п. ниже, чем в начале периода. Падение ставок и бум кредитования связан с тем, что страны-экспортеры начинают больше сберегать. Это уже происходило в 1970-е и 1980-е годы.

- Страны-экспортеры страдают от "голландской болезни". Их доходы и уровень потребления растут, последний не меньше, чем на 2% в год. Ускоряется инфляция и укрепляется реальный курс их валют. Остальные экспортные сектора сокращаются. За первые пять лет ВВП оказывается примерно на 7% ниже того, что предполагал бы тренд. В десятилетней перспективе разница составляет 10%.

- В краткосрочной перспективе профицит счета текущих операций этих стран составляет 4% ВВП, а в долгосрочной - 8%. Правда, это полностью связано с ростом экспорта нефти, остальные экспортные сектора находятся в упадке.

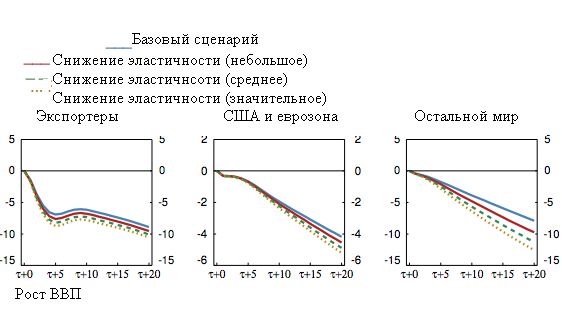

Постоянно растущая эластичность В сценарии допускается, что создана некая технология, которая позволит, в случае роста цен на нефть, заменить ее на другой энергоресурс или фактор производства.

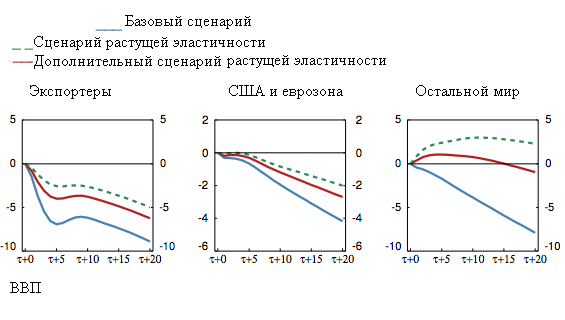

- Сокращение предложения столь же значительно, что и в базовом сценарии. Но цены растут лишь на половину от того, что заложено в базовом сценарии. Нефть начинают заменять другие факторы производства и виды сырья.

- Потери для мирового ВВП будут в два раза меньше. Развивающиеся страны выиграют - их ВВП вместо того, чтобы снизится на 8% за 20 лет, вырастет на 2-3%.

- Страны развивающейся Азии во многом зависят от нефти при производстве. Рост цен мог бы нанести по ним серьезный удар. Но технологии позволяют легко заменить нефть другими товарами. В итоге, эти страны даже выигрывают от роста спроса со стороны экспортеров нефти, а также из-за притока капитала - инвесторов привлекут высокие ставки в азиатских странах.

Сценарий падающей эластичности и ограниченных факторов производства В этом сценарии есть важное ограничение: компании не могут заменить нефть другими энергоресурсами. Он распадается на два подсценария. 1. Данные способы производства просто не позволяют заменить нефть на друой продукт. В среднесрочной перспективе эластичность растет, но затем экономика подходит к границе - для производства нужно определенное количество нефти, а заменить ее невозможно. В этой ситуации эластичность падает до нуля. Поддержание системы требует постоянного притока энергоносителей.

- В этом случае цены на нефть за 20 лет вырастут на 300%.

- Экспортеры получают куда больше доходов от продажи нефти, их валюта укрепляется значительнее, чем в базовом сценарии. На первоначальном этапе они страдают от "голландской болезни", которая разрушает их экономику и приводит к замедлению темпов роста ВВП.

- Однако затем правительства начинают тратить свои большие нефтяные фонды. Это дает толчок для ускорения роста ВВП и развития их экономик.

- Зато в странах-импортерах начинается настоящий кризис: они страдают и от сокращения ВВП, и от дефицита текущего счета.

2. Альтернативы для замены нефти ограничены, поэтому постепенно снижается эластичность.

- В этом случае цены на нефть за 20 лет растут чуть меньше на 250%.

- Эффект на развитые страны и экспортеров нефти такой же. Но в этом случае вместе с ними от замедления роста страдают развивающиеся страны, которые не могут отказаться от дорожающей нефти - их ВВП в год замедляется не на 0,4 п.п., а на 0,6 п.п.

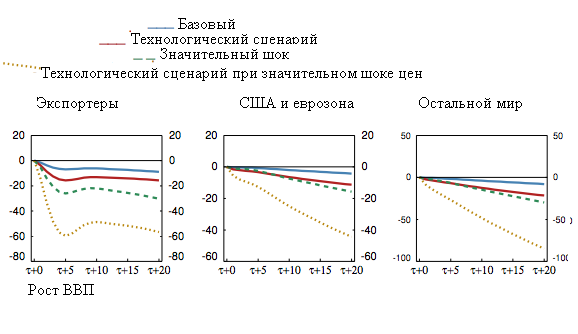

Технологический сценарий Вклад нефти в выпуск куда больше, чем ее доля в издержках. От нефти зависят большинство известных технологий.

- Доля нефти в конечном выпуске куда больше, чем в базовом сценарии. 25% вместо 5% для производства товаров, и 20% вместо 2% для сектора услуг.

- В этом случае за 20 лет цены на нефть вырастут на 400%, а не на 200% как в базовом сценарии.

- Заменить нефть на другие факторы производства в рамках этого сценария очень сложно. Поэтому ущерб для экономики будет очень большим.

- Дефицит текущего счета стран-импортеров нефти будет в два раза выше, чем в базовом сценарии.

- Ставки упадут на 1,2 п.п. за 20 лет, ведь страны экспортеры будут сберегать еще больше.

- Эффект на выпуск и счет текущих операций будет в четыре раза сильнее, чем в базовом сценарии.

- Цены на нефть сразу после сокращения добычи вырастут на 200%, а в перспективе 20 лет - на 800%.

- Темпы роста в США и Европе сократятся на 1 п.п. Дефицит счета текущих операций составит в среднем 5% в долгосрочной перспективе и для США, и для еврозоны.

- Сразу после сокращения добычи цены растут на 400%, а затем в течение 20 лет - на 1400%.

- В краткосрочной перспективе кризиса не будет, зато потом рост ВВП стран-импортеров замедлится на 3 п.п. В итоге страны либо начнут искать замену нефти, либо сокращать спрос и душить темпы роста экономики.

- Если им удастся найти новую технологию, позволяющую заменить нефть, то будет реализован второй сценарий - эластичность будет расти и за 20 лет цены вырастут лишь на 800%.

- Однако в реальном мире вряд ли удастся быстро заменить нефть на другой товар. В итоге, эластичность будет расти, но вместе с ней сокращаться мировой ВВП.

Нефть нечем заменить Текущие технологии пока не позволяют заменить нефть другими факторами, будь-то альтернативные энергоносители или новые способы производства. США понадобится примерно 20 лет, чтобы уйти от модели экономики, основанной на нефти. Если в случае кризиса понадобится меньшее время, то экономика США может столкнуться с глубокими проблемами. Это делает сценарий растущей эластичности не очень вероятным, шоковый рост цен на нефть нанесет значительный ущерб мировой экономике. Экономисты проанализировали перспективы альтернативных энергоресурсов. Все они не позволяют заменить нефть быстро и безболезненно:

- Возобноляемые источники энергии, солнечная и ветряная, не могут считаться субститутами для нефти, ведь их невозможно добывать в достаточном количестве. Проблема еще и в их нестабильности. Их доля в общих поставках электроэнергии не может превышать 25-30% - иначе создается угроза для энергетической стабильности региона, например, возможны перебои поставок. Кроме того, производство различных деталей для солнечных и ветряных станций требует нефти, а также инфраструктуры, которая также зависима от нефти.

- Биотопливо, например, этанол не заменит нефть по той же причине - возможности его поставок ограничены. Доходность от инвестиций в производство этанола довольно низкая, ведь для его производства нужны редкие водные ресурсы. Кроме того, встает выбор - производить либо топливо, либо еду.

- Уголь. Некоторые исследования показывают, что резервы угля в мире были в значительно степени переоценены. Тем более, пик добычи угля был достигнут еще 20 лет назад. Да и доставка угля - довольно дорогое занятие.

- Газ. Газ мог бы стать хорошей заменой нефти, благодаря технологиям гидравлического взрыва, которые привели к сланцевой революции в США. Но даже в США газ сейчас используется для того, чтобы заменить уголь. С самой технологией также есть ряд проблем: она приводит к загрязнению окружающей среды, процесс производство довольно дорогостоящий, ведь месторождения быстро истощаются и приходится постоянно бурить новые скважины. Многие ученые прогнозируют новый виток роста цен на газ.

- Перейти от нефти к газу будет не так просто. Нужно будет строить дорогостоящие газовые электростанции со сроком амортизации 30 лет. Кроме того, понадобится и сеть газовых заправок.

- Ядерная энергетика. Если заменить нефть на ядерную энергетику, то первоначальный эффект будет достаточно значительным. Но затем возникнут проблемы: производство урана очень быстро достигнет своего пика. Но это проблему можно разрешить, используя различные типы реакторов. Правда, в мире пока наблюдается обратная тенденция - после катастрофы на Фукусиме страны пытаются отказаться от ядерной энергетики.

- Есть также ряд технических ограничений, - существующие технологии ориентированы именно на нефть. Например, самолет невозможно заправить углем, ведь имеет значение не только энергетическая ценность, но и физические характеристики. На то, чтобы заменить нефть в транспортном сообщении, уйдет не одно десятилетие. Кроме того, нефть активно используется в промышленности - практически ни один товар, который мы производим, не обходится без нефти.