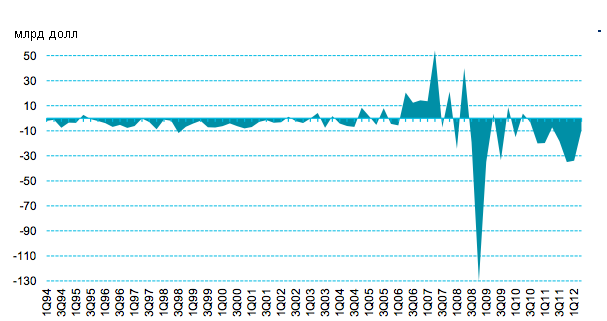

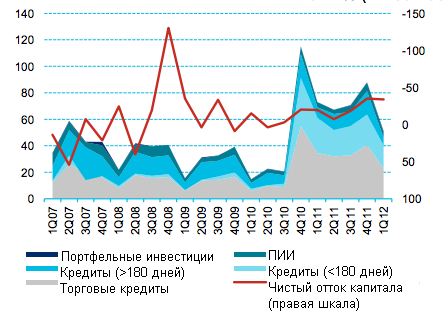

- С 1994 по 2005 годы отток капитала в среднем составлял всего $3,4 млрд в квартал.

- Со второго квартала 2006 года по второй квартал 2008 года - $16 млрд в квартал.

- В четвертом квартале 2008 года, когда начался кризис, отток капитала достиг рекордных $130 млрд.

- В 2009 году отток снизился, а в некоторых кварталах даже был приток. Но с середины 2010 года все вернулось на круги своя - в среднем минус $18 млрд за квартал.

- Всего с 1994 по 2000 годы из России утекло $127 млрд, а в 2001-2007 годах - вернулось $89 млрд. С 2008 до середины 2012 общий отток капитала из России составил $349 млрд.

Компании погашают свои долги

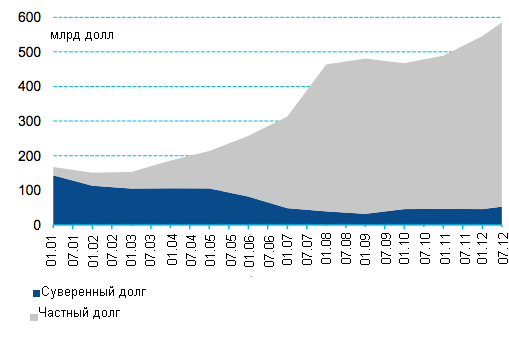

- Еще 10 лет назад на государство приходилось 86% всего российского долга. Теперь доля государства - всего 9%.

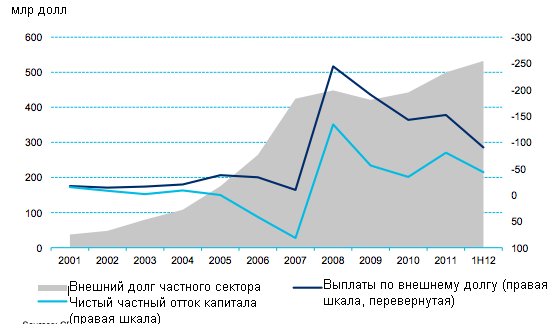

- Параллельно быстро росла задолженность российского частного сектора перед иностранцами: в 2001 году она составляла $24 млрд, а 1 июля 2012 года - $532 млрд.

- Они нашли друг друга: российские заемщики считались надежными из-за быстрого роста цен на нефть. Политика ЦБ по таргетированию курса валюты была гарантией доходности инвестиций в рубль. Заемщикам долги в валюте казались необременительными из-за укрепления рубля. Да и деньги в мире были дешевы - после кризиса начала 2000-х годов ФРС залил рынки дешевой ликвидностью.

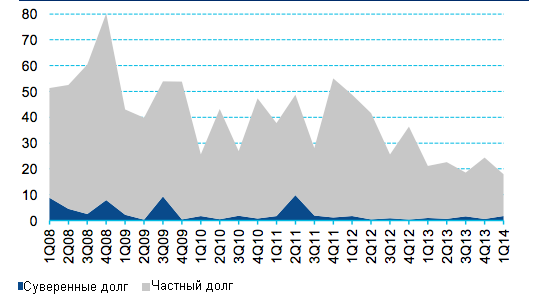

Долги были в основном краткосрочными, а, значит, их приходилось рефинансировать, то есть брать новые кредиты. Из-за этого практически не было оттока капитала. После кризиса такой возможности у них не стало, но часть долгов была реструктурирована (увеличились сроки выплат).

- Если в 2001-2004 годах в год компании в среднем выплачивали по долгам $17 млрд, то в 2008 году - рекордные $244 млрд.

- В 2009-2011 выплаты составили $162 млрд в год.

- За первое полугодие этого года компании уже выплатили $90 млрд.

Отток продолжится Столь обильные выплаты внешнего долга, вопреки ожиданиям, не привели к его снижению: с 1 января 2008 года по 1 января 2012 года он вырос с $464 млрд до $545 млрд. И выплачивают его компании теперь не с помощью новых займов, а "на свои".

- У инвесторов и кредиторов изменилось отношение к риску, теперь занимать и рефинансировать свои долги российским компаниями становится дороже.

- На заемщиков также отрицательно повлияла политика ЦБ по отказу от таргетирования обменного курса - они больше не могут рассчитывать на постоянное укрепление рубля. В итоге, стоимость обслуживания долга выросла.

- Реструктуризация и "удлинение" сроков выплат привели к тому, что объемы долгов увеличились, хотя текущие совокупные платежи по ним немного снизились.

- В 2011 году отток капитала составил $80,5 млрд, или 56% общих выплат по долгу. Такая же ситуация сохранится в 2012 году.

- В 2013 году выплаты снизится до $87 млрд, а отток - до $40-50 млрд.

- В долгосрочной перспективе отток станет меньше, так как снизится стоимость обслуживания догов, но полностью он не исчезнет. Возможны небольшие периоды притока капитала, связанные с "открывшимся окном" для рефинансирования долгов.

Инвестировать в Россию никто не хочет Причин для возобновления притока пока нет - чистые потоки иностранных инвестиций отрицательны.

- Инвесторов отпугивает устаревшая структура экономики, в которой доминирующая роль принадлежит государству и его институтам, часто неэффективным, негибким и коррумпированным. Российская экономика просто не сможет вместить в себя больших объемов инвестиций.

- Да и качество прямых иностранных инвестиций очень низкое - в основном это размещение капитала, которое полностью контролируется российскими компаниями.

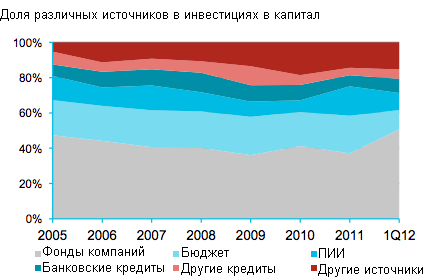

- Доля прямых иностранных инвестиций в совокупном объеме инвестиций, и так изначально небольшая, начала снижаться - в 2001-2011 годах средняя доля составляла 11%, а в 2011 году - уже 9,7%.

- Большая часть этих инвестиций - торговые кредиты и другие займы, которые получают российские компании за пределами страны - в 2009 году их доля составила 86% прямых инвестиций, а в 2010 году уже 94%. Причем выплатить их как правило надо в пределах года. Это также приводит к оттоку капитала.

Необходимость платить по долгам иностранцам плохо сказывается на инвестициях в основной капитал - компаниям не хватает собственных средств, а иностранцы инвестировать отказываются. Все это замедляет рост экономики.

В основном в России инвестируют в собственный капитал крупные нефтяные компании. В 2006-2012 годах на нефтегазовый сектор приходилось 17% всех инвестиций.