.

.

СЕГОДНЯ:

.

.

.

главная страница

Главная / Ставка рефинансирования - последний аргумент против инфляции

.

01 февраля 2008 года 17:51

Ставка рефинансирования - последний аргумент против инфляции

В целях сдерживания инфляции и снижения динамики денежной массы 1 февраля 2008 года Совет директоров Банка России принял решение об изменении уровня ставки рефинансирования Банка России, процентных ставок по операциям, проводимым Банком России, и нормативов обязательных резервов.

С 4 февраля 2008 года ставка рефинансирования Банка России установлена в размере 10,25 процента годовых. На данный момент она составляет 10 проц.

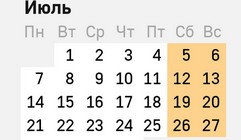

Ставка рефинансирования последовательно снижалась в течение последних почти 10 лет, начиная с лета 1998 года, когда в стране случился дефолт. В последний раз ставка изменялась 19 июня 2007 года - тогда она была понижена на 0,5 проц. до 10 проц. годовых.

Изменение процентной ставки Центробанком является основным способом кредитно-денежного регулирования. Чем ниже ставка, тем дешевле банкам обходятся средства, занимаемые ими у Центробанка.

Банк России ранее пообещал, что не будет бороться с инфляцией своим привычным методом - укреплением рубля, а просто может повысить ставку рефинансирования, которая на сегодня составляет 10 проц. годовых. Поэтому именно в повышении ставки рефинансирования для населения есть некоторый свет в конце тоннеля. В результате могут вырасти ставки по банковским депозитам, так как банки ориентируются при установлении ставок по вкладам именно на этот показатель. Таким образом, граждане хоть как-то могут компенсировать инфляционные потери.

Кроме того, из экономики будет выведена излишня денежная масса, стимулирующая инфляцию. Банки же с привлечением дополнительных средств у населения получат возможность улучшить свою ликвидность. Так что деньги вкладчиков могут быть неплохим подспорьем для банкиров.

Ставка рефинансирования - процентная ставка, которую использует центральный банк при предоставлении кредитов коммерческим банкам в порядке рефинансирования. Ставка является инструментом денежно-кредитного регулирования, с помощью которого центральный банк воздействует на ставки межбанковского рынка, а также на ставки по кредитам и депозитам, которые предоставляют кредитные организации юридическим и физическим лицам.

С 4 февраля 2008 года ставка рефинансирования Банка России установлена в размере 10,25 процента годовых, а также установлены следующие процентные ставки по операциям, проводимым Банком России:

По кредитам овернайт Банка России - в размере 10,25 процента годовых.

По кредитам Банка России, обеспеченным залогом векселей, прав требования по кредитным договорам организаций или поручительствами кредитных организаций:

- на срок до 90 календарных дней - 7,25 процента годовых;

- на срок от 91 до 180 календарных дней - в размере 8,25 процента годовых.

По кредитам Банка России, обеспеченным активами, предоставляемым на срок до 30 календарных дней включительно в - в размере 9,25 процента годовых.

По кредитам Банка России, обеспеченным залогом и поручительствами, предоставляемым в - в размере 9,25 процента годовых.

По ломбардным кредитам Банка России, предоставляемым на срок 1 календарный день - в размере 8,25 процента годовых.

По депозитным операциям Банка России:

- на стандартных условиях "том-некст", "спот-некст", "до востребования" - в размере 3 процента годовых;

- на стандартных условиях "одна неделя", "спот-неделя" - в размере 3,5 процента годовых.

По сделкам "валютный своп" сроком на один день (рублевая часть) - в размере 8,25 процента годовых.

По операциям прямого репо:

- на срок 7 дней - в размере 7,25 процента годовых;

- на срок 1 день - в размере 8,25 процента годовых.

C 1 марта 2008 года установлены следующие нормативы обязательных резервов:

- по обязательствам кредитных организаций перед физическими лицами в валюте Российской Федерации - 4,5 проц.;

- по обязательствам перед банками-нерезидентами в валюте Российской Федерации и в иностранной валюте - 5,5 проц.;

- по иным обязательствам кредитных организаций в валюте Российской Федерации и обязательствам в иностранной валюте - 5 проц.

Одновременно коэффициент усреднения для расчета усредненной величины обязательных резервов повышается с 0,4 до 0,45.

Опубликовано /Финмаркет/

.