Все страны, экспортирующие сырье, рано или поздно сталкиваются с непростым выбором: копить или инвестировать? От ответа на этот вопрос часто зависит будущее, особенно в такие моменты, когда высокие цены на сырье резко падают. Профицит счета текущих операций гарантирует политика стерилизации лишних денег, но без инвестиций в инфраструктуру страна никогда не будет готова к внешним шокам

Нью-Йорк. 8 апреля. FINMARKET.RU - Сырьевые государства до сих пор так и не научились управлять излишками от продажи своих ресурсов,

констатируют в своем свежем исследовании экономисты Международного валютного фонда. Они построили точную модель, позволяющую понять, какие возможности открывают перед сырьевыми странами периоды бурного роста цен на их экспортный товар, и как этими возможностями следует распорядиться.

В основе классической теории об использовании свердоходов лежит гипотеза постоянного дохода (permanent income hypothesis ;PIH) Милтона Фридмана, опубликованная еще в 1957 году. Суть ее состоит в том, что открытые экономики, богатые природными ресурсами, должны сберегать большую часть сверхприбыли от их продажи за пределами страны и иметь существенный профицит счета текущих операций.

- Сберегая свердоходы в суверенных фондах, можно сбалансировать систему потребления, обеспечить равенство поколений и макроэкономическую стабильность.

- Но если делать ставку на развитие, а значит, на инвестирование сверхприбыли, нужно смириться с с более низким профицитом счета текущих операций или даже с его дефицитом.

- Проблема в том, что отдача от инвестиций в развивающихся странах может быть очень неровной: высокий возврат инфраструктурных проектов может сосуществовать с крайне низкой отдачей от государственных вложений в других сферах.

- Неэффективность инвестиций приводит к росту издержек и негативно влияет на отбор проектов, качество управления и их реализацию.

Тут и возникает вопрос о влиянии инвестиций на дефицит счета текущих операций, с которым попытались разобраться экономисты МВФ. Ведь если это распространенная проблема, выходит, что сырьевым странам лучше всего сберегать сверхприбыль и откладывать инвестиции, по крайней мере, до тех пор, пока проблемы с эффективносстью реализации проектов не будут решены.

Копилка - лучшее место хранения сверхприбыли в краткосрочной перспективе

Изучив мировой опыт, специалисты МВФ пришли к следующий утверждениям, верным для большинства сырьевых экономик:

- Обычно сырьевой бум заканчивается обвалом цен через несколько лет после того, как котировки начинают резко расти. Часть агентов, предвидя это падение, стремится сберегать прибыль еще до того, как цены начинают идти вниз - это способствует росту счета текущих операций в краткосрочной перспективе.

- Но слабая инвестиционная активность и немобильность капитала, как правило, означает, что нефтяные сверхдоходы будут направлены на увеличение государственных и частных расходов, а не на сбережение в иностранных активах (по нашему - "вывоз капитала"). Автоматически это означает снижение счета текущих операций.

Модель, на которой основывались расчеты, - небольшая открытая сырьевая экономика, испытывающая традиционные проблемы, - неээфективность инвестиционных вложений, слабость технологий и системы управления, ограниченность в привлечении ресурсов из-за высокой премии за риск.

Модель МВФ показала, что все зависит от сочетания проблем, которые есть у страны. Например, если у страны проблемы с привлечением заемных средств или с технологическими и управленческими процессами, сверхприбыль лучше трансформировать в инвестиции нежели сберегать ее в иностранных активах. Но это приведет к падению профицита счета текущих операций.

Таким образом, счет текущих операций можно использовать как индикатор, чтобы найти оптимальный баланс между сбережением сверхприбыли и ее инвестированием. Во время бума цен на сырье высокий профицит счета текущих операций говорит о том, что страна стремится сберегать полученную сверхприбыль, что позволит ей пережить последующий за бумомо период спада. Страны, рассчитывающие, прежде всего, на иностранный капитал могут позволить себе и дефицит счета текущих операций - прямые иностранные инвестиции могут стать основным источником финансирования этого дефицита.

Пять сырьевых сценариев

У экономистов МВФ получилось пять сценариев того, как нефтяные свердоходы ( в зависимости от того, что с ними делать) могут влиять на состояние счета текущих операций страны:

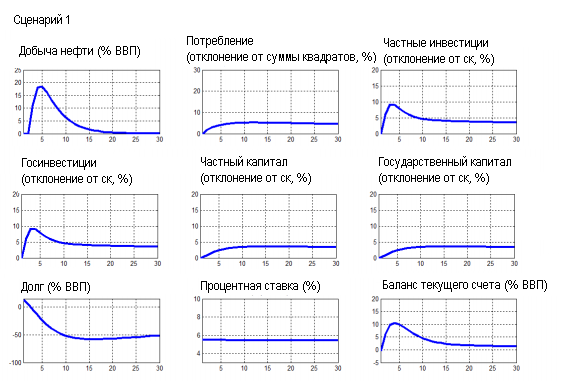

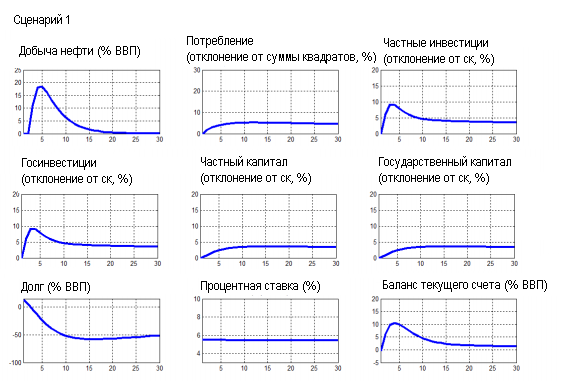

Сценарий 1 - ситуация почти идеальной мобильности капитала; возможности агентов развивать новые проекты не ограничены; в премии за риск отсутствует "сырьевая" составляющая.

При таком раскладе сверхдоходы от продажи нефти практически не оказывают влияния на несырьевой сектор и сберегаются в иностранных активах.

По сути, этот сценарий является ориентиром для объяснения той самой гипотезы Фридмана о постоянном доходе: сперхприбыль способствует росту профицита счета текущих операций и увеличению накоплений, которые могут быть использованы для сглаживания колебаний потребления внутри страны.

Экономика, "имитирующая" идеальное использование нефтяных сверхдоходов

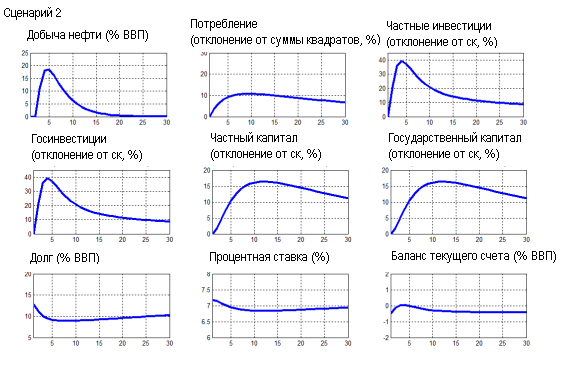

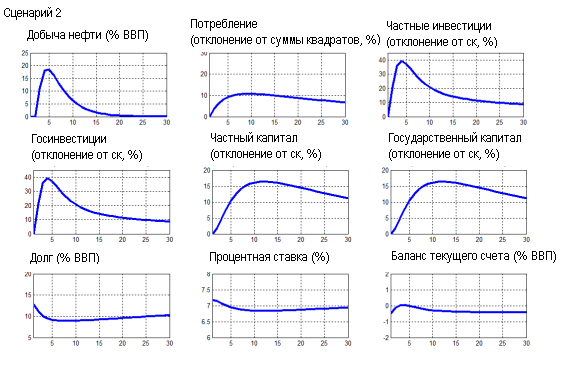

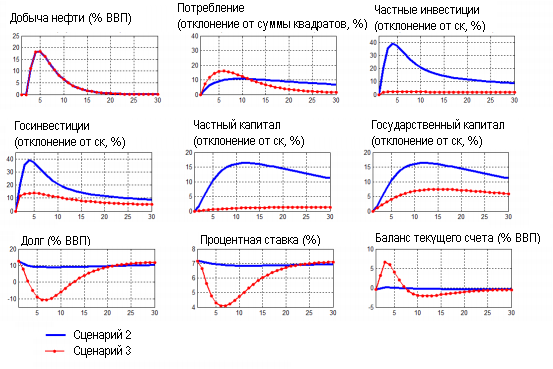

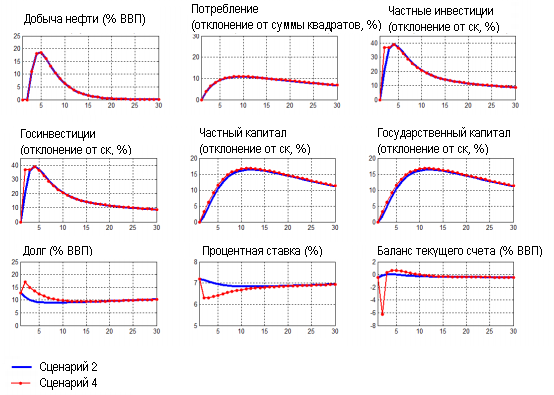

Сценарий 2

Сценарий 2 отличается от первого тем, что здесь движение капитала ограничено. В этом случае избыток нефтяных доходов помогает снизить ставки в экономике, сверхприбыль направляется на погашение госдолга, увеличение частных и государственных инвестиций и стимулирование несырьевого сектора. Профицит счета текущих операций в этой ситуации резко падает.

Эффект ограниченного движения капитала

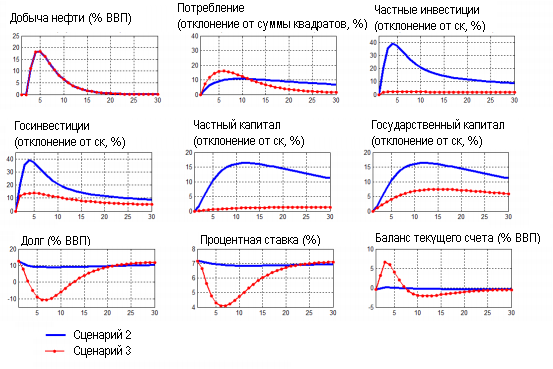

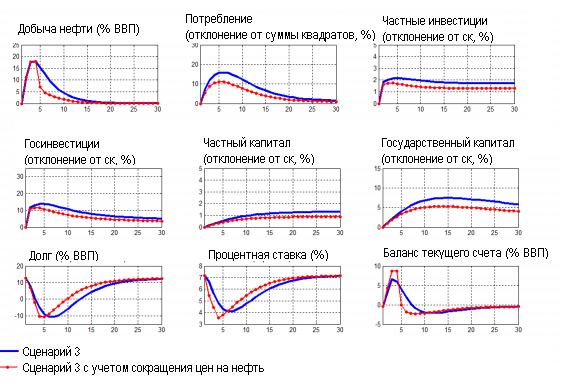

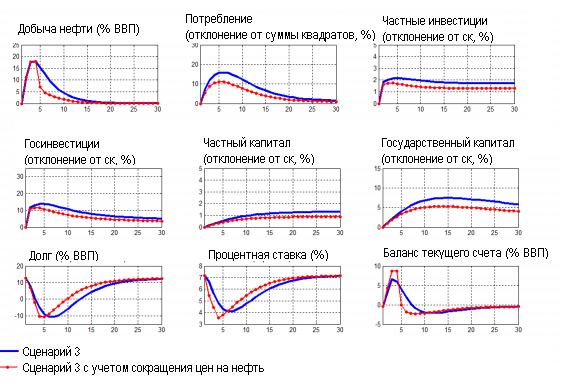

В сценарии 3

В сценарии 3 к ограниченности движения капитала добавляются проблемы со способностью агентов воспринимать эффективно использовать технологии и управлять проектами. В этой ситуации государственные и частные расходы растут не так быстро, и соответственно, профицит счета текущих операций падает не так сильно.

Эффект ограниченных возможностей агентов

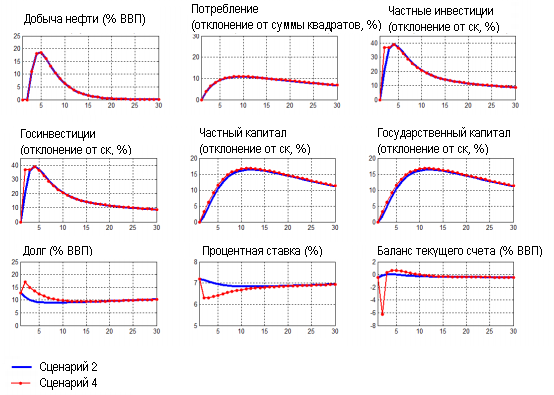

В сценарии номер 4

В сценарии номер 4 отличие от номера 2 в том, что в премии за риск учитывается нефтяная составляющая, а, значит, снижены барьеры для заимствований. В этом случае для государства высок соблазн стимулировать инвестиции за счет привлечения внешних займов, а счету текущих операций грозит краткосрочный или среднесрочный дефицит.

Влияние "сырьевой" составляющей в премии за риск

Наконец,

последний сценарий, показывает, что могло бы произойти со сценарием номер три, если бы цены на нефть резко пошли вниз после пяти лет бурного роста. Здесь срабатывает утверждение о том, что агенты, ожидая обвала, стремятся сберегать часть сверхприбыли, что способствует росту счета текущих операций в краткосрочной перспективе, но в следующие пять лет утягивает его в дефицит.

Эффект ожидаемого снижения цен на нефть

Куда деть нефтяные миллиарды: российский сценарий

Куда деть нефтяные миллиарды: российский сценарий

Действие собственной модели эксперты МВФ исследовали на примере стран Центральной Африки, где единственной государством со средними доходами является Габон. В 2007 году эта страна даже осуществила выпуск 10-летних евробондов, которые пользовались большим спросом у инвесторов. К России, возможно, эта модель вовсе не применима.

Россия в период нефтяного бума излишки доходов отправляла на сбережние. До кризиса 2009 года расходование нефтегазовых доходов ограничивалось определенным процентом ВВП, а все, что было выше норматива, направлялось в Стабилизационный фонд ( в начале 2008 года его поделили на две части - Резервный и Фонд национального благосостояния).

- В кризис, когда цена на нефть рухнула, правило отменили, а государству пришлось залезть в "копилку", чтобы денег хватило на спасение всех нуждающихся и на текущие бюджетные расходы. Профицитный бюджет-2008 (4,1% ВВП) превратился в дефицитный - причем с дырой сразу в 6% ВВП. С тех пор норма Бюджетного кодекса, ограничивающая использование доходов от экспорта нефти и газа, считалась замороженной.

- С 2013 года Россия вновь вернулась к формированию федерального бюджета на основе бюджетного правила: в 2013-2015 гг оно предполагает перечисление в Резервный фонд всех нефтегазовых сверхдоходов, (это все, что получено бюджетом за счет превышения цены нефти средней за последние пять лет, с постепенным увеличением периода усреднения до десяти лет).

- После достижения размера Резервного фонда 7% ВВП, половина сверхдоходов пойдет в Фонд национального благосостояния, а другая половина может быть израсходована на реализацию важных инфраструктурных проектов.

Минфин настаивает на том, что соблюдение правила - залог стабильности бюджетной системы страны. Но Минэкономразвития упорно пытается убедить правительство в том, что никакой необходимости в таких жестких ограничениях нет. Наоборот, смягчение нормы будет полезным для экономики и позволит увеличить инвестиционную активность.

Ведомство уже несколько раз в этом году в разных формулировках предлагало ,

снизить планку и перечислять все 100% дополнительных нефтегазовых доходов после достижения Резервным фондом размера 5% ВВП на инвестиции.

Последняя "уловка" Минэкономразвития:

второе за два месяца "уточнение" прогноза роста российской экономики в сторону понижения, которое должно убедить премьера и президента в необходимости масштабных вливаний в экономику за счет резервов и пенсионных накоплений.

Максим Петроневич, главный эксперт Центра экономического прогнозирования Газпромбанка

"Модель, построенная экономистами МВФ, не совсем подходит для России. В целом, экономисты используют две группы экономических моделей. Первая группа основывается на эмпирических зависимостях, выявляет их, и при этом могут игнорироваться какие-то теоретические основы явлений. Эти зависимости были в прошлом, и не факт, что они сохранятся. Вторая группа экономических моделей - это теоретизированный подход к макроэкономике, и он лучше подходит для анализа экономических институтов.

Данная модель МВФ учитывает как раз поведение агентов, но она очень упрощенная. Она, например, не учитывает безработицу.

Как показывает не только российский опыт, когда резко сокращается нефтяной сектор, сильно падают доходы и спрос на то, что производится в этой экономике. Соответственно, шоки в это время меняют спрос гораздо сильнее.

Еще эта модель не учитывает инфляцию, что важно, когда мы говорим о том, как государству лучше сберегать сверхдоходы от экспорта сырья. Инфляция внутри страны меняет и внешний спрос на экспортную продукцию, предложение не успевает переварить спрос, это часто приводит к росту инфляции. Все это ограничивает использование экспортных доходов.

Пример с Габоном неудачен, потому что там, насколько я знаю, нет богатых источников полезных ископаемых. А для России это не применимо даже в теории по нескольким причинам.

- Первая: предполагается, что экономика работает как фирма, она производит и продает товары, а ресурсы для этого поступают извне. Может быть, это так в случае с африканскими странами, но не в случае с Россией, где производственное оборудование часто покупают у российских же поставщиков. Инвестиции - это не просто закупка капитала, это еще и спрос на производителей, которые капитал производят, то есть попутно развивается, например, машиностроительный сектор.

- Вторая: если говорить о коррупции, важно, что лишние деньги, потраченные на закупку оборудования, тоже остаются в экономике и, следовательно, стимулируют спрос.

Как и во многих развивающихся странах, неэффективность государственных институтов и администрации государственных расходов ограничивают темпы роста экономики. Например, выполненные по другой методологии расчеты показывают, что темпы роста экономики России могли бы быть до 0,5 п.п. в год выше, если бы уровень развития институтов в России был сравним с показателями Китая.

Одним из следствий недостаточного развития институтов как раз является сдержанный характер реализации инфраструктурных проектов, несмотря на тот факт, что эффект от их реализации в России, в отличии от рассмотренного в статье Габона, потенциально выше за счет спроса на отечественное оборудование.

Но необходимо понимать, что решение отложить развитие инфраструктуры не снимает необходимость увеличения эффективности администрирования средств - в этом случае развитие можно откладывать до бесконечности, что в условиях многолетнего недофинансирования инфраструктурных проектов является непозволительной роскошью. В текущих условиях можно ожидать продолжение политики рационирования инфраструктурных проектов, финансирование которых может быть увеличено по мере улучшения ситуации с эффективностью использования средств.

При этом, инфраструктурные проекты часто характеризуются длительным сроком окупаемости (до 15 лет), финансирование которых требует привлечения длинных ресурсов. В развитых странах, источником длинных ресурсов правило выступают пенсионные фонды. Российские пенсионные фонды частично уже участвуют в финансировании инфраструктуры, однако данный источник финансирования инвестиций может быть сильно урезан с принятием нового Пенсионного законодательства. Интерес к проектам есть со стороны банков, однако активный рост этого направления ограничивает недостаточные сроки привлечения ресурсов - чуть более года по депозитам населения и менее года по операциям рефинансирования Банка России и возникающий в этом случае процентный риск".

Ярослав Лисоволик, Deutsche Bank :

"Стратегия, выбранная Россией до финансового кризиса 2008 года, я думаю, была верной. Тот факт, что мы сберегали большую часть, сослужил нам службу 2009 году, когда у нас были средства на то, чтобы смягчить удар кризиса для беднейших слоев населения за счет роста бюджетных расходов из ФНБ и Резервного фонда.

С другой стороны, несмотря на то, что мы научились хорошо сберегать средства, мы не научились их эффективно тратить. Пока не разработаны институты, которые позволили бы нашей стране вкладывать эффективно в инфраструктуру. В то же время нужно сказать, что есть страны, где использование нефтяных сверхдоходов было успешным как с точки зрения движения большой части средств в резервы, как и использования этих средств. Я бы в этом отношении отметил Норвегию, которая использует баланс между использованием части средств для развития и части - для того, чтобы увеличить движение и приумножить их за счет эффективных вложений не только в облигации, но и в акции зарубежных компаний.

Но если уж бюджетное правило принято, то его надо исполнять. Конечно, могут быть случаи, когда ситуация заставит задуматься [о пересмотре правила]. Например, сегодня экономика расти перестала, но более предпочтительным способом [ее стимулирования] является проведение структурных реформ, реформ, направленных на повышение производительности труда. Я думаю, здесь в меньшей степени нужно опираться на временные дивиденды от роста бюджетных расходов.

Бюджетное правило и его главная цель заключается в том, что есть предсказуемость в действиях государства и имеется определенная воздержанность в расходах в период высоких цен на нефть. Если оно нарушается, то доверие по отношению к действующему правительству со стороны экономических субъектов подрывается.

Нужно проводить более сложные решения, чтобы увеличивать темпы экономического роста.

- В рамках самих расходов есть необходимость увеличить долю инфраструктурных расходов и попытаться стимулировать экономический рост за счет роста инвестиций.

- Помимо этого необходимо внимательно отнестись к эффективности государственного сектора в ключевых сегментах экономики, посмотреть, насколько эффективно используются людские и капитальные ресурсы.

- Меры, направленные на расширение новых рынков сбыта и поиск их, увеличение экспорта, тоже очень важны. Был создан Таможенный союз, но хотелось бы, чтобы дивиденды были больше не только в торговой, но и инвестиционной сфере"

.

Евгений Надоршин, АФК "Система"

"С моей точки зрения, правительство не очень эффективно распорядилось тем, что имело. Это не уберегло нас в 2008-2009 гг. от одного из наиболее сильных падений ВВП в мире. Восстановление шло гораздо хуже, чем у экономик-конкурентов. Более того, сейчас рост экономики практически прекратился, несмотря на весьма благоприятную конъюнктуру.

С прошлого года идет дискуссия о том, что государству не хватает денег на исполнение своих социальных обязательств. И это в очередной раз оживило дискуссию по поводу изменения налогов и страховых платежей. Государство ищет способ изъять из экономики сверх того, что уже изымается, несмотря на то, что нефтегазовые доходы находятся на достаточно высоком уровне.

С моей точки зрения, виной тому неэффективность их использования. За годы благоприятной сырьевой конъюнктуры мы не смогли модернизировать структуру экономики, наша зависимость от нефтегазовых доходов лишь увеличилась. И сейчас строить грандиозные планы по поводу развития экономики все равно, что строить замки на песке. Мы прогнозируем рост в 3-5 %, а его сейчас практически нет.

Я боюсь, что у государства выбора уже не осталось. Те ограничения, которые были приняты, радикально ограничивают способность государства реализовывать инвестиционную политику. Нет другого выхода, кроме того, как вкладывать. А нынешняя дискуссия о том, где взять средства, не меняя бюджетного правила, вообще дискредитирует экономическую политику".

Николай Кащеев, Промсвязьбанк

"Я думаю, что в определенные моменты решение о создании фондов было правильным, но в таких размерах, как у нас, это скорее расточительно. Нам можно было использовать опыт скандинавов, которые использовали часть этих средств на решение пенсионной проблемы. Но у нас проблема другая - мы большие любители крайне неэффективно использовать государственные средства. Нам нужно по всем направлениям повышать эффективность использования этих денег. Нам нужен больший объем инвестиций, чем у нас есть, но наша проблема не в объемах, а именно в эффективности.

Нам вообще лучше сесть и хорошо подумать, что с нами происходит. Налицо стагнация, и я думаю, это связано не только с инвестиционной сферой".

Мнение посетителей сайта, оставляющих свои комментарии на новости и статьи, может не совпадать с мнением редакции ИА «Финмаркет», и за содержание комментариев ИА «Финмаркет» ответственности не несет. При этом агентство оставляет за собой право модерировать и удалять любые комментарии посетителей сайта.