На рынках - в том числе развивающихся и сырьевых - началось ралли - все стремятся купить активы, в которые вот-вот хлынет поток напечатанных ФРС долларов. Рубль дорожает, нефть вновь устремилась к максимумам. Растут и американские рынки. Но центробанк США пока не боится пузырей - с их помощью он собирается лечить экономику

Москва. 14 сентября. FINMARKET.RU -

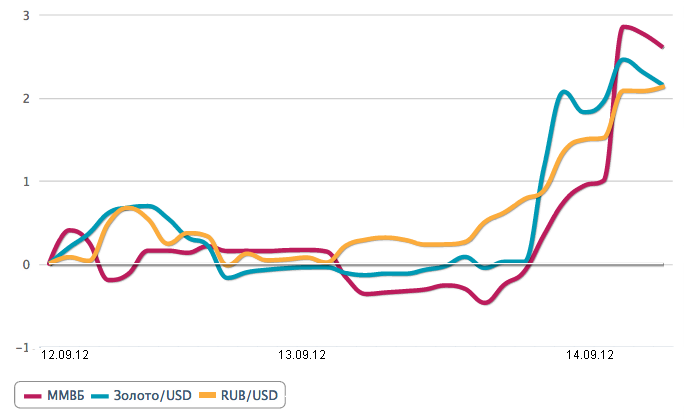

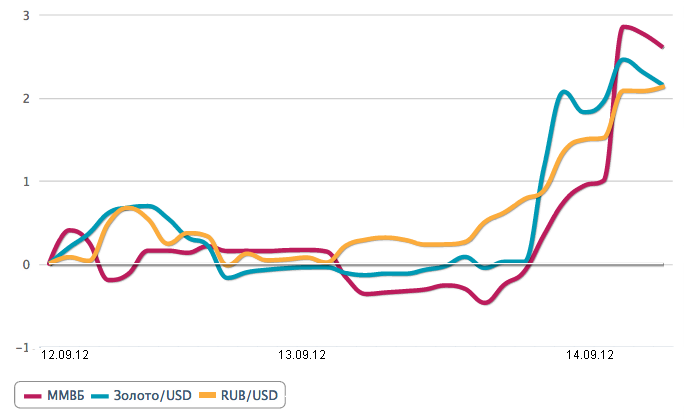

Новая программа "количественного смягчения" от ФРС (QE3) , привела к мощному ралли на финансовых рынках. Инвесторы еще за неделю до решения ФРС стояли "на низком старте", а теперь кинулись скупать рисковые активы - сырье, в том числе нефть, акции, валюты и активы в развивающихся странах. Рубль резко подорожал к доллару, бурно растут и российские индексы.

Но когда эйфория от близкого поступления на рынки свежих долларов пройдет, популярной станет другая тема: ФРС перестарался, на рыках образуются пузыри, что, как уже много раз бывало, заканчится кризисом.

Пока что инвесторы избавляются от безопасных активов - долларов, казначейских облигаций, и скупают сырьевые бумаги и активы в развивающихся странах.

- К полудню, по московскому времени, индекс РТС вырос на 4,6%, а ММВБ- почти на 3,1%.

- Рубль к доллару укрепился на 44коп до 30,81 руб за доллар, а к евро - на 22 коп до 40,17 руб.

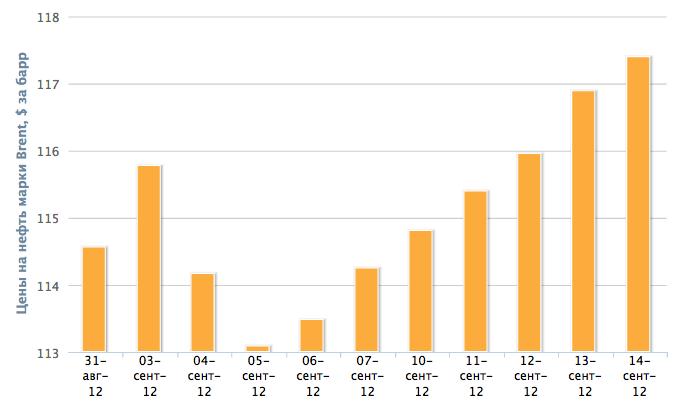

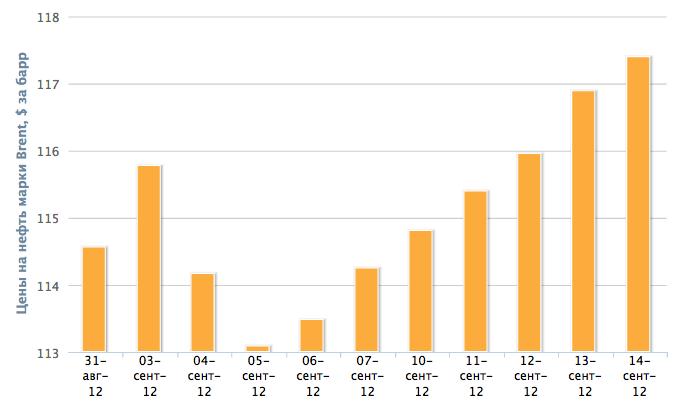

- ФРС заставил расти нефтяные котировки. Brent с утра прибавила на 1,08% - баррель нефти стоит уже $117,08.

- S&P 500 в четверг закрылся ростом на 1,6%, а Dow Jones - на 1,55%.

- Евро к доллару укрепилась на 0,26% до $1,3.

Программа ФРС привела к ралли на рынке рисковых активов

Ралли связано с надеждой на то, что повторится ситуация с прошлыми двумя раундами QE: тогда инвесторы, получив от ФРС доллары, устремились в развивающиеся страны, способные обеспечить высокую доходность,

пишут авторы блога Beyound the Brics FT.

- Особенно популярным тогда были операции кэрри-трейд: спекулянты брали дешевые доллары и скупали на них валюту и активы развивающихся стран, чтобы затем сыграть на их укреплении и разницы в ставках.

- Тогда валюты развивающихся стран подорожали до исторических максимумов, что вызвало недовольство правительств, столкнувшихся с падением конкурентосопобности своего экспорта. Появились опасения, что в мире вот-вот начнутся валютные войны.

- Ралли на рынке валют развивающихся стран началось еще в начале сентября. Инвесторы ждали новой программы от ФРС.

Это также было заметно на рынке нефти, которая в течение последнего месяца торговалась в диапазоне $111,65-$116,6 за барр, а после заявления ФРС вышла за этот предел.

Рынок нефти с начала сентября рос в предвкушении QE3

Аналитики Сбербанка считают, что инвесторы рано начали готовиться к QE3, а потому рынки уже выглядят "очень перекупленными". По их мнению, уже со вторника-среды следующей недели не исключено начало коррекции.

- Вряд ли коррекция будет большой: рыночные игроки постараются удержать индекс РТС на уровне 1500 пунктов.

- Последние новости могут активизировать спрос на "голубые фишки" (нефтегазовый сектор и акции банков), а также металлургических компаний.

- Ближайшая цель по индексу ММВБ (1500 пунктов) может быть протестирована сегодня. Следующая цель - 1530 пунктов.

ФРС хочет вылечить экономику пузырями

Пока инвесторы рассчитывают потенциальные прибыли, экономисты уже пугают их будущими убытками. В результате политики ФРС образуются пузыри, и они, в итоге, приведут к кризису.

- "ФРС объявило покупку активов, которая не имеет ограничений по времени и количеству… это войдет в историю как самое экстремальное смягчение", - пишет Стин Якобсен из Saxo Bank. Он советует покупать золото и акции и избавляться от долларов.

- ФРС, возможно, сделала даже слишком много, предупреждает эксперт. Низкие процентные ставки и монетарная политика перестали влиять на рынки облигаций еще два года назад. После сегодняшнего ралли низкие ставки перестанут влиять и на акции, а также на рисковые активы. Единственный дешевый актив сейчас - это деньги. Каждый раз, когда это происходит в истории, это заканчивалось пузырями и слезами.

Если Якобсен опасается, что действия ФРС приведут к образованию пузырей, то некоторые авторы уверены, что их надувание - целенаправленная политика регулятора:

- Бен Бернанке на пресс-конференции фактически намекнул, что пузыри на рынках полезны для экономики, пишут авторы Also Sprach Analyst.

- Бернанке объяснил механизм действия QE на реальную экономику таким образом: в результате начнут расти цены на активы, например, на недвижимость или акции. В итоге потребители почувствуют себя более богатыми и начнут потреблять. Рост спроса приведет к росту экономики.

- ФРС, таким образом, надеется, что политика, которая уже привела к образованию пузырей и кризису, на этот раз поможет экономике.

Экономисты предупреждают, что искуственных пузырей недостаточно, чтобы спасти американскую экономику.

Джаред Берштейн, экономист: Обещание ФРС поддержать процентную ставку в течение долгого времени и программа покупки облигаций помогут, но лишь немного, а экономике нужно гораздо больше. Например, нужна бюджетная политика, которая будет стимулировать спрос, это даст новый импульс и для политики ФРС по поддержанию низких ставок. Сейчас отсутствующий ингредиент – это как раз спрос.

Майк Шедлок, инвестор и блогер: Кажется, ФРС в отчаянии применил «тактику базуки». ФРС находится в панике из-за состояния рынка труда. Мне также интересно, если смягчение не работает и не будет работать, что еще может сделать ФРС? Обещать оставить ставки на низком уровне еще дольше? Скупить все ипотечные бумаги и все казначейские облигации?

Дебора Соломон, Bloomberg: Не огранивая программу покупки облигаций, ФРС посылает рынкам сигнал: она будет на рынках столько, сколько нужно, - это обещание и привело к росту рынков после объявления программы. Но в целом, хоть программа и будет полезной, она вряд ли разрешит экономические проблемы.

Решить их должен Конгресс, которому следует предложить какую-то форму временного бюджетного стимулирования, чтобы выросла уверенность потребителей для того, чтобы они начали тратить. И тогда уже Конгресс сможет решать проблемы с бюджетом, который могут привести к болезненным последствиями для экономики США в долгосрочной перспективе.

Нуриэль Рубини в колонке, вышедшей перед заявлением ФРС Неэффективные правительства со слабыми лидерами – это корень проблемы. В демократических обществах повторяющиеся выборы приводят к тому, что политика краткосрочна. А в автократиях, таких как Россия или Китай, лидеры избегают радикальных реформ, которые бы уменьшили влияние лобби и групп интересов.

Мнение посетителей сайта, оставляющих свои комментарии на новости и статьи, может не совпадать с мнением редакции ИА «Финмаркет», и за содержание комментариев ИА «Финмаркет» ответственности не несет. При этом агентство оставляет за собой право модерировать и удалять любые комментарии посетителей сайта.