- К началу кризиса многих экономистов уже несколько лет беспокоил рост покупательской способности суверенных фондов Китая и Объединенных Арабских Эмиратов.

- Еще в 2007 году было ясно, что, если Китай продолжит с той же скорость накапливать резервы, то в течение 10 лет он сможет купить все публично торгующиеся европейские компании.

- Однако многие экономисты не видели опасности в избытке глобальных сбережений. Например Бен Бернанке в 2005 году заявлял о том, что именно глубина и сложность финансовой система США (то есть, по-сути, обилие различных финансовых продуктов, в которые иностранные инвесторы могут вкладывать свои деньги) позволила всем американским домохозяйствам получить возможность купить собственное жилье.

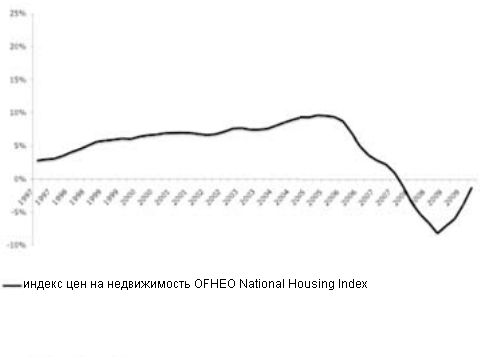

- На этом фоне десятки миллиардов долларов из резервов Китая устремились на рынок облигаций США - в итоге ставки снизились до минимальных значений. Это стало катализатором пузыря на рынке недвижимости.

- В сентябре 2008 года вся система рухнула. Правительству США пришлось помогать ипотечным агентствам Fannie Mae и Freddie Mac, национализировать страховщика AIG и запускать программу покупки проблемных активов на $700 млрд.

- Экономисты в быстром росте цен обвиняют слишком низкие ставки, которые ФРС установил после кризиса доткомов в начале 2000-х годов. Однако эти ставки повлияли, скорее, на стоимость рефинансирования кредитов, нежели на первоначальные займы.

- Бернанке это отрицает: он уверен, что корень проблем лежит в сложных финансовые инструментах и различных видах ипотечных кредитов. Именно они привели к росту цен на жилье.

- Алан Гринспин, бывший глава ФРС, винит во всем слишком низкие долгосрочные ставки на рынке. В итоге, активы стали очень дешевыми.

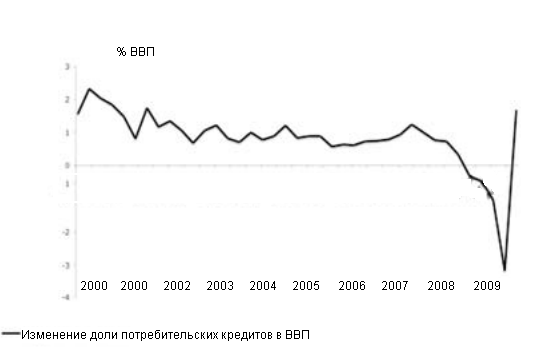

- В 2000х годах значительно выросли расходы, которые оплачивались с помощью кредитов, взятых под залог недвижимости.

- В итоге 2009 году 25% всей жилой собственности США оказалась в залоге по плохим кредитам - общая ее стоимость составила $11,4 млн.

- Популярны были и обычные потребительные кредиты.

- Добавила проблем и стимулирующая политика администрации Джорджа Буша-младшего, а именно введение налоговых льгот. Они фактически превратили суверенные долги в потребительские кредиты.

- Давление на страну увеличили и расходы на ведение двух войн.

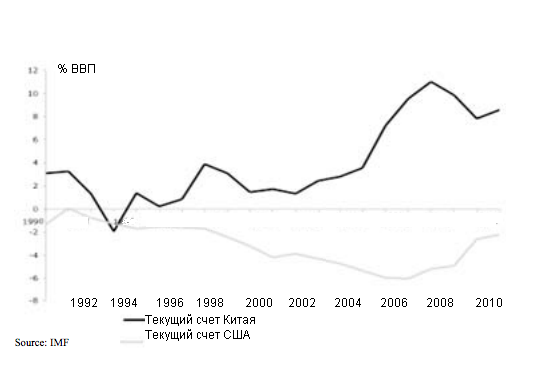

Как Китай скупил США Кто-то должен был оплачивать налоговые льготы Буша, кредитование населения и расходы на две войны, которые вели США. Этим "кем-то" стал Китай.

- C 2001 по 2006 годы дефицит двусторонней торговли США и Китая утроился

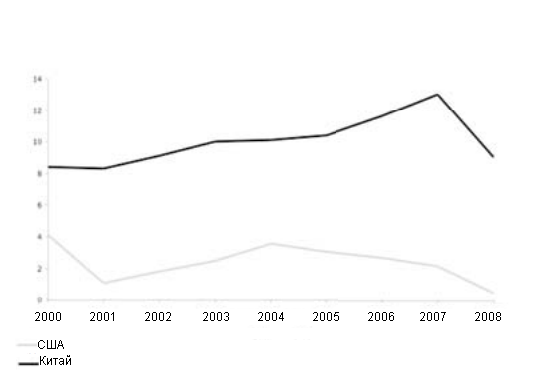

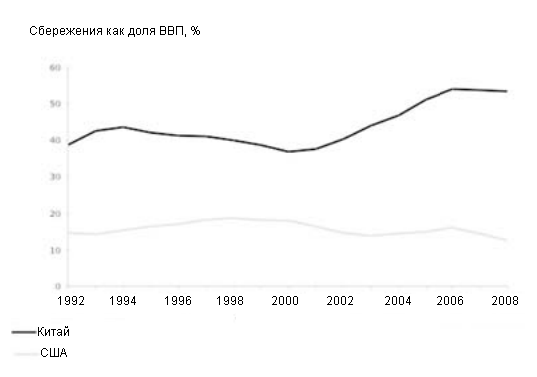

- При этом двузначный экономический рост Китая сопровождался ростом нормы сбережения. В 2006 году норма сбережения составляла 55% ВВП.

- Если в 2000 году на развитые страны приходилось 78% глобальных сбережений, то к 2008 году их доля снизилась, а доля развивающихся стран удвоилась до 44%.

- Эти сбережения развивающиеся страны и, прежде всего, Китай тратили на покупку активов с фиксированной доходностью - облигаций. Это было связано с низкой склонностью к риску инвесторов из этой группы стран, а также с различными институциональными ограничениями. Да и сами западные страны возражали против того, чтобы развивающиеся страны покупали акции их компаний и, соответственно, право ими владеть. Например, в 2008 году лишь 7% активов США, которыми владели китайцы, составляли акции.

- Из-за этого в мире с 2002 года начал расти общий объем долговых бумаг, находящихся в обращении.

- Это и привело к резкому снижению ставок на рынке заемных средств. ФРС постепенно потерял контроль над долгосрочными ставками на рынке, что особенно заметно по динамике казначейских облигаций США. Регулятор частично сам виноват в этой проблеме: долгое время, опасаясь дефляции, он удерживал ставку на уровне 1%.

- В итоге, кредиты получить стало необычно легко, а стоили они при этом дешево - их оплачивали Китай и другие развивающиеся страны, наводнившие рынок США дешевыми деньгами.

- Это как раз и объясняет, почему вдруг американцы начали брать кредиты и активно покупать в долг.

- Причем даже сейчас, несмотря на высокие долги развитых стран, в том числе США, ставка по казначейским облигациям остается рекордно низкой. Конечно, инвесторов смущают туманные перспективы экономики и низкие инфляционные ожидания. Однако, это можно объяснить и поведением иностранных инвесторов, в том числе суверенных фондов, продолжающих скупать американские облигации.

- Норма сбережения китайских домохозяйств выросла с 17% в 1995 году до 27% в 2008 годах. Это намного выше, чем в странах ОЭСР, но меньше, чем в Индии с 32%.

- Китайские компании сберегают из-за слабого корпоративного управления и неразвитого финансового рынка - дивиденды до сих пор почти не выплачиваются. При этом до сих пор сохраняются ограничения на оборот капитала.

- Скорее всего, рост сбережений китайцев является производной от быстрого роста доходов как населения и темпов роста ВВП. К тому же это связано с неразвитой пенсионной системой: чем старшей становится китаец, тем более активно он копит себе на старость.