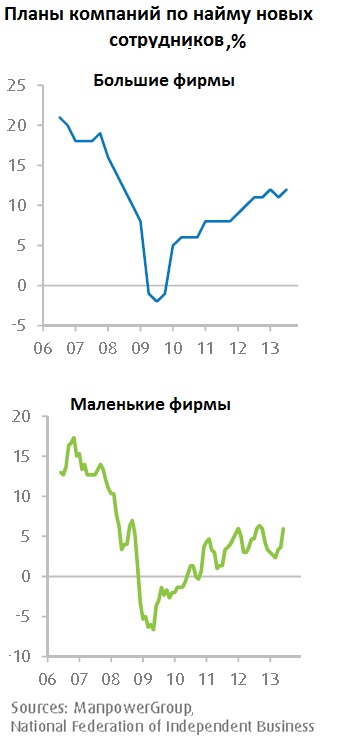

Хотя уровень безработицы по историческим меркам, по-прежнему ужасно высок, на рынке труда есть улучшения. При этом подрос уровень доверия потребителей. Все этого может быть расценено ФРС как причина для приостановки QE. 2. Денежная масса расширяется

Рост денежной массы по итогам года может составить 7%. 3. Экономическая активность растет

Ряд макроэкономических показателей говорит о том, что ситуация в экономике не безоблачна. Но ФРС будет ориентироваться на более широкий индикатор - Индекс соответствия экономической деятельности. Индекс скрывает многочисленные проблемы с экономикой, но остается важным источником данных для центрального банка. И на основе этого показателя можно сказать, что в США начался устойчивый рост. 4. Финансовые условия остаются довольно мягкими

5.Сводный индекс системного стресса Европейского Центрального банка и вовсе опустился до рекордно низких уровней.

А это значит, что уже в сентябре ФРС может перейти от количественного смягчения к более традиционным инструментам, таким, как ставки по краткосрочным кредитам и сохранение учетной ставки на нулевом уровне. Остановить сворачивание QE могут только серьезные экономические шоки, например, значительное падение цен на нефть. Олег Буклемишев, доцент экономического факультета МГУ "Политика количественного смягчения привела к забавным результатам - почти все деньги оседают в избыточных резервах банков. Получается, что эти меры не работают, поскольку дают незначительный материальный эффект. Но для рынков наличие QE очень важно с психологической точки зрения. Они привыкли, что деньги ничего не стоят. Но рано или поздно это должно прекратиться. Когда ставка процента искусственно подавляется, то, кроме выигравших есть и проигрывшие, например, сберегатели, к которым относятся и будущие пенсионеры. А это очень шаткая ситуация. Действительно, сентябрь все чаще называют временем начала сворачивания QE. Но самое интересное произойдет в начале января, когда Бен Бернанке уйдет со своего поста. Очень многое в политике ФРС будет зависеть от нового руководителя Федерального резерва. Опасность для рынков возникнет, когда начнется повышение ставок. По моему мнению, это произойдет в 2015 году. В обстановке низких ставок могут плавать все лодки, а вот когда они вырастут, многие могут и потонуть. По оценке Банка международных расчетов (BIS), повышение стоимости заимствований на 3% приведет к убыткам по ценным бумагам с фиксированным доходом в размере триллиона долларов. Возможно, инфляция пойдет вверх. Довольно сложно прогнозировать, что еще может произойти, ведь такого в истории экономики никогда не было".