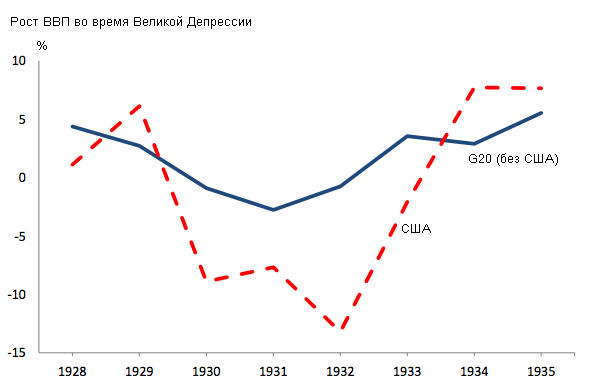

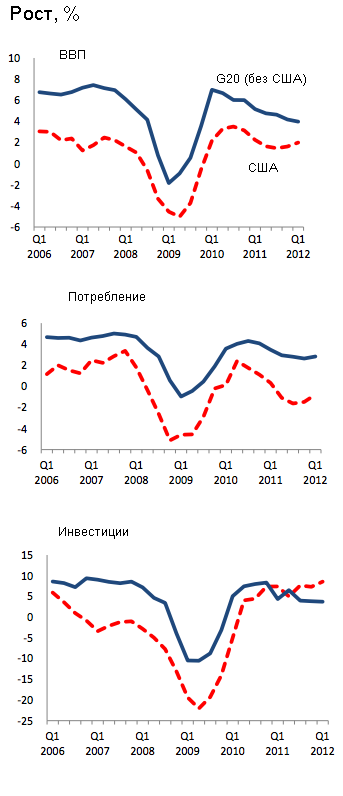

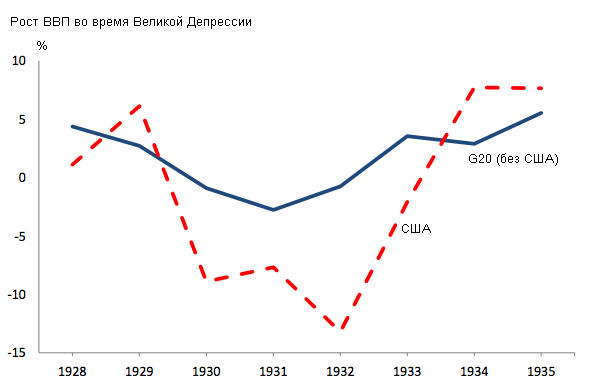

В 2008 все было не так - падение началось в США, но потом превратилось в глобальное. Почему деловые циклы США и других развитых стран мира не синхронизировались во время одной депрессии, но синхронизировались во время другой? С точки зрения экономической теории, это выглядит удивительно. В принципе теория допускает, что депрессия в одной стране приведет к депрессии в другой, если их финансовые рынки и торговля идеально интегрированы, а на рынках происходит кредитный шок. Но в реальности об идеальной интеграции говорить не приходится: мировая торговля и торговля активами все еще перекошена в сторону операций внутри отдельной страны. В этом случае шок передастся максимум на половину.

Во всем виновата паника Филиппе Бачетта из Университета Луизианы и Эрик ван Винкооп из Университета Вирджинии создали модель самовоспроизводящей паники, которая синхронизирует бизнес-циклы различных стран и объясняет этот феномен. Эта паника и привела к мировой экономической катастрофе 2008-2009 годов. Шок подкосил ожидания людей . Теперь в будущем и настоящем они строят свое поведение совсем иначе, например, отказываются от трат и начинают сберегать. Получая сегодня меньший доход, они не уверены в собственном будущем. Результаты опросов подтверждают: в США и других странах мира ожидания относительно будущего роста экономики находятся на очень низком уровне.

В 2008 году совпал ряд факторов, которые и создали основу для глобальной паники. Это жесткие условия на рынке кредитования, низкие ставки, высокий уровень госдолга и развитие финансовой и торговой интеграции последних лет. Как работает экономика паники В основе модели экономистов две страны - А и В. Цены установлены заранее, а вот зарплаты гибкие. Эти страны являются финансовыми автократиями, финансовые активы, например, долги фирм, кредиты и деньги циркулируют только внутри страны.

- Домохозяйства принимают решение о потреблении и отдыхе. Потреблять они могут иностранные товары и товары внутреннего производства. Они платят налоги и покупают облигации.

- Домохозяйства зарабатывают, получают доходы от дивидендов и денежные трансферты от центробанка.

- Цель домохозяйств - максимизация потребления и отдыха.

- Правительство и центральный банк в обеих странах проводят одинаковую политику. В каждой стране правительство покупает только товары внутреннего производства.

- Цель центробанка - стабилизация цен, причем это достигается с помощью контроля над предложением денег.

- В модели предусмотрено два различных равновесия. Равновесие А хорошее, ведь во время него нет паники. Равновесие В - плохое, это равновесие во время паники.

- Связь между двумя точками равновесия осуществляется через прибыль и банкротства. Если ожидается, что доходы во втором периоде упадут, то население начинает меньше потреблять уже в первом периоде. Есть и другие каналы передачи паники - рост запасов, снижение инвестиций и другие.

- Паника не распространяется от страны к стране в случае, если каждая из них является финансовой и торговой автаркией - то есть страны не связаны друг с другом ни по торговым, ни по финансовым каналам. Но и в этом случае вероятность возникновения паники в одной стране в случае сильного шока такая же, как в другой.

- Если же страны перестают быть автаркиями (появляются минимальные торговые и финансовые связи), паника обязательно перекинется с одной страны на другую. Причем речь идет не о совершенной интеграции, достаточно минимальных связей.

- Это связано с прибылями компаний. Чем сильнее интегрированы экономики, тем меньше разрыв между прибылями компаний из разных стран.

- Паника выражается в том, что потребление, инвестиции и выпуск в каждой из двух стран падают на одну и ту же величину. Это подтверждают реальные данные о кризисе 2008-2009 годов.

- Чем больше интегрированы страны, тем меньше вероятность того, что население одной страны сможет сохранить позитивный настрой в то время, как население другой страны будет страдать от пессимизма. Но возможен и обратный эффект: слишком позитивные ожидания одной страны могут "вытащить" из паники другую страну.

- Ожидания людей насчет будущего экономики оказываются самовоспроизводящимися. На доходы в одной стране благоприятное влияние могут оказать сильный спрос в другой стране или доходы от владения портфелем бумаг.

- Жесткие кредитные условия. Паника происходит в ситуации, когда кредитные условия довольно жесткие. Если кредитные условия мягкие, то паника невозможна. Чем больше компания может занять на рынке, тем менее она уязвима к внешним условиям. Компаниям легче перенести спад спроса, чем ужесточение кредитных условий.

- С 2007 года банки и финансовые организации несли большие потери, поэтому они неохотно давали кредиты. Компаниям сложно было получить кредит и средства, чтобы пережить стресс.

- Слишком мягкая монетарная политика. Центробанки во время спада могут снизить ставки, чтобы стимулировать потребление и выпуск. Но их способности ограничены низкими ставками. В 2008-2009 годах ставки были низкими, поэтому у банков было недостаточно пространства для маневра. Если бы у них было больше пространства для маневра, то они могли бы ликвидировать панику.

- Кроме того, центробанкам доступна и другая возможность: можно назначить более высокую цель по инфляции во время паники. Из-за более высоких ожиданий люди начинают больше потреблять. Но часто центробанки просто не могут выполнить цели по инфляции.

- Нет пространства для бюджетного маневра. Еще один фактор, который привел к глобальной панике, - это слишком высокая задолженность правительств. Если правительство во время паники сильно увеличивает потребление, то паника сходит на нет. Оно таким образом компенсирует падение частного потребления.

- В этот раз пространство для маневра был ограничено из-за высоких долгов, кроме того, многие страны приняли бюджетные правила, которые ограничили их возможности для стимулирования.

- Все более интегрированный мир. Еще один фактор - это мировая интеграция, которая происходила в последние десятилетия. Страны стали в торговом и финансовом плане более зависимы друг от друга.