- Труднее других придется Сбербанку и Госбанку Индии: обоим предстоит работать в сложных экономических условиях, которые давят на банковскую систему в целом, а значит, на прибыльность банков и на качество их активов. Прогноз агентства для банковского сектора России и Индии на ближайшие 12-18 месяцев - негативный.

- Для Промышленного и коммерческого банка Китая и Банка Бразилии ситуация складывается гораздо лучше: их национальные экономики чувствуют себя относительно хорошо.

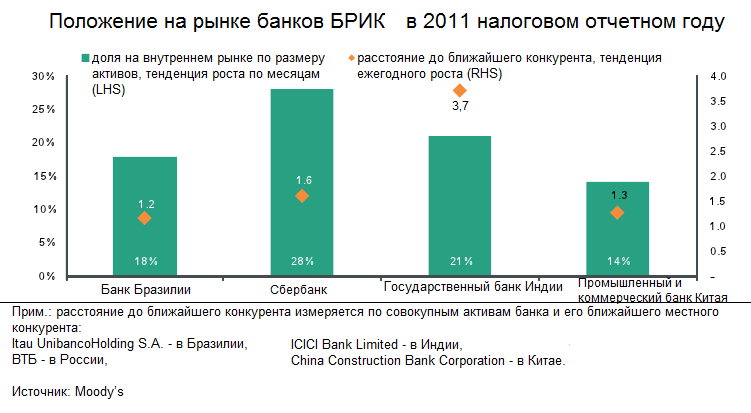

- Зато Сбербанк и Госбанк Индии имеют гораздо более серьезный отрыв от своего ближайшего конкурента, а их позиции на рынке явно более доминирующие, чем у их бразильского и китайского "аналогов".

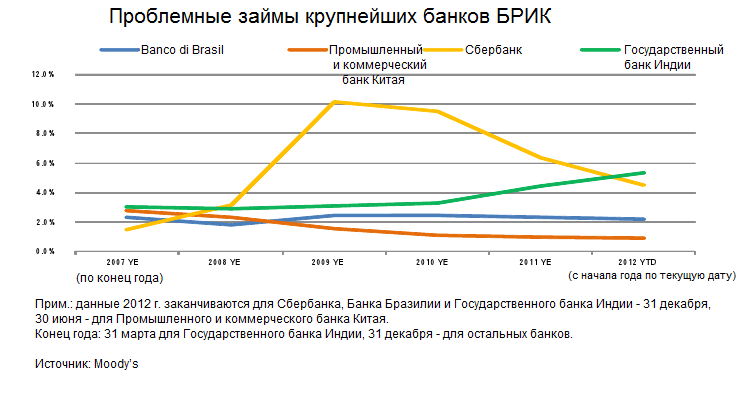

Качество активов госбанков напрямую зависит от их отношений с ключевыми компаниями страны. Доступ к проектам, инициированным правительством (или создаваемым при его активном участии), - еще один важный фактор, влияющий на уверенность банков. Кредитный портфель Сбербанка и Госбанка Индии, по подсчетам агентства, выглядит более рискованным - доля проблемных займов у них составляет 4,5% и 5,3% соответственно. Это отражение системных кредитных рисков, которые в обеих странах высоки.

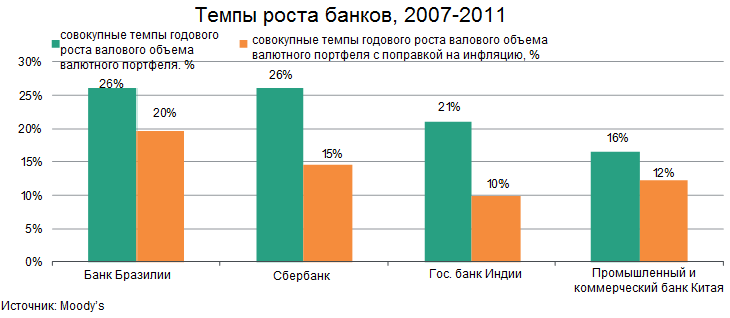

Наиболее агрессивно из четверки наращивали кредитование в 2007-2011годах Банк Бразилии и Сбербанк.

Тот факт, что государство является основным владельцем банка, заставляет его быть инструментом в экономической и политической жизни страны и меньше заботиться об эффективности. Особенно хорошо это прослеживается на примерах Госбанка Индии и Промышленного и коммерческого банка Китая. А вот в случае с нашим Сбербанком, по мнению Moody's, ситуация значительно лучше - ему удается сохранять относительно низкую зависимость от государственных предписаний.

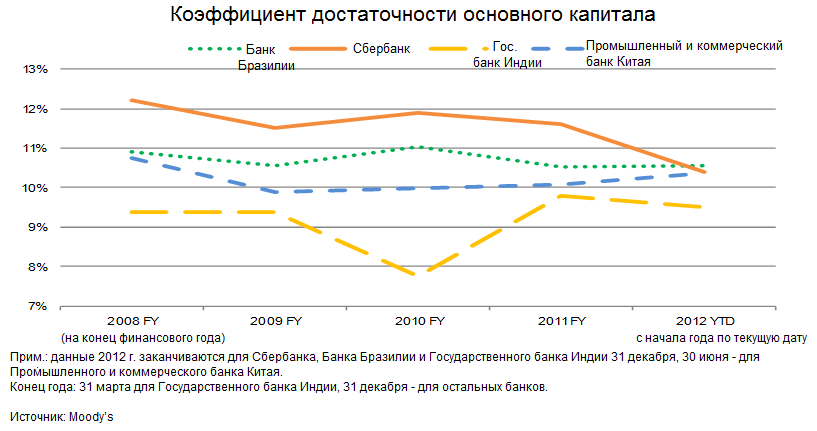

"Сбербанки" Бразилии, России и Китая имеют примерно одинаковый коэффициент достаточности капитала первого уровня - около 10,5%, у их индийского собрата этот показатель находится на отметке ниже 9,5%. Учитывая быстрый рост банков, эти цифры можно считать средними. Единственный тревожный сигнал подал Сбербанк, сообщивший о снижении в 2012 году показателя достаточности капитала с 11,6% до 10, 4% в связи с крупными приобретениями и стремительным ростом кредитования.

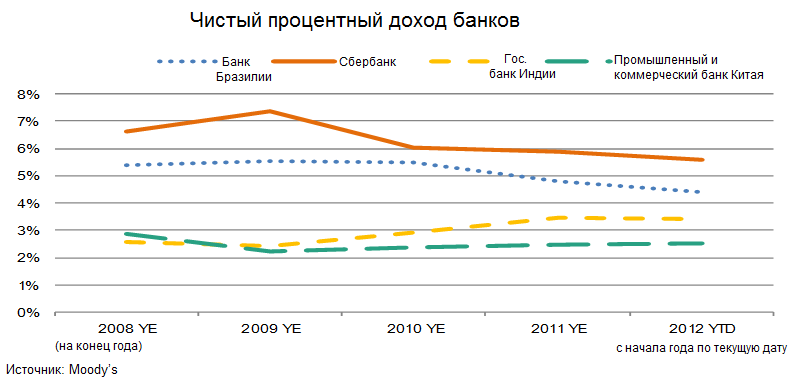

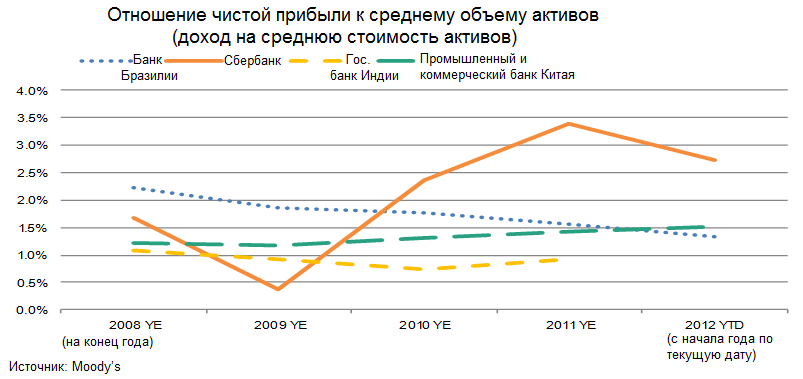

У всех четырех банков доходность, как правило, выше, чем у других банков стран БРИК. Это обусловлено эффектом масштаба и более низкими рисками. У Сбербанка самая высокая чистая процентная маржа (5,6% на конец 2012 года), поэтому он самый прибыльный из четырех банков. Рентабельность его активов в 2012 году составила 2,7%, у других крупных банков БРИК - около 2%.

Высокая маржа Банка Бразилии связана с устойчивым положением банка в таких ключевых для страны сегментах, как потребительское кредитование, финансирование торговли и аграрного бизнеса. Прибыль Сбербанка - самая волатильная из четырех. Это вызвано резким снижением качества активов банка после глобального финансового кризиса 2008-2009 гг. Плохая конъюнктура российского рынка, скорее всего, еще больше увеличит волатильность финансовых показателей Сбербанка в следующие год-полтора.

Поскольку все четыре банка играют важную экономическую и социальную роль, очевидно, что в сложной ситуации они могут рассчитывать на помощь правительства. Эти ожидания только укрепляют их позиции на рынке, создавая репутацию идеальных сберегателей средств. Правда, в России государство, похоже, стремится снизить свое влияние на банковский сектор через госбанки - об этом говорят стремление властей выйти из их капитала. Это стало поводом для того, чтобы Moody's поставило на пересмотр рейтинги российских банков, включая Сбербанк. В Бразилии, Китае и Индии подобных тенденций пока не наблюдается.