- Недостаток средств связан с тем, что приватизация приносит пока меньше денег, чем планировалось. Доходы от приватизации (без учета планов продажи пакет в "Роснефти") составят 77 млрд руб в этом году против 427 млрд руб, которые заложены в бюджете.

- Отчисления по возврату НДС в этом году будут больше, чем ожидалось. Компании дополнительно получат 130 млрд рублей из-за реализованных инвестиционных программ.

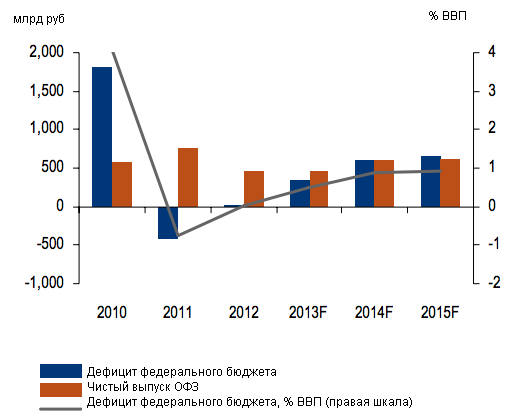

- Несмотря на столь значительный недостаток средств, оценку дефицита бюджета Минфин пока не менял: 520 млрд руб, ли 0,8% ВВП. Выручка от приватизации не учитывается как доходы бюджета, поэтому сократились лишь предполагаемые источники финансирования дефицита.

- Дефицит бюджета, по прогнозу BofA, составит всего 0,4% ВВП - это 350 млрд руб.

- Эти средства можно покрыть с помощью небольшого выпуска внутренних облигаций - его объем может составить до 460 млрд руб. Для этого даже не надо проводить уже запланированное размещение еврооблигаций на $7 млрд в этом году.

- Бюджет, по оценке Минфина, может получить дополнительные 230 млрд рублей из доходов от продажи нефти, ведь цены на нефть, скорее всего, окажутся выше заложенных в бюджете $91 за барр.

- Также средства, которые нужно вернуть по НДС, могут быть реструктуризированы или отложены с учетом их объема. В крайнем случае их можно финансировать и с помощью резервов, ведь столь большие выплаты по возврату НДС, скорее всего, одноразовые. У правительства еще $85 млрд в Резервной фонде и еще $89 млрд в Фонде национального благосостояния.

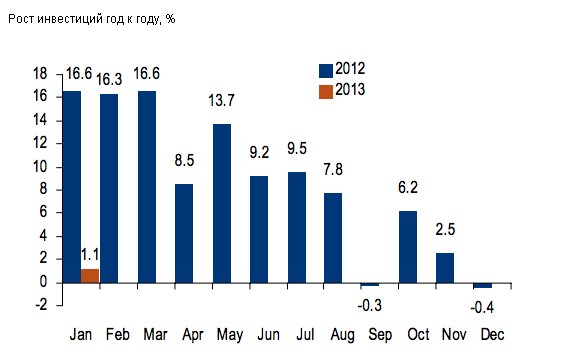

- Ожидаемый недостаток бюджетных средств может превратиться в своего рода снижение налога и бюджетный стимул общим объемом 0,8% ВВП в этом году.

- Это может поддержать восстановление экономики, а также ускорить рост инвестиций.

- Возврат НДС может увеличить прибыли корпораций в секторах, которые активно инвестировали. Так, объем возврата по НДС в 130 млрд руб соответствует 1,5% всех расходов на инвестиции в 2012 году.

- Даже пересмотр планов по приватизации может освободить дополнительные ресурсы для инвестиционных расходов.

- Эта поддержка станет заметной, если правительство решится использовать средства Резервного фонда, чтобы ликвидировать недостаток средств. Это означает, что дефицит будут финансировать из средств, которые в предыдущие годы были выведены из экономики.

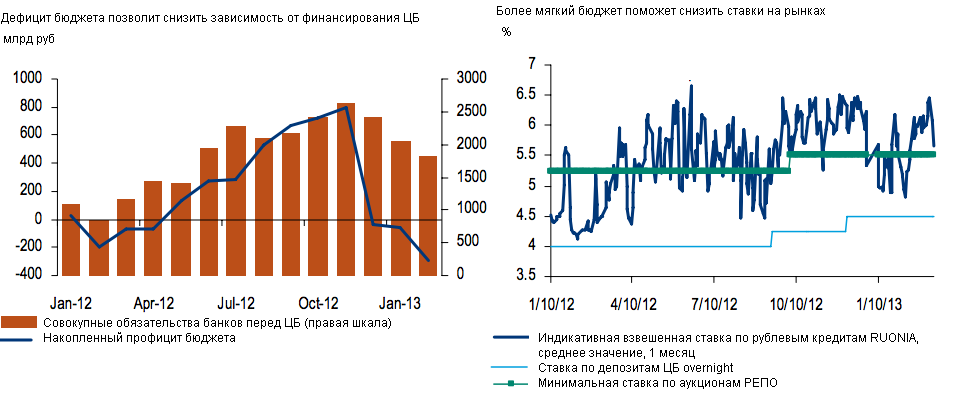

Доходы в обмен на улучшение ситуации с ликвидностью Профицит госбюджета и продолжающийся рост Резервного фонда стали основными причинами давления на ликвидность на российском денежном рынке, которое наблюдается последние три года.

- В 2012 году правительство забрало с рынка примерно 500 млрд рублей с помощью размещения ОФЗ - эти деньги оказались в Резервном фонде к концу года.

- Профицит бюджета стал причиной оттока ликвидности из банковского сектора. Именно из-за этого Центробанку пришлось значительно расширить финансирование банков с помощью аукционов РЕПО.

- Теперь из-за недостатка доходов бюджет окажется в небольшом дефиците большую часть этого года. Это поможет развернуть потоки ликвидности из бюджета в банки.

- Федеральный бюджет может стать главным источником ликвидности для российского банковского сектора, особенно если правительство решится распечатать резервы.

- В итоге, ситуация с ликвидностью улучшится, что поможет снизить давление на краткосрочные ставки на денежном рынке. В итоге, они будут примерно на уровне ставок РЕПО ЦБ.