Москва. 27 декабря. FINMARKET.RU - Рейтинг российских регионов по доступности ипотеки был составлен "Финмаркет" на основе данных по кредитованию в 2011 году в регионах страны, которые на днях их опубликовал Росстат. Анализировались данные по объему ипотечного кредитования на душу населения (востребованность ипотеки) и покупательная способность среднедушевого ипотечного кредита. Выводы неожиданные: ипотека недоступна в самых привлекательных регионах страны и на территориях с высоким уровнем рождаемости.

Кажется, что это просто объяснить: ипотека - это крупные кредиты, которые могут себе позволить только люди с высоким доходом. Деньги идут к деньгам. Но совершенно неожиданно в первой десятке рейтинга по доступности ипотеки оказались бедная Калмыкия и Чувашия. А в районе полюса недоступности расположились динамичные Москва, Ростовская область и Краснодарский край.

Ипотека - рост после кризиса

Объемы кредитования физлиц в России по сравнению с докризисным периодом в абсолютном измерении восстановились еще по итогам 2010 года. К концу 2011 года население было должно банкам 5,5 трлн рублей, что на 38% больше, чем в 2008 году. Однако жилищное кредитование еще ощущает на себе холодное дыхание кризиса 2008-2009 годов.

- На приобретение жилья в 2011 году банки выделили 769,6 млрд руб.: прирост к 2008 году составил всего 1,7% в абсолютных числах. С учетом инфляции до восстановления еще далеко.

- Доля кредитов на покупку жилья в общем объеме задолженности граждан по кредитам снижается с 2009 года. По итогам того кризисного года на жилищные кредиты приходилось 33,1% задолженности, а к концу 2011 года - 29,4%. Долг граждан банкам по жилищным кредитам составляет 1,6 трлн руб.

По доле жилищных кредитов в общем кредитном портфеле банков можно судить о качественных характеристиках банковской системы. В Европе ипотечные кредиты достигают 70% общей задолженности граждан банкам. У нас такой структурой кредитного портфеля могут похвастать лишь единичные регионы.

После кризиса ипотека стала заметно патриотичнее: доля рублевых кредитов в ней выросла с 85,5% в 2008 году до 97,3% в 2011 году. И мощно шагнула в регионы.

- В Москве этих кредитов в прошлом году было выдано на 5,4% меньше, чем по итогам 2008 года, в Санкт-Петербурге - на 20,9% меньше.

- В лидерах роста оказались северокавказские республики. В Чечне и Калмыкии произошел трехкратный прирост объемов ипотеки, в Карачаево-Черкесии, Дагестане и Ингушетии - двукратное увеличение.

- В абсолютных числах объемы кредитования там остаются мизерными. Из крупных регионов на 87% увеличился по сравнению с докризисным рынок ипотеки в Татарстане, на 74% - в Якутии.

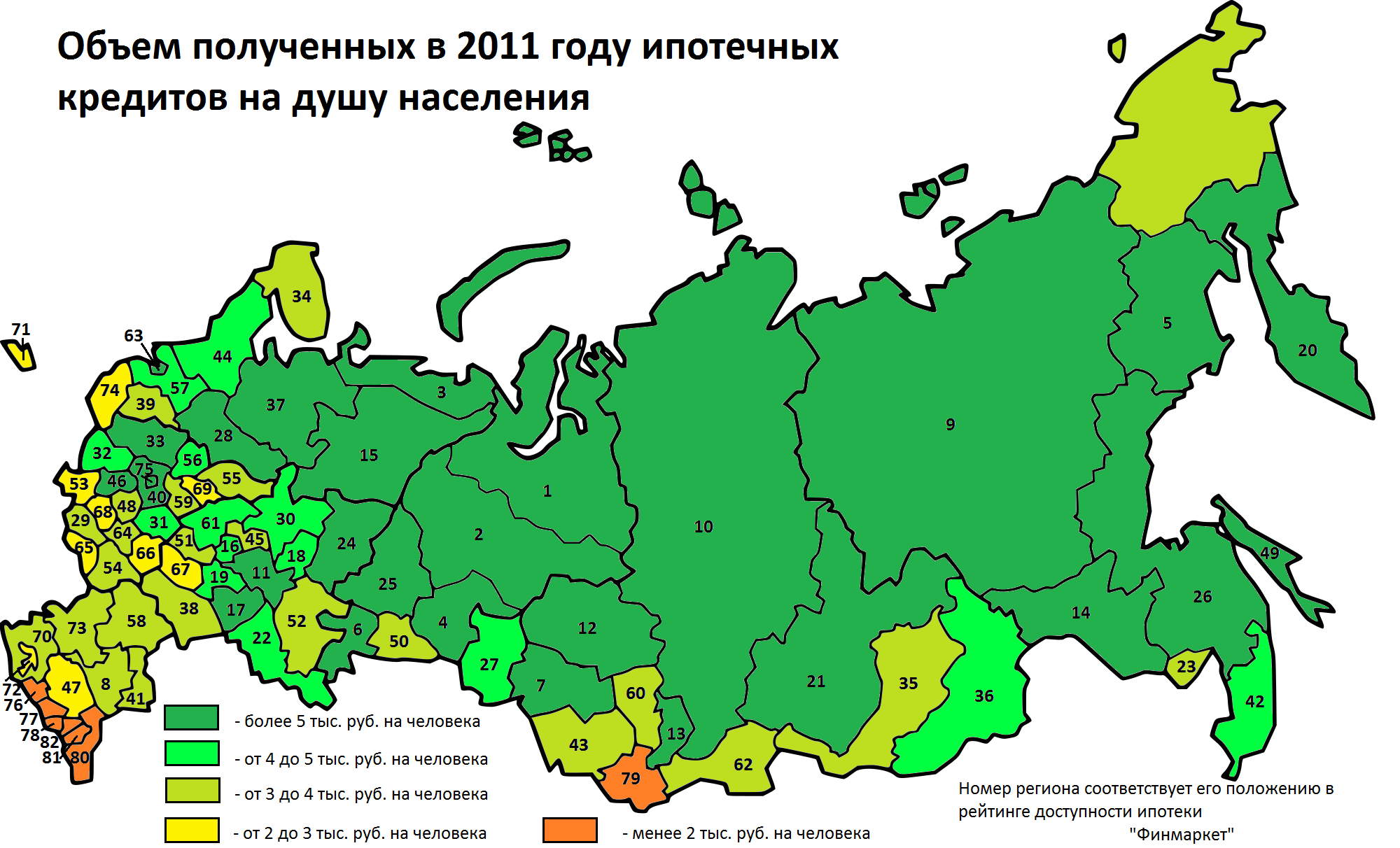

География ипотеки

География ипотеки

Чаще всего кредиты на покупку жилья берут жители богатых нефтяных провинций Сибири. В Ненецком округе на них приходится 81% всей кредитной задолженности граждан, в Ханты-Мансийском - 51%, в Ямало-Ненецком - 48%. Дальше следует аграрная Чувашия с 39%. В Санкт-Петербурге на жилищные кредиты приходится 32% всех долгов, в Москве - 30%.

Наименьшая доля жилищных кредитов в задолженности банкам у жителей наиболее депрессивных территорий. В десятке регионов с минимальной популярностью кредитов на покупку жилья шесть - это республики Северного Кавказа и примкнувшая к ним Калмыкия. В Чечне лишь 7% кредитной задолженности приходится на жилищные кредиты, в Ингушетии - 9%.

Эксперты видят за этим не только низкий платежеспособный спрос, но и высокий уровень невозврата кредитов в этом регионе, в том числе по причине распространенной практики их получения за откаты. Но не намного выше доля ипотеки в кредитной задолженности жителей Республики Алтай (10%), а также Псковской и Мурманской областей (18%).

- На Москву пришлось 12,6% от суммы всех ипотечных кредитов, взятых россиянами в 2011 году.

- Это чуть меньше, чем во всем Сибирском федеральном округе (13,4%), и больше, чем в Северо-Западном (10,5%), Южном (6,3%), Дальневосточном (5,1%) и Северо-Кавказском (1,7%) округах.

- 7,3% ипотечных кредитов пришлось на жителей Подмосковья, 4,9% - петербуржцев, 4,2% от всей российской ипотеки взяли в Ханты-Мансийском округе.

- Вместе со Свердловской областью (3,4%) на эти пять регионов приходится треть объема российского рынка ипотеки.

Жилье жилью рознь

Статистики вслед за ЦБ разделяют понятия жилищного и ипотечного кредитования. В состав жилищных кредитов, кроме ипотеки, входят также, например, средства, выданные гражданам на покупку земли под строительство жилья, пояснили "Финмаркету" в Росстате.

В Ингушетии ипотечные кредиты составляют всего 1,5% от жилищных; в Чечне - 25,0%, в Карачаево-Черкесии - 67,3%. Очевидно, в этих республиках в меньшей степени склонны вкладываться в покупку уже построенных городских квартир, предпочитая приобретать землю и строиться самостоятельно.

Во всех остальных регионах более чем 80% суммы кредитов, взятых на покупку жилья, были ипотекой. Но объем выдаваемых за год ипотечных кредитов растет все же медленнее кредитования на другие цели: по итогам 2011 года ипотеки в абсолютных цифрах граждане взяли всего на 9,3% больше, чем в последнем предкризисном 2008 году.

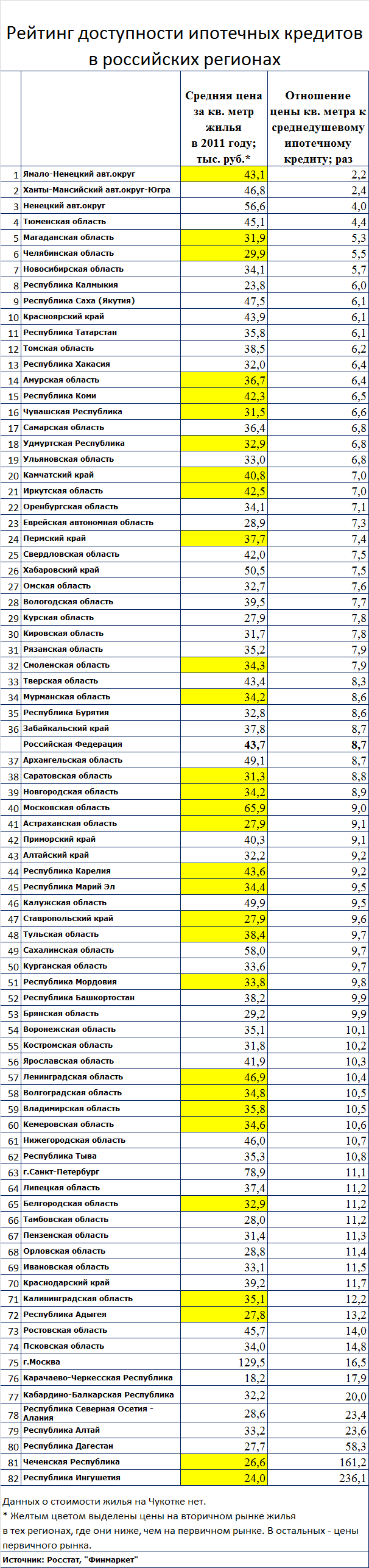

Доступность ипотеки: чем дороже, тем недоступней

- В среднем на душу каждого россиянина в 2011 году приходилось 5000 руб "свежего" долга по ипотеке.

- При этом в Ямало-Ненецком округе на одного жителя выдано по 20 000 ипотеки, в Ханты-Мансийском - по 19 300, а в Ненецком - по 14 100 руб. Следующей по списку оказалась Тюменская область - 10 200 руб., и это без учета ее двух нефтегазовых округов.

- Лишь вслед за ними идут москвичи, получившие каждый в среднем по 7800 руб. ипотеки.

- Санкт-Петербург на девятом месте - 7100 руб.

- Минимальны эти показатели в Чечне (менее 200 руб. на человека) и в Ингушетии (чуть более 100 руб.).

Доступность жилья во многом зависит не только от объемов ипотечного кредитования, но и стоимости квадратного метра в регионе. Если в Ямало-Ненецком округе в 2011 году для покупки 1 кв метра жилья (на вторичке, там дешевле) достаточно двух среднедушевых ипотечных кредитов, то в Ингушетии - 236 кредтов на душу населения.

Вершина списка регионов с самым доступным жильем по ипотеке мало отличается от рейтинга территорий с самым высоким подушевым объемом ипотечного кредитования:

- После Ямало-Ненецкого следует уже привычный Ханты-Мансийский, потом Ненецкий округ, а затем внеокружная часть Тюменской области.

- А вот за ними следуют Магаданская, Челябинская и Новосибирская область, где достаточно для покупки метра жилой недвижимости взять от 5,3 до 5,7 среднедушевых ипотечных кредитов.

- На восьмом месте и вовсе оказалась Калмыкия с коэффициентом 6. С ненамного меньшими показателями замыкают десятку Якутия и Красноярский край.

- В Москве с ее самым дорогим квадратным метром в стране (130 000 руб. в первичке и 160 000 - во вторичке) для его покупки требуется почти 17 среднедушевых ипотечных кредитов, в Санкт-Петербурге - 11.

- Недоступнее, чем в Москве ипотека только в шести республиках Северного Кавказа и в Республике Алтай.

- Совсем недалеко от полюса недоступности ипотеки оказались такие динамичные регионы как Ростовская область (коэффициент 14), Калининградская область и Краснодарский край (12).

Мария Литинецкая, генеральный директор "Метриум Групп"

"Правительство так и ставило задачу: развивать ипотечное кредитование, и за счет этого сделать доступнее жилье именно в регионах. Считалось, что в Москве люди и так способны купить себе квартиры за наличные или в рассрочку.

Агентство по ипотечному жилищному кредитованию (АИЖК) в принципе ориентировано на работу в регионах. А это у нас самый крупный рефинансер, и у него самая низкая ставка по ипотеке. В первую очередь, оно работало с небольшими региональными банками.

В Москве по опыту работы с заемщиками можно сказать, что ипотечные кредиты берут люди обеспеченные, в расчете на годовые премии и бонусы. Хотя доля покупающих жилье в инвестиционных целях после кризиса сильно снизилась и сейчас не превышает 20-30%.

В регионах таких еще меньше. Там, особенно по ипотечным программам, как правило, речь идет о приобретении первого жилья молодыми семьями.

Рынок ипотечного кредитования в России не очень глубокий. За прошлый год было выдано на 700 млрд руб ипотечных кредитов. При этом общая задолженность по ним опять же на конец 2011 года равнялась 1,5 трлн руб. В этих цифрах могут отражаться масштабы перекредитования. Но все равно, как правило, ипотечные кредиты возвращаются в течение 5-6 лет. Большая часть кредитов, взятых в 2005-2006 годах, уже закрылась.

Данные по 2012 году скорее всего будут хуже, чем в 2011-м (по данным ЦБ за 11 месяцев 2012 года, в целом по стране ипотечных кредитов выдано на 712 млрд руб. против 717 млрд руб. за весь прошлый год - "Финмаркет"). Все ждали второй волны кризиса: как банки, так и покупатели, которые надеялись на снижение цен на жилье и ставок по ипотечным кредитам. Многие верили обещаниям правительства сделать жилищные кредиты доступнее".

Константин Апрелев, вице-президент Российской гильдии риэлторов

"Большая часть ипотечных кредитов в северных районах страны берется на покупку жилья там, на месте. Задайте вопросы местным банкам, часто ли они выдавали кредиты на покупку жилья в Москве, например? Думаю, что нет. Ставка в Москве ниже, чем в регионе. Смысла брать кредит на покупку жилья в столице за ее пределами нет. Даже если вы за рубежом покупаете недвижимость, лучше взять ипотеку там, будет дешевле.

Низкая доступность ипотеки в крупных регионах, вроде Москвы и Краснодарского края объясняется тем, что совокупная стоимость объектов здесь в разы выше, чем в других регионах.

А большинстве регионов нынешний уровень ипотечного кредитования превышает докризисный в полтора раза. И число совершенных сделок с использованием ипотечных кредитов и их объем выше по сравнению с любым из предыдущих лет. Единственное, спад был в IV квартале 2012 года, что связано с приростом ипотечной ставки в среднем на 1,0-1,5 п.п.

Это же касается и Москвы. Количество сделок, заключенных с использованием ипотеки, выросло процентов на 30 по сравнению с докризисным периодом (по данным ЦБ за 11 месяцев 2012 года, москвичи взяли ипотечных кредитов на 92 млрд руб.; за весь 2011 год - 91 млрд руб. - "Финмаркет")".

Мнение посетителей сайта, оставляющих свои комментарии на новости и статьи, может не совпадать с мнением редакции ИА «Финмаркет», и за содержание комментариев ИА «Финмаркет» ответственности не несет. При этом агентство оставляет за собой право модерировать и удалять любые комментарии посетителей сайта.