- Законодательное (знаменитый закон Гласса-Стиголла) разделение инвестиционной от розничной функций банков было впервые закреплено в США после начала Великой депрессии.

- До финансового кризиса 1929 года банки играли на рынках на средства от депозитов клиентов. После обвала рынков банки начали массово банкротиться, а американцы лишь увеличивали панику, пытаясь забрать деньги со счетов.

- По закону 1933 года банковские вклады были застрахованы государством, а коммерческим банкам было запрещено заниматься инвестиционной деятельностью. Банкам также было запрещено создавать филиалы, занимающиеся инвестиционной деятельностью.

- В 1999 году закон был отменен под давлением лоббистских групп. К тому времени к закону было принято несколько поправок и он перестал быть эффективным. Меньше, чем через 10 лет после отмены закона начался финансовый кризис.

- До 2008-2009 года большинство специализированных инвестиционных банков сохраняло независимость. После падения рынков многие из них пришлось слить с относительно стабильными коммерческими банками, в итоге, получились нынешние гигантские корпорации вроде Bank of America Merrill Lynch.

- В Европе и Азии подобные ограничения никогда не вводились. Большинство крупных банков Европы - универсальные. В Германии, например, банки, кредитовавшие внешнюю торговлю, постепенно начали обслуживать розничных клиентов. Во Франции и Голландии такая же эволюция произошла с банками, кредитовавшим сельхозрынок.

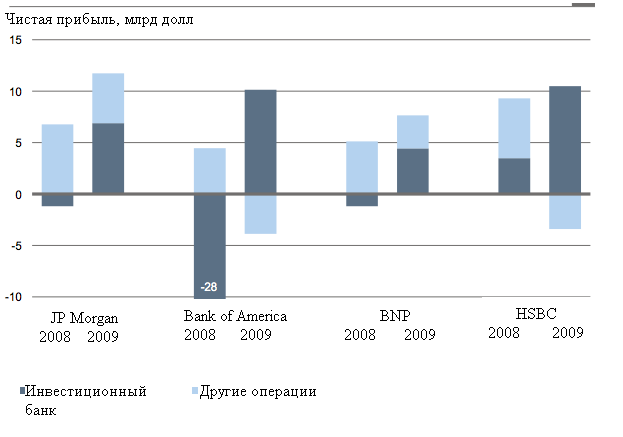

- Крупные банки с более сбалансированной и разнообразной структурой активов лучше переносят спады, чем специализированные банки.

- Их доход не так резко сокращается во время кризиса, как у специализированных розничных банков. Именно мегабанки спасали специализированные банки во время кризиса. Bank of America пришлось спасать инвестиционный Merrill Lynch и розничный Countrywide Financial, а JP Morgan - Bear Stearns и Washington Mutual.

- Конечно, CitiGroup, RBS, Fortis и Dresdner Bank также испытали проблемы в кризис, но это было связано именно с внешним эффектом, а не с самой моделью диверсификации операций банков.

- Об этом свидетельствуют и результаты этих банков: рентабельность капитала у них как правило выше, а доходы от других операций позволили в кризис закрыть дыру, образованную потерями от инвестиционной деятельности.

- Экономисты DB пытаются развенчать еще одно "заблуждение": считается, что финансовые кризисы начинаются из-за игры на бирже, тогда как на самом деле чаще всего они случаются из-за пузырей на рынке традиционного кредитования, например, ипотеки. Лопнувшие пузыри обрушивают рынок акций и других активов. Универсальные банки от этого может спасти географическая диверсификация бизнеса - они переносят средства из пострадавших регионов в страны, не так сильно пострадавшие от кризиса.

- Несправедлив и упрек в излишней сложности и непрозрачности мегабанков, пишут экономисты DB. Для каждого направления, будь то бизнес-операции или инфраструктура и поддерживающие функции, у банков есть своя команда специалистов. При этом эти функции не раздроблены между разными организациями. Например, раньше в сложные сделки по секьюритизации какой-либо бумаги было вовлечено до 10 разных сторон - от ипотечного брокера и заемщика до самого банка. Каждый из них передавал другому риск дефолта. В итоге риски росли. Теперь все риски оценивает команда одного банка.

- Кроме того, крупные банки, обладающие сильной аналитической службой, могут заранее увидеть пузыри на разных рынках и другие проблемы банковской системы. Они могут стать своего рода системой слежения за системными рисками.

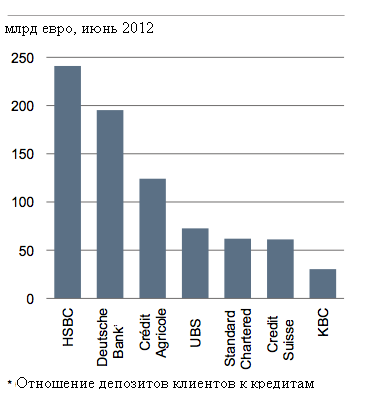

- Этим банкам не знакома главная проблема розничных банков - нехватка пассивов для работы с активами. У многих банков, например, HSBC и самого Deutsche Bank, объемы депозитов намного превышают все активы. Если им запретить инвестировать эти средства, то они будут заперты внутри банка. Ограничить прием депозитов тоже нельзя - население и бизнес лишится надежного способа вложить деньги.

- Значительные накопленные объемы депозитов делают мегабанки орудием в руках регуляторов, которое можно использовать для контрцикличесой политики: на участке спада в бизнес-цикле они могут увеличить кредитование.

Мир не выживет без огромных банков Помимо выгоды для себя и финансовой системы, эти банки несут непосредственную выгоду клиентам и обществу, уверяет Deutsche Bank. Без них нынешняя модель глобальной экономики вряд ли могла бы существовать.

- "Одно окно". Клиенты могут заказать любое финансовое решение в одном месте, а сам банк может выполнить заказ клиента самым эффективным образом. Снижаются издержки на поиск партнера и заключение сделки.

- Низкие издержки. Издержки и риски банка также снижаются, ведь он имеет полный профиль клиента: кредитную историю, структура баланса компании или собственности физического лица. Кроме того, у таких банков ниже операционные издержки, они могут легче и дешевле занять на рынке, ведь инвесторы больше всего доверяют крупным банкам. В итоге, стоимость кредитов и оказания прочих услуг снижается.

- Лучшие объекты для инвестиций. Универсальные банки имеют широкий выбор объектов для кредитования и инвестирования - в любых секторах и странах. В специализированных банках деньги часто "заперты".

- Перераспределение финансовых потоков. Нет ни одной страны в мире, где объемы финансирования внутри страны соответствовали потребностям страны в деньгах. Именно универсальные банки формируют общее международное финансовое пространство, без них оно бы оказалось фрагментированным. Это означает, что без универсальных банков страны и правительства не получили бы достаточно финансирования.

- Инкубаторы инноваций. Банки являются кластерами по производству инноваций, ведь им приходится подбирать финансовые инструменты для таких сложных клиентов как международные корпорации или институциональные инвесторы. Потом эти инструменты упрощаются под более мелких клиентов. Примером этому могут служить подразделения по хеджированию валютных рисков. Новые продукты помогает продвигать уже устоявшаяся репутация банка, например, клиенты крупных банков с куда меньшей подозрительностью относятся к онлайн-платежам.

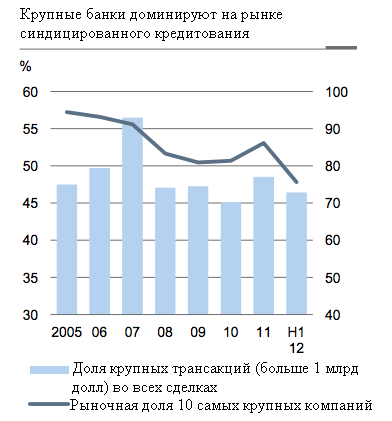

- Финансовая база корпораций. Сейчас универсальные банки и крупные корпорации работают в связке: им нужно получать торговые кредиты, проводить ликвидность между филиалами, хеджировать валютные и прочие риски. Транснациональные компании нуждаются в очень большом финансировании. Специализированные банки просто не могут предоставить такие объемы. Даже с учетом оживления рынка и практики синдицированного кредитования, крупные сделки, объемом более $1 млрд, продолжают заключать лишь универсальные банки. 80% таких сделок заключается 10 самыми крупными банками.

- Помощники государств. Без мегабанков вряд ли смогут обойтись и институциональные инвесторы - пенсионные фонды, суверенные фонды, центробанки и другие. Под одной крышей они могут получить кредиты, брокерские услуги, хеджирование и другие услуги.

- Мегабанки создают рынки. Для своих клиентов они постоянно покупают валюту, сырье или деривативы, насыщая эти рынки ликвидностью. В итоге, цены на рынках растут, а издержки на проведение сделок снижаются.

- финансовые гиганты стали слишком большими и сложными, чтобы ими можно было управлять. Это грозит серьезными отрицательными последствиями для всей экономики.

- в 1995 году шесть крупнейших американских банков вместе владели активами примерно на 15% ВВП, сейчас их активы выросли до 60% ВВП - это даже больше, чем до кризиса 2008 года. Некоторые банки в странах "большой семерки" уже больше экономик этих стран. Лучший пример - CitiGroup, который стал настолько большим, что им просто невозможно управлять, но и допустить его банкротства тоже нельзя.

- стандарты регулирования "Базель III" сделают финансовую систему безопасней, но это, скорее, временный эффект. Да, сейчас банки действительно стали осторожнее после финансовых кризиса. Разрешить их проблемы с помощью новых требований к ним невозможно. Банковская система крайне неустойчива в случае банкротства.