Москва. 2 октября. FINMARKET.RU - Кризис в российской банковской системе может разразиться в ближайшее время. Ралли по депозитным ставкам долго продолжаться не может. Вскоре свои обязательства перед вкладчиками не смогут выполнять небольшие банки. Под угрозой коллапса работают и некоторые крупнейшие банковские структуры, которые ориентируются на кредитование корпоративных клиентов за счет привлечения средств с розничного рынка.

Эти апокалиптические сценарии обсуждали участники круглого стола, организованного «Росбанком».

Игорь Антонов, первый зампредседателя правления «Росбанка»

«Банковская система находится в очень тяжелой ситуации. Ралли ставок по депозитам на розничном рынке продолжается целый год. Чтобы гарантировать доходность вкладов в 12%, минимальная ставка по кредитам должна быть процентов в 20. Даже в рознице средняя кредитная ставка сейчас составляет 17-18%.

Банки попадают в ловушку. Будут ли деньги вкладчиков надежно размещены и возвращены с обещанной доходностью?

Эта проблема может встать и перед государством, которое гарантирует возврат вкладов до 700 000 руб [через Агентство страхования вкладов]».

Михаил Матовников, гендиректор «Интерфакс Бизнес Сервис»

«Версия, что госбанки имеют значимое преимущество на рынке, быстрее растут и более рентабельны, подтверждается при рассмотрении только 30-ки крупнейших кредитных организаций.

Если смотреть на всю банковскую систему в целом, то образуется островок, который более рентабелен, быстрее растет и по всем показателям представляет собой "банковское эльдорадо". Они чувствуют себя гораздо лучше госбанков. Это разные структуры, занимающиеся POS-кредитованием (быстрой выдачей небольших кредитов, например, в точках продаж – «Финмаркет»).

Но самую большую рентабельность имеют корпоративно-корпоративные банки, которые и фондируются и кредитуют исключительно корпоративных клиентов. Они имеют низкую стоимость пассивов и высокую надежность кредитного портфеля из-за невысоких ставок. Доход на капитал там такой же, как у рознично-розничных банков.

Есть еще банки, которые находят какие-то корпоративные ресурсы [для фондирования], но формируют свой кредитный портфель исключительно за счет розницы. Например, многие банки с иностранным фондированием. И наоборот – банки, которые занимаются корпоративным бизнесом в активах, но фондируются почти исключительно частными вкладами. Это многие банки, набравшие кучу вкладов в 2000-е годы и продолжающие за счет этого кредитовать корпоративный бизнес.

Самый ужас кроется здесь. Они пылесосят вклады под 12%, а кредитовать корпоративных клиентов пытаются под 10%.

И почти вся наша банковская система представляет этот угол. Она идет в никуда. Этот сегмент стремительно загнивает и скоро умрет. Или изменит структуру своего бизнеса.

В банковской системе уже происходит болезненная трансформация. Она может вылиться:

- в рекапитализацию процентов каждый месяц, день, час, секунду;

- в раздачу «айпэдов» при открытии вклада;

- многие банки переходят к наращиванию доли корпоративных клиентов в пассивах в ущерб вкладам частных лиц. В первом полугодии банковская система увеличила свои пассивы за счет корпоративных клиентов больше, чем за счет частных вкладчиков. У нас для этого особая ситуация: есть экспортеры, которые копят, и государство, у которого тоже много денег.

Российский бизнес продолжает оставаться одним из наиболее маржинальных в Европе. При этом мы движемся в ситуацию более низкой доходности банковского сегмента.

Это будет реализовано либо за счет снижения стоимости кредитов, либо роста стоимости вкладов. Либо и того, и другого.

Основным вкладчиками в 90-х годах у нас были пенсионеры: в 2000 году объем их вкладов составлял 60%. Сейчас быстрее растут крупные незастрахованные вклады.

А бум потребительского кредитования выжигает вклады. Их доля сокращается еще сильнее, так как проценты по кредитам Росстат также относит к сбережениям. По нашим расчетам, в 2007 году доля процентных выплат достигала 40% от формальных сбережений. А сейчас потребкредитование растет на 40% в год. Сбережения выжигаются у миллионов.

Единственный продукт, который заинтересует крупных вкладчиков – ипотечный кредит. Но по предлагаемым ставкам и по нынешним ценам на недвижимость на рынке – им это не интересно. В первой половине 2012 года впервые начала сокращаться доли ипотеки в общем кредитном портфеле. Такого не было даже в кризис. Поэтому будет бегство частных капиталов.

Далее банковская система упрется даже не в норматив достаточности капитала, о чем сейчас волнуются многие, а в ограничение по ликвидности. Фондироваться будет нечем.

Перспектив для серьезного увеличения ставок по депозитам нет. Они вырастут за счет крупных игроков, у которых они ниже. Но не более чем на 1 п.п.

Наша банковская система уже находится на пороге остановки. Ее активы растут в пределах инфляции. Все это создает очень рискованную ситуацию».

Юрий Грибанов, управляющий партнер Frank Research Group

«Максимальные ставки не вырастут. Средние подрастут.

Увеличение ставок по депозитам не столь драматично – в пределах 1 п.п. 12% не являются неприемлемыми для всех банков. Их предлагают банки, ориентированные на кредитование населения. Этот сегмент – драйвер роста всего розничного кредитования.

Но ЦБ должен держать руку на пульсе, так как потенциально это социально опасный сегмент.

Еще в 2006-2007 годах вклады были на задворках и мало интересовали банки. Они считали эту пассивную базу ненадежной: вкладчик может прийти и забрать деньги в любой момент. Многие банки стали наращивать депозитный портфель частных лиц только в кризис с надеждой на то, что государство не позволит банку с большой клиентской базой упасть, поддержит».

Антонов

«Мыльные пузыри масштабов Америки нам не грозят. Наша банковская система «недобанкиризирована». В развитых странах доля частных кредитов во всем кредитном портфеле составляет 40-50%. У нас - около 10%.

Резерв для роста есть. У людей еще много денег вне банковской системы. Но сейчас обостряется скрытый вид борьбы за пассивы.

У госбанков есть больше возможностей привлекать зарплатные проекты. В том числе за счет административного ресурса. В результате средняя стоимость фондирования для них удешевляется, так как возникает бесплатный устойчивый пассив.

Средние и мелкие банки лишены такой возможности. Под них закладывается бомба замедленного действия».

Матовников

«Основной конкурент банков – наличный оборот.

Но многие проблемы банковской системы существуют из-за того, что банки не умеют работать, не предлагают адекватных продуктов, которые могут заинтересовать вкладчика. Клиенты хотят, если на год - то под 12%.

Ставки по кредитам растут за счет системы страхования вкладов. Если повысить гарантии до миллиона – все вклады уйдут в высокомаржинальные банки.

Крупные банки имеют преимущество за счет более низких операционных расходов. Остальные будут сталкиваться с низкой рентабельностью».

Российский вкладчик укрупняется

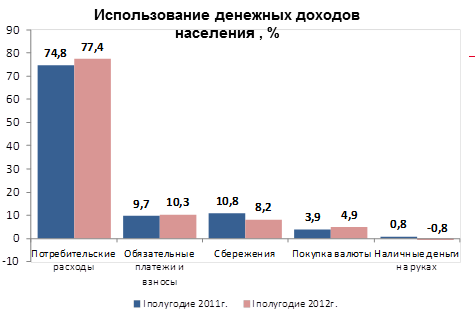

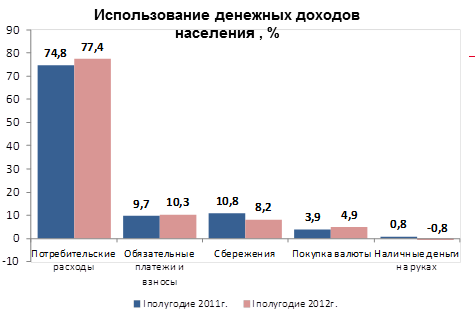

- В первом полугодии 2012 года по сравнению с аналогичным периодом прошлого года население стало заметно большую часть своих доходов направлять на потребительские расходы (их доля увеличилась с 74,8% до 77,4%), а также на обязательные платежи и взносы (10,3% вместо 9,7%).

- Больше граждане стали закупать и валюты: на это уходило 4,9% вместо 3,9% доходов в первом полугодии прошлого года. А вот на сбережения направлялось гораздо меньше – 8,2% против 10,8% доходов год назад.

Население занялось проеданием

Валюта опять популярна

- При этом рост доходов населения в абсолютном размере обеспечивает достаточно стабильный прирост для рынка банковских депозитов. Специалисты «Росбанка» не ожидают изменения этой тенденции в ближайшие годы и прогнозируют рост рынка по итогам 2012 года на уровне 18%, в 2013 году – 16%.

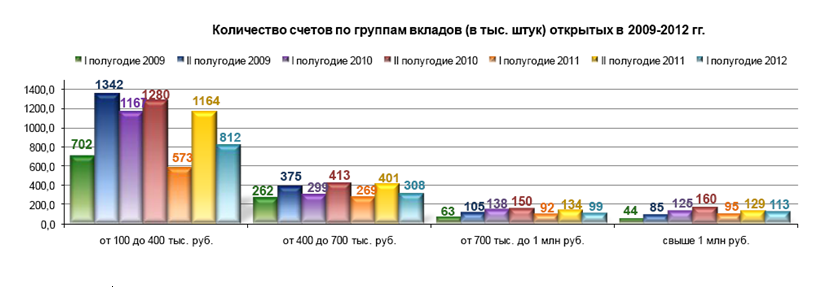

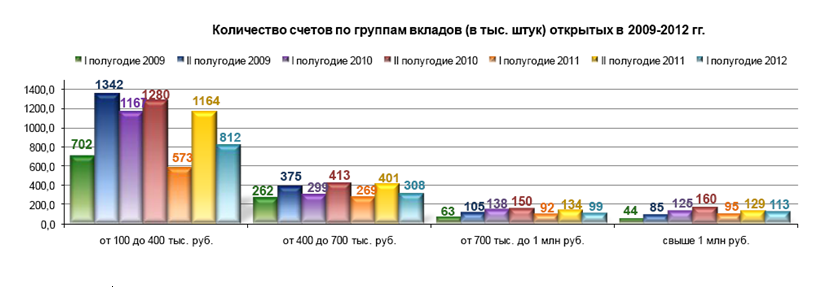

- Хотя наибольшее количество вкладов по-прежнему приходится на депозиты от 100 000 до 400 000 руб. (812 000 штук), доля более крупных вкладов несколько увеличивается.

- Средний размер вклада в первом полугодии этого года составил 134 000 руб. против 130 000 руб. в аналогичном периоде 2011 года.

- По общей сумме вкладов абсолютно лидируют вклады свыше 1 млн руб.: на них приходится 38,8% частных вложений. И их доля выросла за год на 1,3 п.п.

Большие вклады - лидеры роста

- Несколько увеличилась доля вкладов граждан в иностранной валюте: от общего объема вкладов они составляют 18,7%, что по-прежнему значительно больше, чем до кризиса 2008 года.

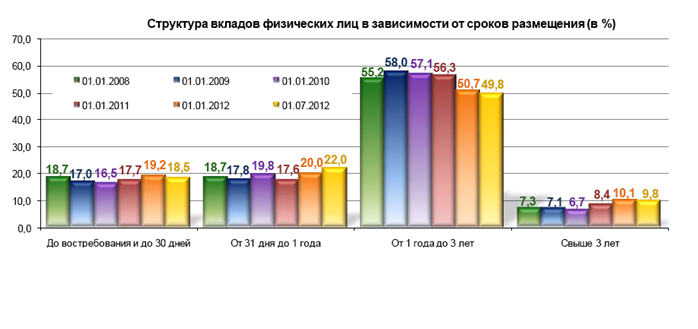

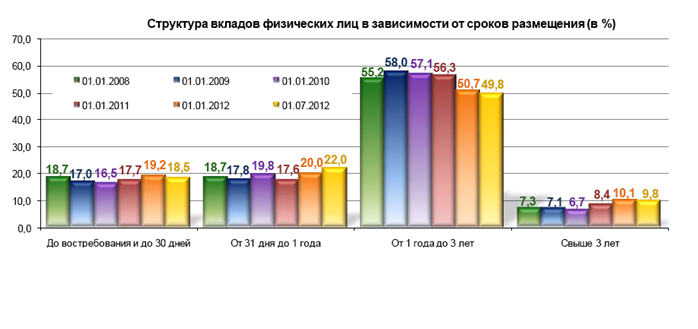

- Почти половина всего объема депозитов размещена на срок от 1 до 3 лет. Но в последние годы доля таких вкладов стабильно сокращается. В последнем полугодии снизилась также доля длинных вкладов на срок более трех лет.

Россияне все чаще предпочитают короткие вклады

- На Москву и область приходится 43,9% депозитного портфеля россиян. Еще 7,5% вкладов принадлежит жителям Санкт-Петербурга. Меньше всего доля Северо-Кавказского округа – всего 1,5% общероссийских вкладов.

Мнение посетителей сайта, оставляющих свои комментарии на новости и статьи, может не совпадать с мнением редакции ИА «Финмаркет», и за содержание комментариев ИА «Финмаркет» ответственности не несет. При этом агентство оставляет за собой право модерировать и удалять любые комментарии посетителей сайта.