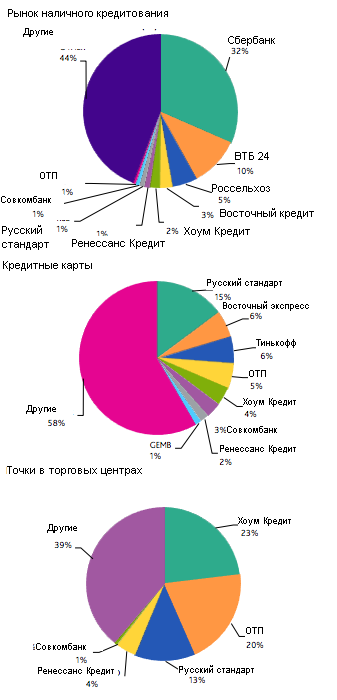

На российском рынке потребительского кредитования есть три сегмента. 1.Кредиты наличными. Этот рынок можно оценить в $85 млрд. Доминирующие игроки в этом сегменте рынка - Сбербанк и ВТБ 24. На них приходится 32% и 10% этого рынка. Но необеспеченное залогами кредитование - не главный их бизнес. 2. Кредитные карты. Этот сегмент рынка относительно небольшой - всего $13 млрд, правда, в 2011 году показал наибольший рост - 70%. 3.Точки продажи кредитов в магазинах - этот сегмент в Moody's оценили в $6 млрд, но отметили. что конкуренция в этом сегменте растет. Сбербанк, например, недавно начал работать вместе с BNP Paribas Personal Finance. Цель этого объединения - за три года захватить 25% рынка кредитования в торговых точках. ВТБ также собирается развиваться на этом рынке.

Три группы риска Аналитики Moody's во главе с Максимом Богдашкиным разделили все российские банки, специализирующиеся на кредитах для граждан, на три группы в зависимости от их риска и кредитного рейтинга. Они исследовали 9 банков. Их основной бизнес - это необеспеченное залогом потребительское кредитование. Обычно они выдают небольшие суммы - меньше $3 тыс чаще всего в форме наличных или кредитных карт.

- Группа 1. Умеренный риск. В эту группу входят банк "Русский стандарт", "Хоум Кредит энд Финанс банк"(HCFB) и "ОТП Банк". У этих банков довольно высокие рейтинги, по версии Moody's, по крайней мере для России: от D- до ba3. Это лидеры на рынке потребительского кредитования.

- Группа 2. Высокий риск. В эту группу входят GE Money Bank и банк "Восточный экспресс". У этих банков рейтинги ниже: E+/b1.

- Группа 3. Очень высокий риск. В эту группу вошли КБ "Ренессанс Кредит", Совкомбанк, "Тинькофф кредитные системы" и "Связной банк".

- Группа 1. Все три банка занимают ведущую позицию на рынке потребительского кредитования. У них наибольшая доля на рынке кредитования в торговых точках и в предоставлении кредитных карт.

- У них довольно широкая сеть распространения продукции, в том числев регионах. У них по 10 тыс. торговых точек в основном в магазинах и торговых центрах.

- В среднесрочной перспективе им удастся удержать свои доли рынка.

- Группа 2. У этих банков все складывается не так удачно. GE Money Bank теряет долю на рынке - виновата консервативная стратегия роста и низкий аппетит к рискам.

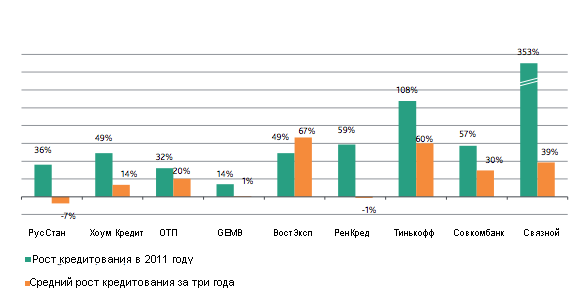

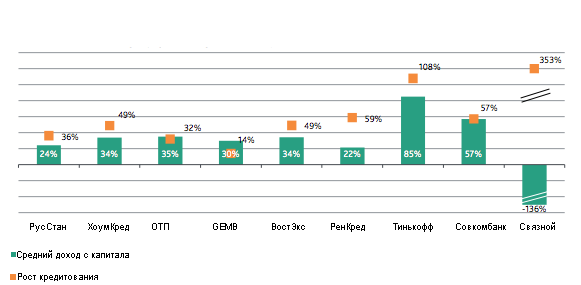

- "Восточный экспресс", тем временем, увеличивает долю на рынках и может вплотную приблизится к первой группе. Правда, для этого банк в среднем за последние три года увеличивал кредитование на 67% в год - это самые высокие темпы роста среди 9 банков. Это увеличивает кредитные и операционные риски.

- Группа 3. Эти банки пока не особенно развили сеть сбыта, но свой кредитный портфель они наращивают очень быстро - на 57-353% в 2011 году. Это также создает кредитные и операционные риски.

- Подводят эти банки и довольно ограниченный набор предлагаемых продуктов.

Надежные активы

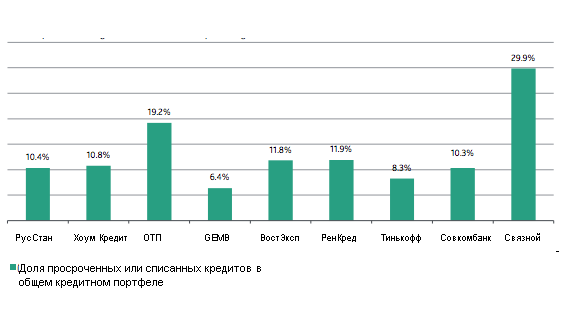

- Группа 1. Доля просроченных или списанных кредитов в портфелях "Русского стандарта" и "Хоум Кредита" составляет всего 10-12% - это среднее значение для сектора. При этом ставки по кредитам очень высоки, часто выше 25%, - это частично компенсирует плохое качество активов.

- Довольно высокое качество активов обеспечивает также внутренняя база кредитных историй и целый набор процедур по обеспечению безопасности. К тому же банки продают друг другу заемщиков с хорошей кредитной историей.

- ОТП правда при этом имеет довольно слабое качество активов: доля плохих кредитов в портфеле составляет 19% в основном из-за сегмента кредитных карт.

- В среднем показатель капитала к активам для этих банков составляет 20% - это довольно большой буфер, который гарантирует высокое качество активов на случай потерь.

- Группа 2. Из всех девяти банков самые низкие кредитные риски у GE Money Bank - доля плохих активов лишь 6,4%. Все дело в тех же консервативных стандартах кредитования, которые замедляют экспансию банка. Соотношение капитала к общим активам превышает 30%, а резервы в два раза больше кредитов с просрочкой больше, чем на 90 дней.

- Показатели "Восточного экспресса" соответствуют показателям первой группы банков: уровень просроченной задолженности 10-12%.

- Группа 3. Качество активов этой группы банков такое же как у других банков.

- Единственное исключение "Связной-банк". Он утроил свой портфель в 2011 году, при этом у него самая высокая доля плохих и списанных кредитов. Тем более, это старт-ап и кредитный портфель банка просто не был проверен рынком.

- Высокий рост кредитования поставил эту группу банков в неудобной положение: если на рынке возникнут проблемы, то качество активов банков может пострадать.

Доступ к финансированию

- Группа 1. Большая сеть офисов помогла этим банкам избежать необходимости занимать на рынках и соответственно проблем с банковским финансированием в последние три года благодаря притоку депозитов. Их доля за три года выросла с 30% в общих обязательствах банков до 60%.

- Проблема лишь в том, что доверие россиян к депозитам довольно низкое. Поэтому этим банкам приходится иметь определенные буферы ликвидности.

- Риску рефинансирования в наибольшей степени подвержен "Хоум Кредит Банк" - доля заемных средств в обязательствах банка превышает 50%.

- Группа 2. Банки в этой группе финансируются с помощью материнских компаний и межбанковских кредитов.

- Группа 3. У этих банков модель финансирования откровенно слабая. В погоне за быстрым ростом они предлагали довольно высокие ставки по депозитам - это создаст проблемы в случае реализации кризисного сценария.

- В красной зоне - "Тинькофф кредитные системы", так как 52% его обязательств составляют займы на рынке.

- Группы 1 и 2 - довольно прибыльны. У этих банков адекватные цены, а помогает им их поддерживать экономия на масштабе.

- Группа 3. В эту группу входят как самые прибыльные банки, так и наименее прибыльные из них.

- "Тинькофф кредитные системы" получает наибольшие доходы, так как его цель - кредитование россиян в очень маленьких населенных пунктах. В итоге, он выигрывает от отсутствия конкуренции.

- Единственный потерпевший убытки в 2011 году - "Связной-банк".

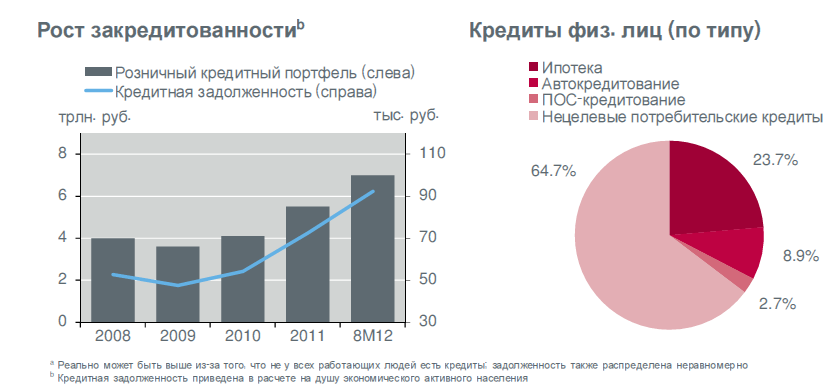

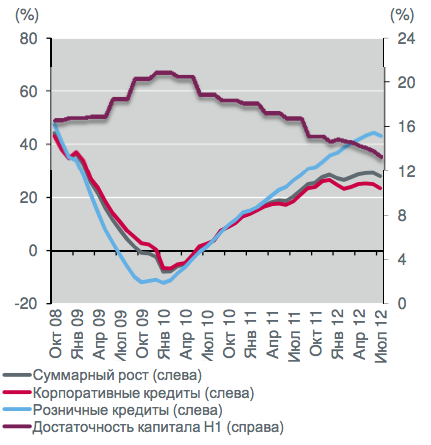

Закредитованность растет В агентстве Fitch, тем не менее, обратили внимание на другую проблему - постепенно увеличивается доля проблемных активов. Пока в основном причина этого - низкое качество корпоративных кредитов, не до конца восстановившееся после кризиса.

Бизнес не берет в долг, а граждане не скрывают своих денежных аппетитов и не намерены останавливаться:

- В среднем работающий человек тратит около 10% совокупных доходов на выплаты по кредитам.

- У многих игроков рынка недостаточно опыта и они одобряют даже потенциально опасные кредиты.

- Самыми популярными сейчас являются нецелевые потребительские кредиты.