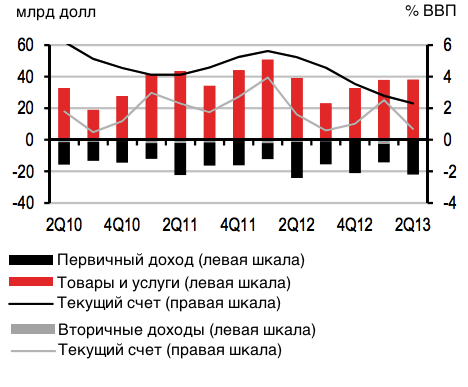

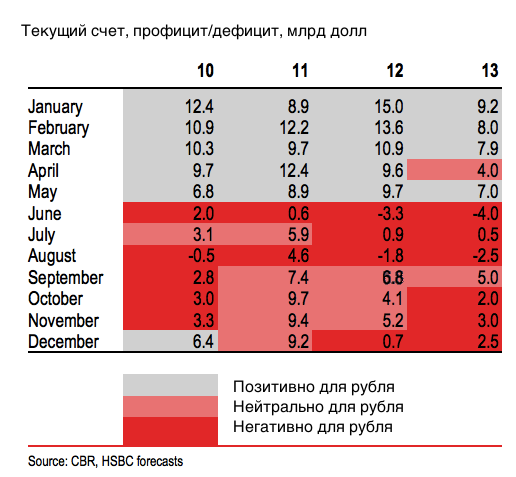

- В динамике российского платежного баланса ярко выражен эффект сезонности. В августе, например, текущий счет обычно негативен: в том году дефицит составил $1,8 млрд, а в этом, по прогнозу HSВС, составит $2,5 млрд.

- Это связано с периодом отпусков: резко возрастает спрос на туристические услуги за рубежом, россине вывозят за рубеж валюту, а крупнейшие компании выплачивают больше дивидендов, в том числе и нерезидентам. Лишь выплаты дивидендов нерезидентам в этот период составляют, по разным оценкам, от трех до пяти миллиардов долларов.

- В сентябре ситуация принципиально меняется: падает спрос на туристические услуги за рубежом, а также спрос на валюту, - это поддерживает текущий счет

Фактор 2. Цены на нефть не дадут рублю упасть

- Недавний рост цен на нефть должен увеличить российский экспорт нефти и нефтепродуктов на $2 млрд в сентябре.

- При этом импорт должен ослабнуть. Здесь также заметен эффект сезонности: подобная динамика наблюдается уже два года подряд. Однако рост импорта сдержит также слабость самого рубля рубль, а также риск рецессии, с которым недавно столкнулась российская экономика.

- В сентябре дефицит счета текущих операций сменится профицитом на уровне $5 млрд.

- Уровень чистого оттока капитала трудно прогнозировать. Можно предположить, что "нормальным" уровнем оттока в России является $12 млрд в квартал, или $4 млрд в месяц.

- После того, как Бернанке объявил о том, что ФРС собирается сократить объем программы покупки активов, российские компании и банки неактивно вели себя на долговом рынке. Это снизило приток капитала в Россию и увеличило чистый отток. Как только инвесторы привыкнут к новой ситуации, российские компании вновь вернутся на долговой рынок, это исправит баланс текущего счета.

- Это также должно сбалансировать спрос и предложение валюты на рынке.

- В четвертом квартале ситуация с текущим счетом станет чуть хуже, чем в сентябре, но все же будет лучше, чем в июне-августе. Это несколько ослабит рубль. Кроме того, в HSBC ожидают, что цены на нефть в четвертом квартале снизятся до $100 за барр.

- Если цены на нефть останутся на нынешнем уровне, то профицит текущего счета каждый месяц будет больше на $1,5 млрд - это снизит риски для валюты.

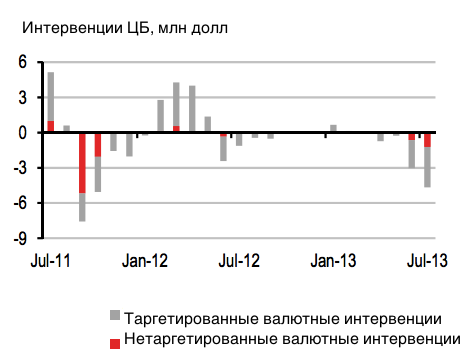

- ЦБ управляет курсом рубля с помощью валютного коридора, ширина которого составляет 7 рублей. ЦБ с помощью своих интервенций смягчает колебания рубля.

- С весны рубль доплыл до верхней границы диапазона - до 37,97 рублей за бивалютную корзину. С конца первого квартала рубль к корзине потерял 8,5%.

- Летом валютный коридор уже был расширен с 31,65 - 38,65 рублей до 31,95 - 38,95 рублей, по состоянию на 12 августа.

- Чем больше курс рубля отклоняется от середины валютного коридора, тем обильней интервенции ЦБ. Когда бивалютная корзина доходит до 37,95 - 38,95 рублей, то ЦБ увеличивает свои интервенции до $400 млн в день, или до примерно $9 млрд в месяц.

- Если стоимость бивалютной корзины опускается ниже 37,95 руб, ЦБ сокращает свои ежедневные покупки до $200 млн - это $4,5 млрд. Как раз это будет в среднесрочной перспективе справедливой ценой.

- На этот раз, когда рубль превысил отметку в 37,95 руб за корзину, ЦБ увеличил свои интервенции до $250 млн в день в августе против $150 млн в июле. Нецелевые интервенции ЦБ достигли $150 млн, а за два дня в августе ЦБ накопил таких интервенций на $450 млн.

- Цель ЦБ - к 2015 году переключится в режим плавающего валютного курса. Поэтому ЦБ постепенно расширяет валютный коридор и увеличивает колебания рубля.

- В конце 2012 года было введено бюджетное правило, согласно которому в бюджет поступают только доходы от продажи нефти по средней долгосрочной цене, а разница между ней и реальной ценой должны уходить в Резервный фонд.

- Но применить правило правительству не удалось, - это связано с нехваткой ненефтяных доходов бюджета, а также с недостаточными доходами от приватизации и эмиссии госдолга.

- В результате в мае бюджетное правило было дополнено, и теперь правительство может использовать средства Резервного фонда, даже если доходы от продажи выше долгосрочного среднего значения. Это, фактически, отменяет бюджетное правило в его первоначальном виде.

- Сохранилось лишь требование по дефициту бюджета на уровне 1% ВВП, при этом доходы рассчитываются, исходя из долгосрочной средней цены на нефть. Это приводит к тому, что расходы бюджета не растут, но и не сокращаются.

- При этом обещание президента инвестировать 450 млрд рублей из Фонда национального благосостояния в развитие инфраструктуры означает, что расходы будут увеличиваться за пределами бюджета. Это означает рост квази-бюджетных расходов, которые невозможно регулировать с помощью бюджетного правила.

- Минфин собирался в конце августа начать покупки валюты для пополнения Резервного фонда. Но правительство просто не может себе этого позволить, а бюджетные расходы все сложнее спланировать с учетом стагнации экономики. Теперь дополнительные бюджетные расходы становятся способом финансировать дефицит правительства.

- Рынки ждали, что Минфин вот-вот начнет скупать валюту, но оказалось, что эти ожидания не оправдались. Как только рынки это осознают, рубль вновь начнет укрепляться.

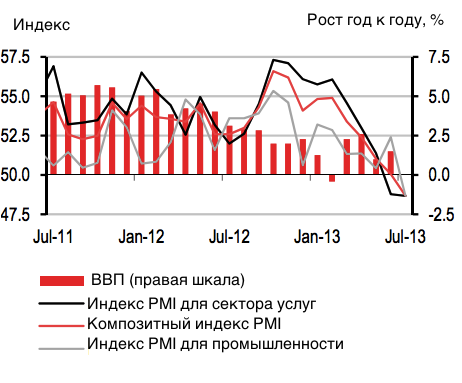

- Данные за первый и второй квартал оказались довольно слабыми, но они искажены календарным эффектом. Если скорректировать этот эффект, то в январе-мае рост составил 2,1-2,2%.

- Однако данные за июнь и июль показывают, что экономика оказалась в серьезном спаде, а также растут риски рецессии. Рост экономики на 1,2% во втором квартале в годовом выражении означает, что в июне экономика не выросла месяц к месяцу - это и называется стагнация.

- Согласно данным PMI, в июле экономика начала сокращаться. О росте рисков рецессии также говорит сокращение инвестиций и рост уровня безработицы в июне.

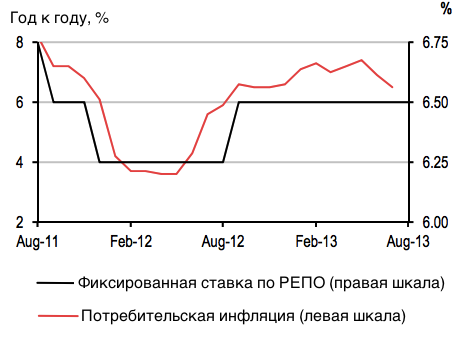

- Инфляция потеряла 1 п.п. за два месяца и сейчас лишь на 0,5 п.п. выше целевого диапазона ЦБ в 5-6%. В четвертом квартале инфляция вполне может снизиться ниже 6% год к году. Замедление и продовольственной, и базовой инфляции указывает на снижение инфляционного давления.

- Глава ЦБ Эльвира Набиуллина заявила, что регулятор может снизить ставки в третьем квартале, если инфляция будет снижаться и будет ясен ее тренд. При этом годовая инфляция может быть выше диапазона ЦБ. При этом рост рисков рецессии - еще более серьезный аргумент в пользу снижения ставок, чем замедляющаяся инфляция. В сентябре возможно снижение ставок.

- Снижение ставок не приведет к снижению курса рубля: у игроков рынка не так много нехеджированных длинных позиций в рублей, которые они могли бы закрыть.

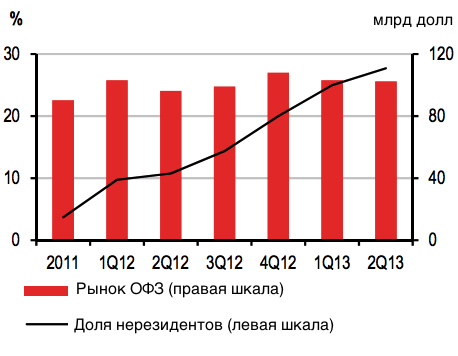

- Зато снижение ставок станет хорошей новостью для держателей ОФЗ - 28% рынка к концу второго квартала принадлежало иностранцам. Благодаря снижению инфляции ставки по ним снизятся, а общая доходность вырастет.

- Местные банки смогут зарабатывать на том, что ОФЗ станет залогом для получения доступа к ликвидности ЦБ.

- Нерезиденты могут вложить деньги в ОФЗ, что обернется валютным притоком в несколько миллиардов долларов и поддержит рубль.