Фондовые рынки развивающихся стран ведут себя совсем не так, как их экономики. Развитые страны завидуют их темпам роста, а сами скатываются в рецессию или уже в ней находятся. Фондовые же индексы США начали обгонять Shanghai Composite или РТС еще с 2010 года, и этот разрыв не собирается уменьшаться. Худшие показатели показывает рынок самой благополучной в смысле роста крупной экономики - китайской

Нью-Йорк. 17 апреля. FINMARKET.RU - Кризис и вызванная им потеря аппетита к риску у инвесторов вызвала известную аномалию на мировых фондовых рынках: американский индекс S&P 500 уже несколько лет показывает лучшие результаты, чем развивающиеся рынки. При этом экономики развивающихся стран показывают явно лучшие результаты, чем экономик США.

Блог Pragmatic Capitalism

посмотреть на развитие этой аномалии в динамике , взяв для примера рынки стран БРИК.

Недооценка акций стран БРИК началась с конца 2010 года, когда ФРС раскрутила вторую программу "количественного смягчения". Среди фондовых рынков БРИК самые плохие результаты у Китая, а самые дешевые акции - в России.

Разрыв может углубляться еще долго, считают авторы блога. Конечно, в краткосрочной перспективе перепроданные развивающиеся рынки будут восстанавливаться. Но для того, чтобы вкладывать в них и оставаться спокойным, вы должны свято верить в рост цен на сырье.

- Индекс Shanghai Composite с конца 2007 года находится в понижательном тренде, который сохранился, несмотря на мощное рыночное ралли в начале 2009 года.

- Сейчас индекс на 63% ниже своего исторического максимума и на 35% ниже пикового значения, достигнутого в конце 2009 года. Индекс на 27% выше минимального значения, достигнутого в ноябре 2008 года.

- Официальный уровень госдолга к ВВП в Китае составляет 22%, хотя также как Европе и США неофициальный уровень может быть выше. Коэффициент цена/прибыль (P/E) на рынке акций составляет 9,4, а коэффициент рыночной капитализаций компаний к балансовой стоимости составляет 1,44.

Китайский фондовый рынок - самый депрессивный среди БРИК

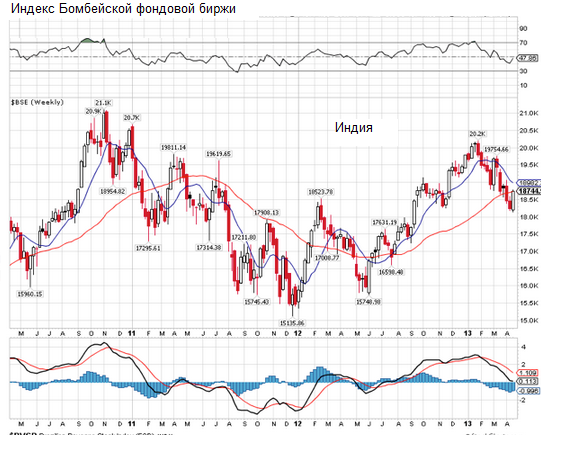

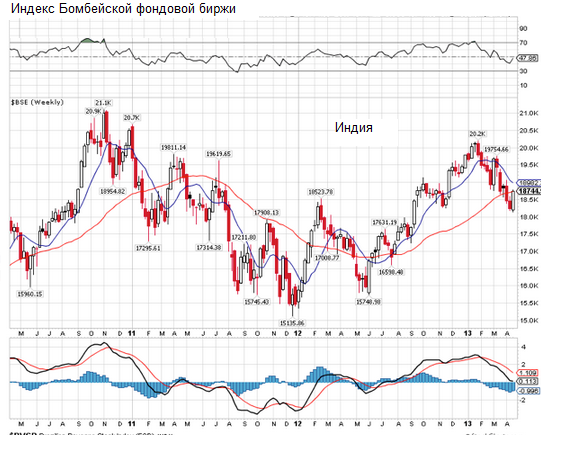

- Индийский Bombay Sensex недавно достиг максимумов 2008 и 2010 годов - диапазона в 20-21 тыс пунктов.

- Однако индекс на 10% ниже своего исторического максимума и на 6% ниже пика, достигнутого в начале этого года. Индийский фондовый рынок вырос на 125% с минимальных значений марта 2009 года.

- Официально соотношение госдолга к ВВП для Индии составляет 68%, показатель P/E - 16,2, а отношение капитализации компаний к балансовой стоимости 1,9.

Индийский индекс показал ралли после кризиса, но все равно остается ниже своего пика

- Российский РТС достиг своего максимума в 2123 пункта в 2011 году и с тех пор снижается. Индекс коррелирует с сырьевым индексом CRB и ценами на нефть.

- РТС на 45% ниже своего максимума, который был достигнут в 2008 году, и на 3,6% ниже значения апреля 2011 года (пик роста индекса и цен на нефть).

- Российский госдолг составляет всего 11% ВВП, P/E рынка акций - 5,2, соотношение капитализации к балансовым стоимостям компании составляет всего 0,7.

РТС все еще ниже докризисных максимумов

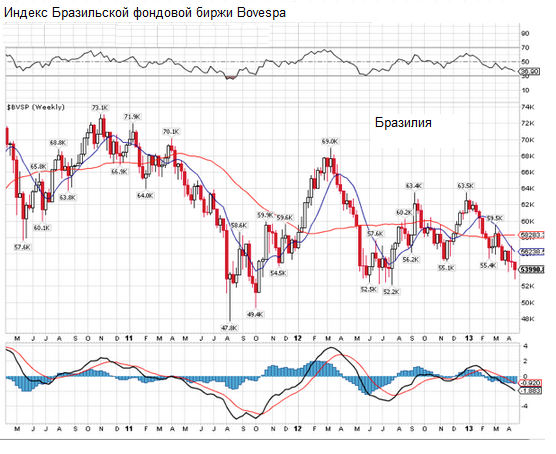

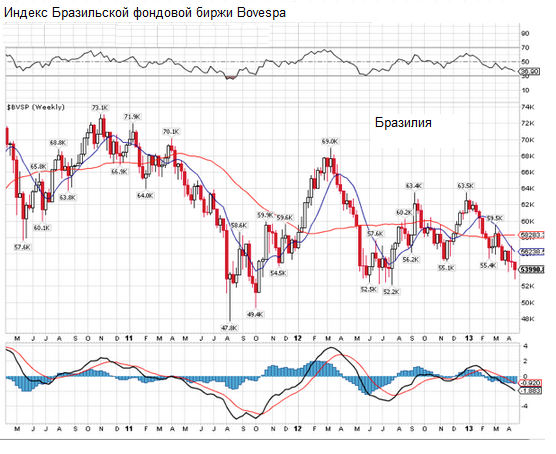

- Бразильский Bovespa достиг 52 000 пунктов, в 2011 и 2012 годах рынок пережил коррекцию. Как и у России, индекс коррелирует с сырьевым индексом CRB, так как она экспортирует разнообразное сырье.

- Bovespa на 27% ниже своего исторического максимума 2008 года и на 26% ниже своего пика, достигнутого в 2011 году.

- Госдолг Бразилии составляет 65% ВВП, P/E - 13,2, а соотношение капитализации к рыночной стоимости - 1,6.

Пик роста бразильских рынков пришелся на пик роста цен на сырье

Мнение посетителей сайта, оставляющих свои комментарии на новости и статьи, может не совпадать с мнением редакции ИА «Финмаркет», и за содержание комментариев ИА «Финмаркет» ответственности не несет. При этом агентство оставляет за собой право модерировать и удалять любые комментарии посетителей сайта.