- С начала года многие политики и бизнесмены, начиная с министра экономического развития Андрея Белоусова и заканчивая банкирами Германом Грефом и Андреем Костиным, уговаривали ЦБ снизить ставки, чтобы ускорить рост экономики.

- Аналитики всерьез забеспокоились, не пойдет ли ЦБ на поводу у просящих, - это будет означать, что регулятор потерял независимость, что подорвет доверие к нему.

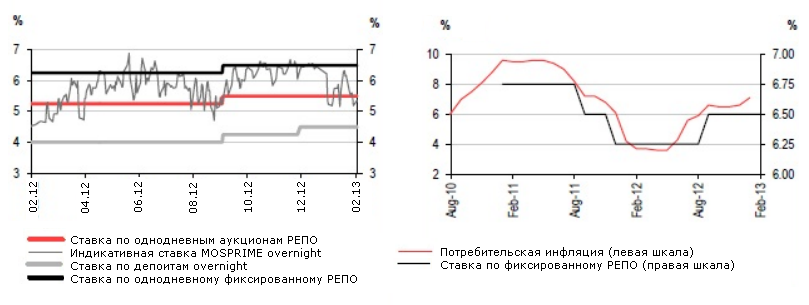

- Однако, большинство экономистов все-таки были уверены, что ЦБ ставку не снизит. В январе инфляция ускорилась до 7,1%. Целевой диапазон ЦБ по инфляции на этот год составляет 5-6% - инфляция, по прогнозу ЦБ, будет выше порога в течение первого полугодия, но затем, при грамотной его политике, пойдет на снижение.

- Рост российской экономики в 2012 году замедлился до 3,4% против 4,3% в 2011 году. Однако ЦБ не собирается ничего предпринимать на сей счет: регулятор подтвердил оценку первого зампреда ЦБ Алексея Улюкаева - экономика растет на уровне своего потенциала.

Сергей Волобоев и Алексей Погорелов, Credit Suisse Февральское заявление ЦБ, с нашей точки зрения, кажется немного более "ястребиным", чем предыдущее. ЦБ вновь занимает осторожную позицию по поводу инфляционных рисков. Он впервые отметил, что потребительская инфляция может оставаться выше его цели в 6% в первом полугодии. Мы ожидаем, что ЦБ выберет нейтральную монетарную политику в течение всего первого полугодия 2013 года до тех пор, пока потребительская инфляция будет выше цели в 6%, а затем он переключится на более мягкую политику. Решение ЦБ ввести единое требование к обязательным резервам на уровне 4,25% должно быть нейтрально для банковского сектора в целом, но все же это может стать небольшим негативом для крупных банков с более высокой долей обязательств перед резидентами. С учетом сегментации российского банковского сектора и существенной роли этих банков в процессе распределения ликвидности, мы считаем, что это решение будет иметь небольшое отрицательное влияние на ситуацию с рублевой ликвидностью. Александр Морозов и Артем Бирюков, HSBC В целом, решение ЦБ о ставке и его заявление о политике адекватно текущей макроэкономической ситуации в России. "Ястребиный" тон в заявлении регулятора сохранился, формально это говорит о том, что вероятность повышения ставок в ближайшие месяцы выше вероятности их снижения. В этой ситуации это явный сигнал о том, что, если инфляция распространяется от продуктовых товаров на более широкий набор товаров и услуг, то это спровоцирует повышение ставок. Однако мы уверены, что инфляционные ожидания останутся умеренными. Хорошо и то, что ЦБ не изменил политики под давлением недавних призывов смягчить политику. Мы считаем, что это говорит о надежности политики регулятора. Мы считаем, что повышение норматива обязательных резервов будет нейтрально для ликвидности. Это попытка замедлить быстрый рост потребительского кредитования, которое обычно финансируется из розничных депозитов. Унификация ставок может снизить ликвидность в мае, когда банки будут формировать резервы в соответствие с новыми требованиями. Но мы уверены, что влияние на ликвидность будет минимальным - порядка 30-40 млрд руб. Макроэкономические условия для снижения ставок будут сформированы к четвертому кварталу 2013 года. Первое повышение ставки на 25 б.п. случится в октябре 2013 года. Есть небольшая возможность, что ставки будут снижены и раньше, если инфляция значительно замедлится. Дмитрий Полевой, ING Это абсолютно ожидаемое решение, которое может еще больше ослабить ожидания на рынке тех, кто призывает к смягчению политики уже в марте-апреле. По нашему мнению, ставки останутся неизменными на следующие нескольких встречах, а перспективы будущего полностью зависят динамики потребительской инфляции по отношению к целевому диапазону 5-6%. Мы уверены, что возможность для снижения ставок появится не раньше, чем в конце второго квартала, а скорее всего, во втором полугодии, если исключить сценарий возобновления ралли на сырьевых рынках. Сохраняющийся уклон политики в сторону борьбы с инфляцией может оказать поддержку рублю как валюте развивающейся страны, которую можно использовать для операций кэрри-трейд (игры на повышение с использованием разницы в ставках внутри и вовне страны). Для рынка ОФЗ это остается сдерживающим фактором, который может отсрочить приток иностранных инвесторов на рынок, а также удержать от покупок местных инвесторов до тех пор, пока политика ЦБ не станет более ясной. Иван Чакаров, Ренессанс Капитал Несмотря на целый хор жалоб по поводу высоких процентных ставок, в том числе от Владимира Путина, Центробанк во вторник сумел настоять на своем и не изменил ставки. Проявление ли это мужества? Возможно. В банке не скрывали своей озабоченности по поводу инфляции, несмотря на замедление экономики. Но, возможно, у этого решения куда больше общего с политикой, чем с экономикой. Призыв снизить ставки, чтобы смягчить циклический спад в экономике, совпадает с утверждением правительства, что социальная стабильность может быть сохранена, если экономика будет расти на 5% в год в среднесрочной перспективе. Эта цель теперь официально поставлена в экономической программе правительства. Но ЦБ, кажется, с этим не согласен. Он утверждает, что текущие темпы экономического роста соответствуют потенциальному росту, а значит ЦБ не может помочь ускорить рост ВВП. Перед ЦБ стоит настоящая гамлетовская дилемма, особенно острая в связи сгрядущими переменами в его управлении. В июне нынешний председатель ЦБ Сергей Игнатьев уйдет. В марте президент Путин должен вынести на голосование в Думе кандидатуру его преемника. Зампред Улюкаев считается наиболее вероятным кандидатом на замену. Но именно из-за этого Улюкаев и ЦБ оказываются перед дилеммой. Путин - один из тех, кто призывает ЦБ "начать стрелять", а слишком жесткая позиция Улюкаева может заставить Путина выбрать более сговорчивого преемника, чтобы обеспечить мягкую денежную политику. Но, если ЦБ снизит ставку прямо перед сменой председателя, это будет определенно воспринято, как красноречивый знак того, что он прогнулся перед политическим давлением. Путин, возможно, хорошо понимает важность независимого центробанка, ведь его неоднократно поздравляли в связи с тем, что ЦБ - хорошо работающий институт в стране, которая смогла мастерски выбраться из мелководья пост-кризисного восстановления. Так что он вполне может предложить кандидатуру Улюкаева. Но после того, как это случится, новый глава ЦБ неожиданно объявит, что экономика, на самом деле, восстанавливается медленнее, чем ранее предполагалось, а инфляция начала замедляться - это идеальное время, чтобы начать цикл снижения ставок. Такой сценарий сделает обе стороны счастливыми.