- В четверг ралли на рынке ОФЗ не было: доходность по ОФЗ со сроком погашения в феврале в 2027 года выросла до 7,1%. В среду после того, как новость о Euroclear была объявлена, доходность выросла на 10 п.п.

- В пятницу доходность немного снизилась - до 7,04% по этому же инструменту. Цена бумаги на торгах в пятницу повысилась на 0,27%.

- Вроде бы новость должна была бы привести к заметному укреплению рубля, ведь в страну теперь придет больше инвесторов. Но и этого не произошло: в среду рубль к бивалютной корзине и к доллару снизился на 0,1%.

- В пятницу ралли на валютном рынке тоже не было. На торгах сегодня рубль потерял несколько копеек: доллар стоил 30,12 руб.

- Рынок акций слабо отреагировал на нововведение: индекс ММВБ снизился на 0,39%, а РТС - на 0,33%.

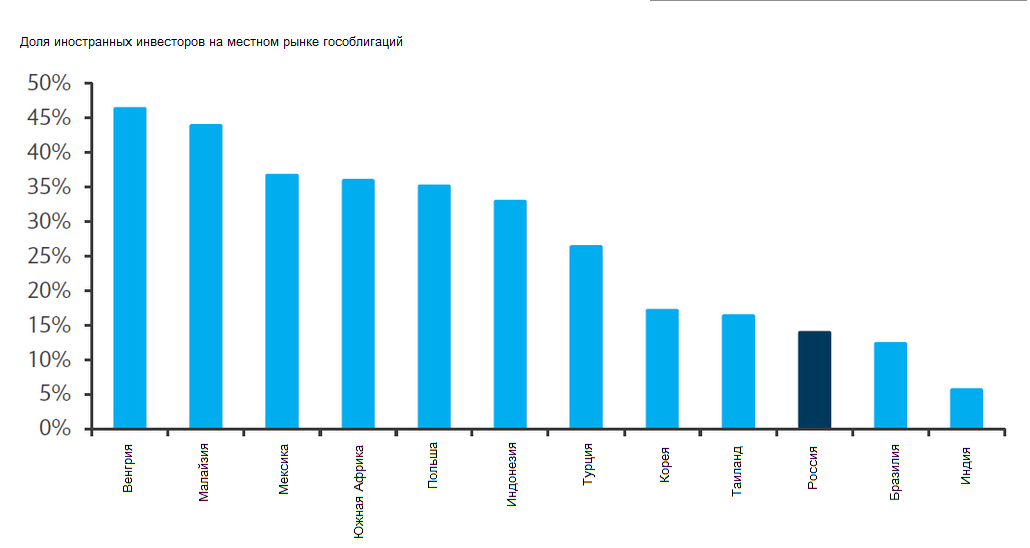

Дмитрий Полевой, банк ING Долгожданная либерализация рынка местных госбумаг, наконец, случилась. Если доля нерезидентов на рынке ОФЗ к концу 2013 года составит 15-20%, против примерно 7% в конце 2012 года, это привлечет дополнительные $15-20 млрд в 2013 году. Минфин планирует выпустить ОФЗ на 1,2 трлн руб в 2013 году при общем погашение бумаг в 765 млрд руб. Потенциальный приток иностранных денег может облегчить для Минфина задачу по поиску финансирования для выпуска ОФЗ, запланированного на этот год. Мы также предполагаем, что при средней цене Urals в $100-110 за барр, Минфину, на самом деле, нужно 350-900 млрд руб. В этом случае нет излишнего риска того, что предложение может оказаться слишком большим, и Минфин сможет проводить аукционы более гибко. Антон Никитин, экономист "ВТБ Капитал" В этом действительно мы видим только позитив. Сейчас иностранные инвесторы получили прямой доступ на российский рынок. Им не нужно открывать счета на ММВБ или в локальных депозитариях. При этом большинство проблем, которые беспокоили иностранных инвесторов, в том числе понятие номинального держателя бумаги, были уточнены. Также был решен вопрос налогообложения: Минфин и локальный брокер не выступают в качестве налоговых агентов и не удерживают налоги на выплаты по купонам. Налог на ОФЗ стал таким же как по еврооблигациям. Есть ряд вопросов с тем, что первичное размещение российских бумаг происходит только на бирже. Для покупки бумаг при первичном размещении нужно иметь счет на ММВБ. До 2012 года все бумаги рассчитывались на бирже. Это как раз была одна из причин, почему иностранцы не заходили на рынок российского госдолга. Сейчас можно торговать и вне биржи, но все аукционы ОФЗ при этом идут через ММВБ. Участие в них для иностранцев напрямую, не через брокера, до марта невозможно технически. Ограничений на выкуп иностранцами бумаг сейчас нет. В России пока нет причин для этого, ведь пока у нас не возникают такие проблемы, как, например, в Бразилии: приток инвестиций в госбумаги был настолько сильным, что это спровоцировало укрепление реала и снизило конкурентоспособность экономики. У нас такого пока не наблюдается. Из того притока, который мог бы случиться при введении Euroclear, 50% уже пришло на российский рынок. Ряд инвесторов, которым их декларация позволяла вкладывать деньги в российские облигации и структурные продукты, начала приходить на рынок с июня прошлого года. Мы ожидаем, что приток в этом году составит порядка $15 млрд. Доля иностранцев на рынках госбумаг развивающихся стран в среднем составляет 15-20%. В Турции она порядка 30%. Мы исходим из того, что доля иностранцев на российском рынке вырастет до 20-25%. Владимир Брагин, "Альфа-Капитал" Отрицательных моментов здесь для российского рынка нет. Правительство сможет занимать дешевле. Для инвесторов была и остается возможность заработать на движении котировок по ОФЗ. Оценки притока разнятся - от $20 млрд. Пока такие цифры лишены смысла. Но приток ожидается действительно очень значительный. Он может быть размазан во времени. Придут те иностранцы, которые могли бы и хотели бы покупать ОФЗ, но пока находились вне этого рынка. Это приведет к улучшению доступа к кредитным ресурсам для компаний сначала первого эшелона, а затем и второго эшелона. Это хороший импульс для рынка. Эта идея далеко не исчерпала себя. Многие покупали ОФЗ с расчетом продать бумаги после открытия Euroclear. Сейчас есть движение с точки зрения таких продаж. Не стоит надеяться, что приход иностранцев сразу принесет в экономику деньги. Это будет растянутый во времени процесс. Игорь Беляков, Экономическая экспертная группа В принципе основная идея была в том, чтобы либерализировать рынок облигаций, предоставить возможность иностранцам приобретать, в частности, российские рублевые облигации. Здесь существуют концептуальные вопросы. С одной стороны, мы привлекаем иностранный капитал и повышаем спрос на гособлигации, что способствует понижению ставок. С другой стороны, гособлигации являются важным инструментом управления ликвидностью. С учетом того, что у нас невысокий уровень долга по сравнению с другими странами, мы лишаемся части влияния на ликвидности, если иностранцы скупят облигации. В целом, эта мера способствует продвижению Москвы как финансового центра. Здесь были взвешены все плюсы и минусы. Standard & Poors Открытие внутреннего рынка облигаций для иностранных инвесторов не повлияет на рейтинг Российской Федерации (ВВВ, стабильный). К концу 2012 году 2/3 долга центрального правительства, 5,3 трлн. руб (8,5% ВВП), было номеровано в рублях, оставшаяся часть - в долларах. Внутренний российский рынок облигаций неглубокий. Больше всего российское правительство заняло в 2011 году - 1,4 трлн руб, или 2,5% ВВП во всех валютах. Открытие этого рынка для инвесторов увеличит возможности правительства по привлечению финансирования и глубину внутреннего рынка. Это также увеличит возможности правительства финансировать потенциальный дефицит в тот период, когда он, возможно, станет постоянной особенностью российских государственных финансов, или при реализации сценария, когда неожиданное падение цен на нефть приведет к падению доходов правительства. С другой стороны, более открытый рынок будет подвержен большему объему спекулятивных потоков капитала и большей цикличности, особенно в ситуации экономического напряжения.