- Банки помимо кредитной функции исполняют и монетарную: они берут депозиты, которые уже считаются деньгами, и начинают кредитовать, тем самым увеличивая предложение денег в экономике.

- Чтобы это остановить, необходимо потребовать у банков резервировать 100% средств привлеченных ими депозитов за счет собственного капитала.

- Кредитование должно происходить за счет прибыли банков или денег, занятых у нефинансовых организаций, а не за счет депозитов других банков. То есть банки должны использовать только те деньги, которые создало государство, и не должны создавать деньги сами и из воздуха.

- По мнению Фишера, у этого плана есть четыре главных преимущества.

- Экономика состоит из двух типов домохозяйств, производственного сектора, банков и государства. С банками взаимодействуют четыре различных типа контрагентов.

- Богатые домохозяйства используют несколько типов активов - они вкладывают деньги в депозиты, недвижимость и госдолг. У бедных домохозяйств возможностей меньше: у них есть депозиты в банках, а также недвижимость, которая выступает залогом по кредитам.

- Компании имеют депозиты и основной капитал, которые служат залогами по кредитам. Также в модели есть профсоюзы и инвестиционные фонды.

- Технический прогресс идет строго по модели Солоу: постоянно и без сбоев .

- Все кредиты, которые дают банки, как бы "застрахованы": они выданы или за счет средств привлеченных депозитов, либо выданы под залог недвижимости. Для кредитов правительству гарантией служат гособлигации. В качестве подушки безопасности на случай будущих шоков правительство установило определенные требования к капиталу банков, например, в рамках Базельских требований.

- Банки находятся в состоянии неустойчивого равновесия: им выгодно выдавать все больше и больше кредитов, но это ставит под удар средства, привлеченные на депозиты, ведь, если кредит не вернут, а депозит решат забрать из банка, банку придется отдать собственные деньги. За несоблюдение правил к капиталу банки штрафуют. Боясь штрафов, банки создают избыточный капитал.

- Циклы в экономике зависят от степени оптимизма банкиров: если настроение у них хорошее, они считают рискованными небольшое количество заемщиков. Если настроение ухудшается или на горизонте мировой экономики появляются тучи, банки ужесточают требования к заемщикам и выдают меньше кредитов.

- Правительство контролирует номинальные ставки, которые влияют на кредитование и денежное предложение. Но этот контроль остается очень слабым. Кредитование зависит от решений банков по ставкам по депозитам, а не от воли и желания государства. Да и деньги в этой системе фактически означает то же самое, что и кредиты. Таким образом, предложение денег практически полностью зависит от желания банков кредитовать и их требований к заемщикам, которые, как сказано выше, полностью зависят от настроения банкиров.

- Банкам необходимо иметь резервы в размере 100% от размера привлеченных депозитов. На каждый доллар, положенный в банк, банк должен зарезервировать свой собственный доллар. Это полностью меняет суть их работы - банки лишаются возможности просто брать чужие деньги и продавать их, не вкладывая свои собственные.

- Теперь их кредитный портфель создается за счет их капитала и их обязательств. Причем обязательства по большей части являются кредитами казначейства, так как частные агенты предпочитают покупать различные денежные инструменты, а не класть деньги в банки на депозиты.

- Государство контролирует два независимых друг от друга денежных потока: кредитование экономики и предложение денег.

- Трансформация системы происходит в два этапа. На первом из них банки повышают резервы до 100% депозитов, занимая у казначейства.

- На втором этапе государство, которое получило контроль над денежной и кредитной системами, отменяет весь госдолг, который находится в руках у банков. Он погашается за счет кредитов казначейства, которые создают необходимый банкам для кредитования капитал.

- Обязательства банков перед государством (кредиты казначейства) правительство тем или иным способом раздает домохозяйствам и корпорациям, чтобы те погасили свои долги перед банками.

- В итоге, стоимость кредитования полностью контролируется государством через процентные ставки по казначейским кредитам. Объемы кредитования контролируются за счет смягчения или ужесточения требований к капиталу банков. Фактически, в экономике исчезают все виды кредитов, кроме инвестиционных.

- Функция банков сводится к распределению средств с помощью выдачи кредитов, они превращаются в ссудные кассы при государстве. Но это, по мнению защитников плана, не вредит эффективному распределению капитала в экономике, ведь у банков остается свой капитал и возможность заработать за счет разумного вложения полученных от государства казначейских кредитов.

- Кризис в такой ситуации, фактически, не возможен. Банки рискуют собственным инвестиционным капиталом, а не средствами вкладчиков. Их потери, в случае необходимости, могут быть компенсированы за счет новых кредитов из казны.

- Граждане, у которых не было больших долгов, могут начать все с чистого листа. Долги остальных будут частично списаны. Потребление растет, ведь теперь больше не надо платить по кредитам. Долги корпораций также списываются, больше денег можно направить на развитие производства и инновации.

- Денежная политика государства, которая раньше сводилась к контролю за мало беспокоящими банки номинальными ставками, теперь задает вектор экономического развития. По-сути, это и есть торжество монетаризма - денежная политика государства полностью управляет экономикой.

- Инфляция в рамках этой модели контролируется государством с помощью роста/сокращения предложения денег и номинальных ставок.

- При этом государство контролирует и экономические циклы: ставка по казначейским кредитам для банков может быть отрицательной во время спада, банки будут вынуждены кредитовать. Государство также сможет поставить банкам конкретные цели по объемам кредитования.

- В среднем экономика США в этот период росла на 2% в год, инфляция составляла 3%. Правительство платило по госдолгу 3% годовых.

- Расходы государства в среднем составляли 18% ВВП в год. Ставка по налогу на зарплату была на уровне 17,6%, налог на доход с капитала - 3,2%, а на потребление - 4,6%.

- Уровень госдолга к ВВП составлял 80%.

- Расширенный баланс финансовой системы США составил 200% ВВП. 20% ВВП в активах банков приходилось на государственные облигации, еще 80% - на инвестиционные кредиты, а остальное - на различные кредиты, например, ипотеку, потребительские кредиты и другие - всего примерно 100% ВВП.

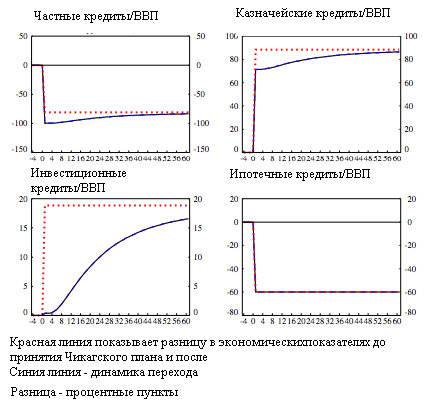

- Общий баланс банков не изменяется, но им приходится занимать у казначейства. Немного сокращается объем депозитов, банки начинают наращивать инвестиционное кредитование - до 20% ВВП.

- Через 60 кварталов, то есть через 15 лет после введения в действие "Чикагского плана", банки полностью перестраивают свою работу. Банковские резервы к этому моменту составляют 180% ВВП.

- Объем кредитования частного сектора сокращается на 100% ВВП, а государственного - на 20% ВВП.

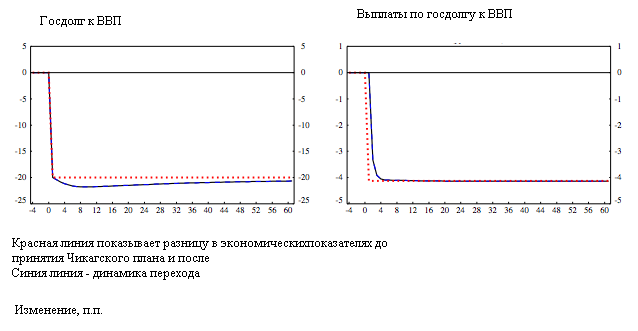

- Госдолг падает до 60% ВВП - весь он находится в руках у иностранных заемщиков. Казначейские кредиты составляют 90% ВВП - это делает государство чистым кредитором экономики.

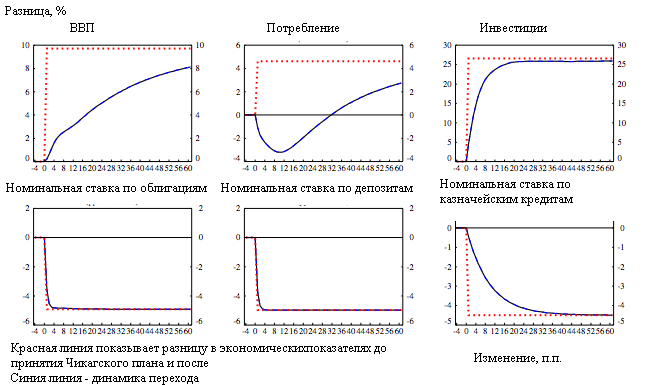

- Выпуск экономики увеличивается на 10% ВВП. Инвестиции растут на 27%, а потребление - на 5%.

- Реальные ставки постепенно снижаются на 1,93% в год, а номинальные - на 3%. Инфляция полностью устойчива и не растет.

- Снижаются налоговые ставки - это провоцирует инвестиционный бум. Налог на труд сократится на 5 п.п., на капитал - на 4 п.п., а на потребление - на 1 п.п. Однако расходы сильно снизятся, ведь обслуживать госдолг будет значительно дешевле. Дефицит в итоге снизится на 2,8% ВВП. Тем более, государство сможет зарабатывать на ставках по казначейским кредитам. Кроме того, часть доходов может уйти на строительство инфраструктуры и так далее.

Теперь государство может полностью контролировать экономические циклы, никто больше не опасаться рецессии или ухудшения экономической конъюнктуры. Единственная забота - это безопасность инвестиционных кредитов.

"Чикагский план" в истории человечества: от древних греков до президента Рузвельта Кому-то может показаться, что "Чикагский план" - это почти фашистская идея, которую придумали социалисты и сторонники административно-командной экономики. Но это совсем не так. Просто в его основу заложено несколько отличающееся от общепринятого представление о природе денег. Сейчас принято считать, что деньги и стоимость создают экономические агенты, а не государство. Государство как бы занимает у них созданный их трудом и ресурсами капитал и пытается перераспределить его в соответствии со своими представлениями о справедливости. Но если представить, что деньги, как мера стоимости всех вещей в мире, создаются государством, то окажется, что в этой парадигме "Чикагский план" вовсе не выглядит тоталитарным бредом. Исторический опыт доказывает, что, когда процесс создания денег контролируется частным сектором, ситуация в экономике ухудшается и появляются социальные конфликты. Олигархи, владельцы крупнейших состояний живут на ренту, продавая всем остальным деньги, которые они же и создают. Сегодняшние долговые кризисы - это совсем не новое явление в человеческой истории. Самый первый долговой кризис в истории человечества был зафиксирован в Греции в 599 году до нашей эры. Кризис удалось преодолеть, благодаря "Чикагскому плану" той эпохи: царь Солон обложил налогом чеканку монет олигархами, а государство начало чеканку своих денег, долги граждан Афин были списаны, а новые почти не появлялись, благодаря тому, что государство предлагало нужное экономике количество денег. Сам "Чикагский план" был впервые предложен в 1921 году английским химиком Фредериком Содди, получившим Нобелевскую премию. Его идею начал развивать профессор Чикагского университета Фрэнк Найт. Экономисты на основе плана даже представили в 1933 году меморандум президенту Рузвельту с предложениями о глубокой реформе финансовой системы. Сторонники "Чикагского плана" потом основали Чикагскую экономическую школу. Сейчас этот рецепт может спасти мировую экономику от долгового кризиса, уверены в МВФ.