Москва. 9 октября. FINMARKET.RU - Под угрозой отмены обязательной накопительной оставляющей пенсии Минэкономразвития предлагает правительству новые идеи по использованию уже скопившихся во Внешэкономбанке пенсионных накоплений.

В начале октября министр экономического развития Андрей Белоусов оправил первому вице-премьеру Игорю Шувалову перечень проектов, требующих привлечения заемного капитала в размере почти 800 млрд руб., которые можно было бы реализовать в 2013-2015 годах ("Финмаркет"ознакомился со списком проектов).

556 млрд руб. из них должен выделить "Внешэкономбанк" за счет находящихся под его управлением пенсионных накоплений. Это уже второй ставший известным список объектов, куда предлагается инвестировать накопления пенсионеров. Первый состоял преимущественно из инфраструктурных проектов "Газпрома", Росавтодора и РЖД.

Во втором - тоже исключительно естественные монополии. Белоусов их относит к числу "наиболее качественных и имеющих наибольшую общегосударственную значимость".

Механизм финансирования, предлагаемый Минэкономразвития, выглядит просто. ВЭБу надо развязать руки и разрешить приобретать так называемые инфраструктурные облигации, связанные с конкретными проектами. Доходность по бумагам будет защищена долгосрочными тарифами, которые установит государство.

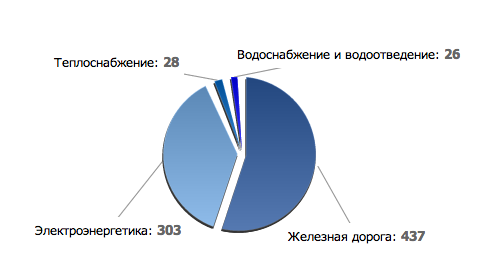

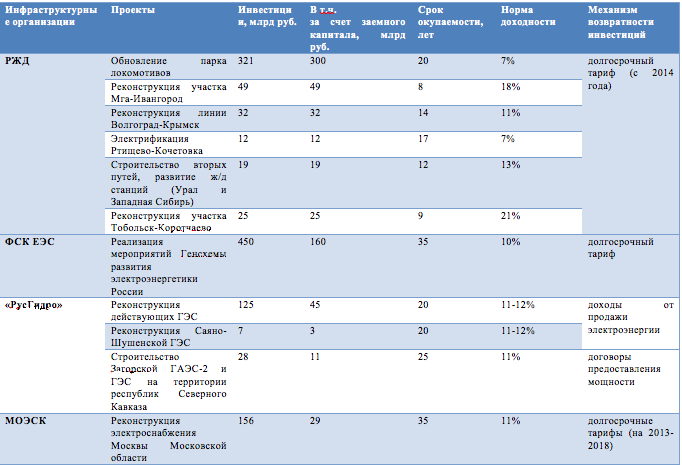

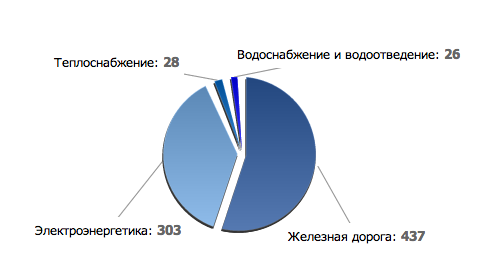

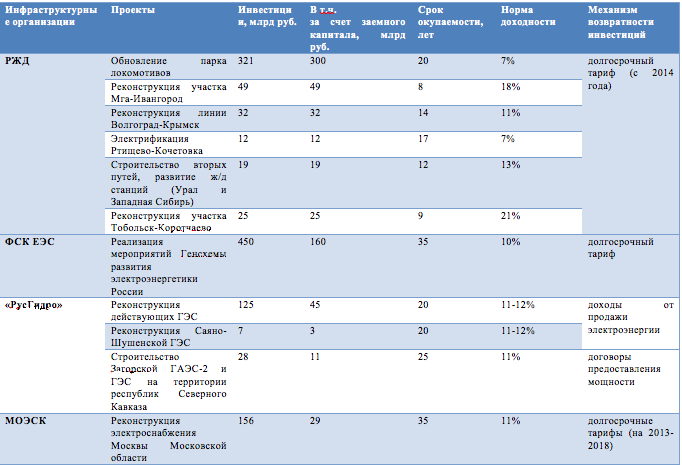

1.Самые большие аппетиты - у железнодорожников. За три года они готовы потратить 437 млрд руб. На 137 млрд рублей железнодорожники хотят построить и реконструировать несколько железнодорожных веток (в том числе ветку на Уренгой и ветку до Усть-Луги границы с Эстонией), еще 300 млрд пойдут на обновление 10% локомотивного парка компании.

2. На втором месте - энергетики. ФСК ЕЭС хочет получить на развитие электроэнергетики 160 млрд руб. Около 60 млрд рублей просит "РусГидро".

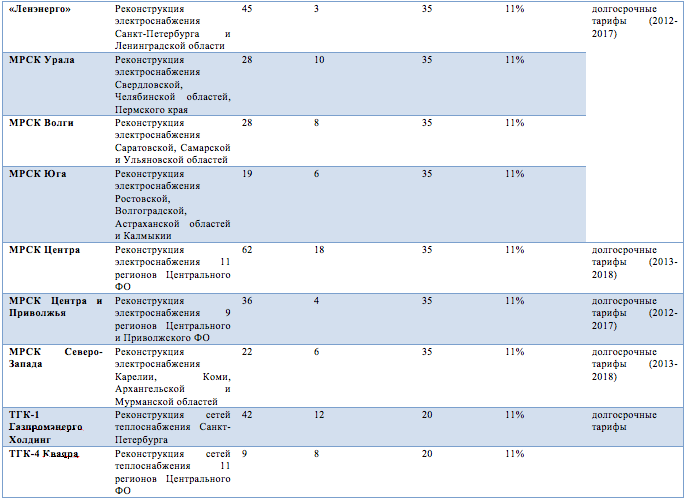

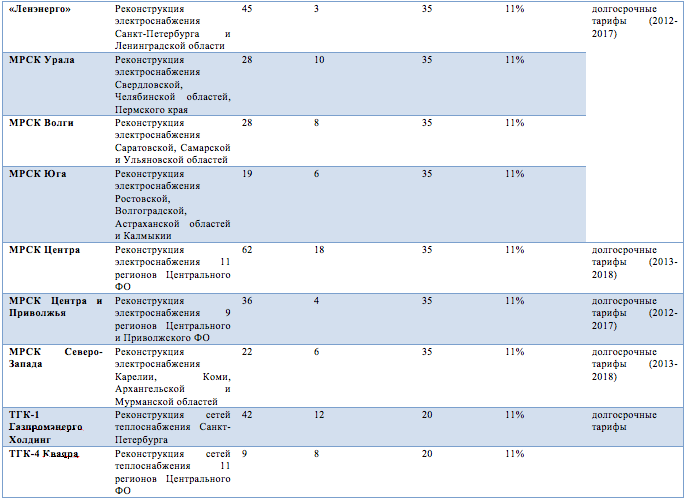

3. Электросетевые компании большинства федеральных округов страны, в том числе МОЭК в Москве и области, а также Ленэнерго в Санкт-Петербурге и Ленинградской области, готовы освоить 84 млрд руб., вложив их в реконструкцию электрических сетей.

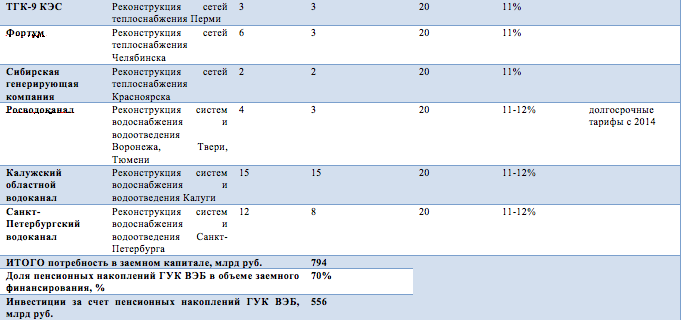

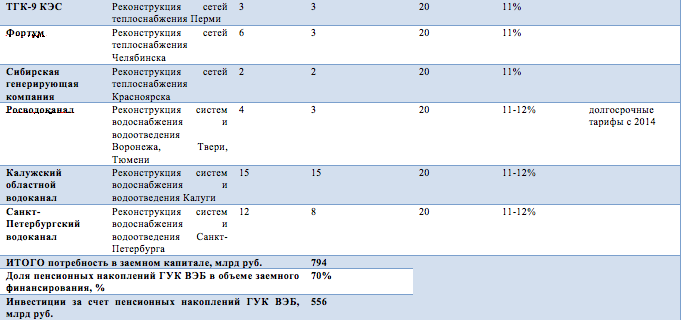

4. В реконструкцию сетей теплоснабжения четырех городов предлагается вложить 20 млрд руб., в том числе в отопление Санкт-Петербурга - 12 млрд. По 3 млрд руб. запрашивают теплоснабжающие компании Перми и Челябинска; 2 млрд - Красноярска. Компания "Квадра" на реконструкцию теплосетей 11 городов Центра России готова взять 8 млрд руб.

5. 26 млрд руб. из пенсионных накоплений предлагается пустить на реконструкцию систем водоснабжения и канализации а пяти российских областных центрах:

- 8 млрд руб. готов освоить "Санкт-Петербургский водоканал";

- по 3 млрд - для Воронежа, Твери и Тюмени просит коммерческий оператор "Росводоканал", принадлежащий "Альфа Групп";

- больше всего нуждается в деньгах "Калужский областной водоканал", который власти региона весной этого года выкупили у "Росводоканала". На его реконструкцию запрашивают 15 млрд руб.

Большинство кредитов заемщики хотят взять на уникальных для российской действительности условиях: на 20-35 лет и под 11-12% годовых. Наиболее выгодным проектом обещает быть железная дорога на Уренгой - обещанная норма доходности 21%. Чуть менее прибыльным может стать дорога из Петербурга в Эстонию - 18% годовых. Эти же проекты окупятся быстрее всего - девять и восемь лет соответственно. Минимальную доходность в 7% "РЖД" гарантирует по программе обновления парка локомотивов.

Потребность в заемных средствах, млрд руб.

Бумаги с гарантированным доходом

Бумаги с гарантированным доходом

Деньги в инвестиционные проекты общегосударственного значения чиновники предлагают привлекать с помощью выпуска инфраструктурных облигаций. В Минэкономразвития не исключают, что теоретически, эти бумаги могут заинтересовать и негосударственные пенсионные фонды, в распоряжении которых находится около триллиона рублей пенсионных сбережений граждан. Но на первых порах спрос на облигации может гарантировать только Внешэкономбанк, признает Белоусов.

Чтобы повысить надежность и привлекательность нового вида ценных бумаг, Минэкономразвития предлагает:

- предоставлять по этим облигациям государственные гарантии;

- перейти к долгосрочному регулированию тарифов на услуги выпускающих облигации монополистов. Плата за их товары и услуги должна гарантировать "возвратность инвестиций с установленной нормой доходности (метод RAB)";

- государство может брать на себя обязательства по минимальной плате за пользование создаваемого объекта. Такой вариант приемлем при строительстве платных дорог или мостов.

Для появления инфраструктурных облигаций придется внести поправки в закон "О рынке ценных бумаг". Новые бумаги, в которые смогут инвестировать пенсионные деньги, должны будут:

- обладать определенным уровнем кредитного рейтинга;

- иметь минимальный объем выпуска (Минэкономразвития предлагает 10 млрд руб.);

- минимальный срок обращения (например, десять лет).

Минэкономразвития предлагает:

- "снять или существенно ослабить" требования к максимальной доле облигаций одного эмитента, которые могут находиться в портфеле инвестора (сейчас не более 10%); повысить с 20% до 40-50% максимально допустимую долю в инвестпортфеле бумаг одного эмитента;

- увеличить с 30% до 60-70% предельно допустимый объем облигаций одного выпуска, находящихся в расширенном портфеле Внешэкономбанка;

- облагать налогом доход по инфраструктурным облигациям по льготной ставке;

- включать их в ломбардный список Банка России по упрощенной процедуре (то есть, они могут стать очень хорошим инструментом для льготного фондирования).

Необходимые поправки в законодательную и нормативную базу предполагается внести до конца III квартала 2013 года. Заложить основу для установления сверхдолгосрочных тарифов Минэкономразвития предлагает до конца этого года.

Дмитрий Полевой, экономист банка ING

"Таких "длинных" бумаг у нас нет. ОФЗ короче практически вдвое. Эмитенты с высочайшим уровнем надежности, вроде ФСК или МТС, имеющие возможность рефинансировать свои долги на Западе и у большого круга кредиторов, могут позволить себе привлечь средства на 5-7 лет, по долларовым евробондам - на десять лет.

Даже учитывая налоговые льготы и госгарантии, сомневаюсь, что будет большой спрос со стороны частных инвесторов и пенсионных фондов - как резидентов, так и нерезидентов. Для этого они должны поверить, что кредитоспособность нашего государства не снизится в ближайшие годы.

Трудно сказать, насколько такая высокая доходность компенсируется столь длинным сроком. Вряд ли можно будет говорить о ликвидности бумаг на таких периодах заимствования".

Алексей Родионов, Институт экономики города

"По нашим расчетам, на начало 2012 года суммарные потребности в инвестициях коммунального комплекса России (водоснабжение, водоотведение, теплоснабжение, электроснабжение и твердые бытовые отходы) составляли 4,6 трлн руб.

В качестве источников финансирования изначально были бюджеты, возможности которых очень ограничены. Средства потребителей - еще более ограничены из-за установления предельных индексов тарифов. Поэтому единственный реальный источник - заемные средства.

Российский коммунальный комплекс жутко неэффективен, огромнейшие потери. Расход тепла на квадратный метр в России в полтора раза выше, чем в Финляндии, находящейся в сопоставимых климатических условиях. Более трети сетей водоснабжения и водоотведения нуждаются в замене, потери воды в них давно превышают пятую часть; срок службы зашкаливает. Просто переаммортизация крайне энергозатратного оборудования.

Поэтому самый первый очевидный выигрыш от инвестиций - экономия на эксплуатационных затратах, а второе - постепенный возврат за счет тарифа. Но как правило, увеличение тарифа при этом укладывается в предельные индексы. Только в случае заключения концессионного соглашения тариф может увеличиться выше предельного индекса.

Метод расчета тарифов RAB уже несколько лет применяется у нас в электроснабжении, и сейчас есть пилоты в сфере водоснабжения, водоотведения. По этим проектам доходность в пределах 11-12% годовых как раз есть. Это некая справедливая цена для заемных средств.

Преимущество инфраструктурных облигаций в коммунальном секторе в том, что очень не велики риски по сравнению с другими проектами. Это деньги, которые гарантированно возвращаются".

Александр Григорьев, руководитель департамента отраслей ТЭК Института проблем естественных монополий (ИПЕМ)

"Идея с вложением пенсионных накоплений в облигации инфраструктурных отраслей является здравой. Однако доходность по облигациям в 11-12% неприемлема как для самих инфраструктурных монополий, так и для экономики страны. Этот показатель является завышенным для такого стабильного и надежного сектора, каким являются естественные монополии: их продукция всегда востребована, а риски самые низкие среди всех отраслей. Приемлемый уровень доходности по гарантированным государством инфраструктурным облигациям - "инфляция плюс 0,25-1%".

Обеспечение более высокой доходности делает невозможным достижение прогнозных показателей Минэкономразвития по росту тарифов на услуги естественно-монопольных секторов. Это, в свою очередь, негативно скажется, как на экономическом росте, так и на уровне жизни населения.

В условиях дефицита надежных инструментов на фондовом рынке инфраструктурные облигации, гарантированные государством, будут пользоваться высоким спросом даже при низкой доходности по ним, причем не только со стороны отечественных пенсионных фондов, но и зарубежных инвесторов

Инвестиционные проекты в 2013 году-1

Инвестиционные проекты в 2013 году-2

Инвестиционные проекты в 2013 году-2

Инвестиционные проекты в 2013 году-3

Инвестиционные проекты в 2013 году-3

Мнение посетителей сайта, оставляющих свои комментарии на новости и статьи, может не совпадать с мнением редакции ИА «Финмаркет», и за содержание комментариев ИА «Финмаркет» ответственности не несет. При этом агентство оставляет за собой право модерировать и удалять любые комментарии посетителей сайта.