Есть несколько причин, по которым российский фондовый рынок не будет бурно расти. Политические риски России инвесторы из других стран воспринимают как возросшие. Окончание выборного цикла 2012 вылилось не в новую "экономическую стабильность", а в новую "политико-экономическую" стагнацию. Инвесторы разочарованы перспективами российского фондового рынка - это раз. Деньги из страны выводят из страны - это два. Вместо IPO мы имеет buy-back и делистинг - это три. Отчетность первой половины 2011 года отражала крайне позитивные финансовые результаты. Теперь на фоне тех тенденций первое полугодие текущего года по многим компаниям выглядит удручающе. Цены на нефть стабильны - однако прибыли компаний не растут. Если среднегодовая доходность рынка акций на уровне 3,3 % не устраивает (это доходность по индексу ММВБ с начала 2006 года по сентябрь текущего года включительно, до налогов и комиссий), имеет смысл обратить внимание на инструменты с фиксированной доходностью - депозиты и облигации. Сейчас максимальные ставки по депозитам банков с относительно высоким уровнем надежности составляют около 12 % годовых. Ставки доходности по облигациям банков с дюрацией около 1 года достигают 13-14 % годовых. Величина накопленной инфляции с октября 2010 по сентябрь 2012 года - 4,53 % годовых. Мы ожидаем роста инфляции краткосрочно до 9-10 % во второй половине 2012 года, однако в более долгосрочном плане, на фоне замедления экономики, она, очевидно, будет в рамках 7-8 % годовых. Доходность по вкладу, которую можно гарантированно получить, если разместить депозит в банке, занимающемся розничным кредитованием ("Русский Стандарт", "Хоум Кредит", "Восточный экспресс", "Ренессанс Кредит", ТКС), как минимум, будет в полтора раза выше инфляции. Гарантии по таким вкладам выдаются государством через Агентство по страхованию вкладов. Без таких гарантий доход может быть еще на 1-2 % выше. Валютные риски в России принято трактовать оригинально. Несмотря на то, что все мы живем в рублевом пространстве, покупаем товары и еду за рубли, мы привыкли оценивать возможный рост курса доллара как риск, непосредственно затрагивающий нашу жизнь. Мы не можем спокойно спать, если курс доллара вдруг вырос на рубль. Наши проценты по рублевым вкладам кажутся нам смешными, когда мы видим снижение рубля. Однако сторонникам размещения средств в валюту хочется напомнить две вещи. Во-первых, ставки при размещении валюты значительно ниже. Лучшие ставки по долларам и евро на 4-4,5 % ниже рублевых. На обмене валюты на рубли и обратно можно потерять еще 1-2 % (если, конечно, ваш доход не выражен в валюте или если вы не собираетесь тратить деньги за границей).

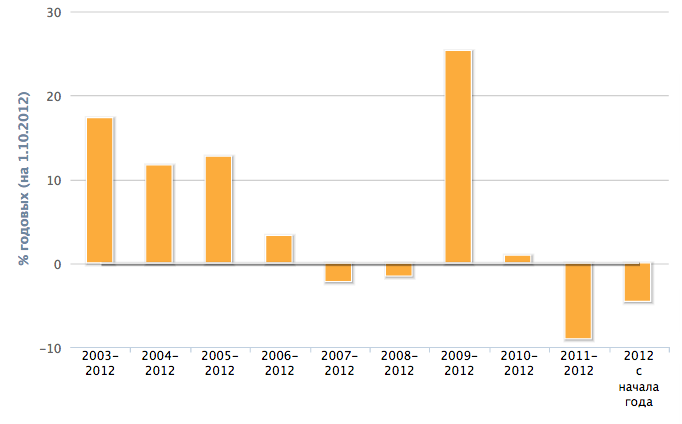

За последние почти 10 лет рублевая доходность вложений в доллары была нулевой. Евро принесли бы россиянам 1,73 % годовых. Тем, кто вложился в доллары и евро в разгар предыдущего кризиса, до сих пор не везет: они теряли по 3,8 % и 3,2 % ежегодно. С 2009 года депозиты в рубля принесли бы более 14 % годовых, а депозиты в валюте - 4,6 % годовых в лучшем случае. Кроме того, в российских банках валютные ставки по вкладам определяются как рублевые минус валютный риск. Поэтому единственный индикатор для валютной ставки - это ставка рублевая. Невозможно получить в валюте среднесрочную доходность, которая будет превышать рублевую. Для тех, кто ищет высокий валютный доход, имеет смысл взглянуть на ETF, которые инвестируют в долларовые облигации компаний 2-3 эшелона - доходность в 10-12 % по таким инструментам - не редкость. Для основной же массы инвесторов рублевые вклады - единственное средство разместить валюту.