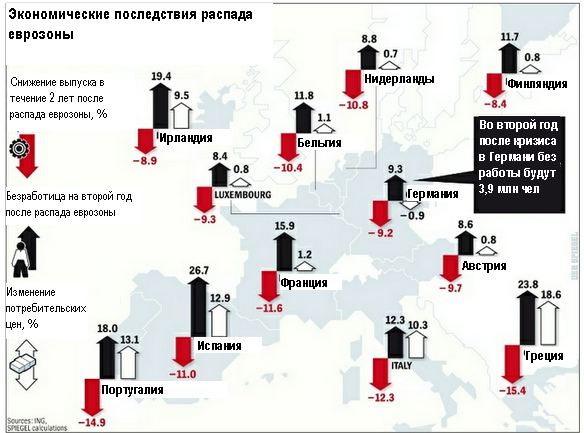

- Выпуск в странах стран еврозоны сократится на 8% в течение двух лет после распада еврозоны. Меньше других пострадают Финляндия, Люксембург и Германия. А вот ВВП Греции упадет на 15%.

- Резко вырастет безработица: от 8,4% в карликовом Люксембурге до 26,7% в Испании.

- Слабые экономики с критическим уровнем госдолга пострадают от гиперинфляции, в Греции цены взлетят почти на 19%, а в Португалии на 13%. В Германии, наоборот, начнется дефляция (около 1% в год).

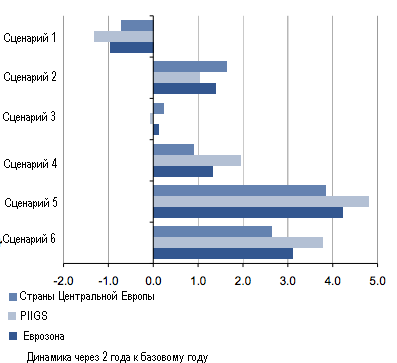

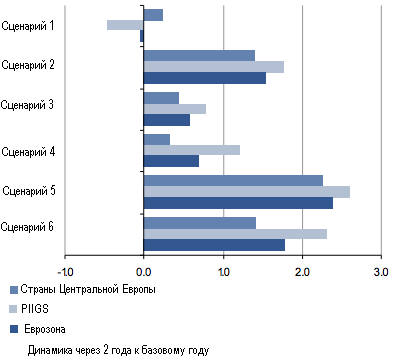

Но этот апокалипсис может и не начаться, если не слушать Германию и увеличить объемы поддержки экономик стран еврозоны. Европейцев спасут три "Р" - реформы, рефляция и редистрибьюция. 1. Реформы - необходимо проводить структурные реформы и реформу предложения товаров и услуги в Европе. Это могут быть небольшие реформы, например, либерализация рынков труда и товаров, или крупные макроэкономические реформы - снижение роли государства в экономике. 2.Рефляция - необходимо стимулировать экономику и вызвать рост цен и рост доходов предпринимателей. Поможет мягкая монетарная политика и количественные смягчения. Особенно эффективным станет стимулирование наиболее двух качественных экономик еврозоны: немецкой и голландской. 3.Редистрибьюция - долговая нагрузка на страны периферии еврозоны будет перераспределена за счет помощи стран Центральной Европы. Сценарий 1: доэкономить до дефолта

- Этот сценарий сочетает реализацию немецких предложений по сокращению госрасходов с проведением структурных реформам.

- Долги остаются у аутсайдеров еврозоны: их экономики сокращаются, экономическая активность в этих странах продолжает падать, отрыв от лидеров растет.

- Внутренняя девальвация (падение стоимости товаров и услуг, производимых в этих странах) улучшит счет текущих операций должников, но подстегнет рост безработицы.

- Дефолты стран-должников (Греции, Португалии и, возможно, Испании) в этом случае неизбежны, а развитые страны окажутся перед выбором: стоит ли продолжать финансировать антикризисные европейские фонды или нет.

- Дефолты снизят долговую нагрузку на проблемные экономики. В сочетание со структурными реформами это станет началом возрождения европейской периферии. Стимулом для роста экспорта будет снижение курса евро.

- Программа бюджетной экономии сопровождается дальнейшим смягчением монетарной политики и попытками восстановить здоровье банков. Банки рекапитализуют, создаются система гарантий по депозитам, единый банковский надзор и унифицированные протоколы разрешения кризисных ситуаций.

- Благодаря росту доверия к банковской системе снижаются ставки по кредитам и требования к заемщикам. ЕЦБ проводит полноценную программу количественного смещения, которая приводит к снижению курса евро.

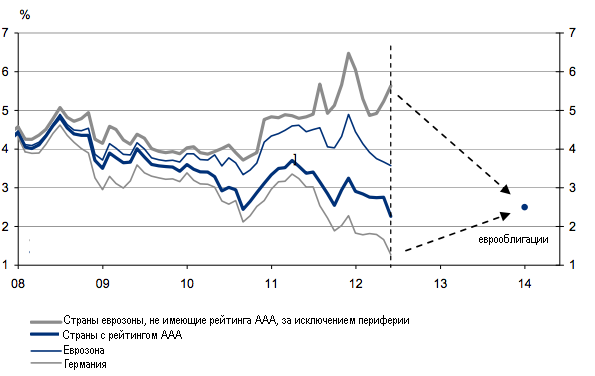

- Германия соглашается помочь должникам за счет выпуска единых облигаций всего ЕС. Давление на ЕЦБ снизится, возможно, банк согласится на количественное смягчение. Покупка облигаций стран-должников ЕЦБ несколько улучшит их положение.

- Плохие долги европейских правительств - то есть вся их задолженность выше планки в 60% ВВП - будут аккумулированы в специальном фонде. Это позволит еврозоне начать новую жизнь с более жесткой финансовой дисциплиной.

- Доходность по облигациям проблемных стран немного упадет, банки получат больший доступ к ликвидности ЕЦБ, стоимость денег в еврозоне начнет выравниваться за счет некоторого роста доходности по облигациям стран Центральной Европы.

Сценарий 4: создать бюджетный союз

- Европейцы идут по пути большей политической и бюджетной консолидации. Но быстро создать бюджетный союз не получится: около года уйдет на выравнивание ситуации в разных странах еврозоны. Страны-должники могут протянуть этот год за счет целевых инвестиций богатых страны еврозоны в различные проекты.

- В еврозоне появится единое правительство, ответственное за единую бюджетную политику. За счет состоятельных стран уровень бюджетного дефицита будет выровнен.

- Политический союз (Соединенные штаты Европы) может быть создан двумя разными способами:

- Швейцарский вариант. Устройство Еврозоны будет похожа на Швейцарию: небольшое федеральное правительство и очень низкая степень централизации, ограниченные обязательства стран-участниц федерации по общим долгам.

- Американский вариант. Европа будет похожа на США: небольшой правительство, либеральная экономика, при этом единая активная бюджетная и денежная политика центрального правительства и ЦБ. Без серьезных политических или экономических потрясений такой вариант маловероятен.

- Схож со вторым сценарием, однако, роль ЕЦБ в нем еще выше. Банк начинает интенсивно стимулировать экономику: проводит очень масштабную программу количественного смягчения и эмиссию, направленную на снижение курса евро.

- Проигрывают немцы: Европа отказывается от программ экономии, ВВП еврозоны стремительно растет вместе с инфляцией. Номинированный в евро госдолг стран-должников сокращается.

- Дисбалансы между экономиками стран еврозоны растут, а инвесторы и кредиторы, недовольные такой политикой, отворачиваются от ЕС.

- Богатые европейские страны соглашаются помочь странам-должникам и вливают в их экономики значительные средства. ЕЦБ также перестает бороться с инфляцией и снабжает деньгами всех нуждающихся без разбора.

- Cтавки по кредитам для стран периферии вырастут, они сокращают дефицит госбюджетов, рост в них замедляется, хотя и не очень быстро.