Москва. 19 июня. FINMARKET.RU - Правительство России уже несколько недель готовится к приходу новой волны полномасштабного кризиса,

обсуждая меры, которые предлагают ему ведомства и госбанки.

Вслед за Внешэкономбанком и Минэкономразвития, направил свои предложения в правительство банк ВТБ (копия документа за подписью президента банка Андрея Костина от 15 июня имеется в распоряжении "Финмаркета").

ВТБ пошел дальше всех - он предлагает Минфину и Центробанку поступиться принципами, чтобы более оперативно и на более долгий срок, "без завышенных требований к залогу и банковским нормативам", предоставлять кредиты банкам и экономике.

Эксперты считают, что это предложение отличается от иностранной антикризисной практики в главном - оно отдает государству контроль за проблемными секторами экономики не на время, необходимое на их спасение, а, фактически, навсегда.

Предлагаемые ВТБ антикризисные меры разбиты на 5 групп:

- повышение капитализации банков;

- долгосрочное рефинансирование банков;

- требования к нормативам банков;

- госгарантии по кредитам и облигациям системообразующих предприятий

- стимулирование инвестиций в инфраструктуру

Повышение капитализации банков

- Гражданский Кодекс и список источников собственных средств для расчета основного капитала банка дополнить понятием бессрочного субординированного займа.

- добавить в состав источников собственных средств, принимаемых в расчет основного капитала, конвертируемые облигации.

Также ВТБ предлагает в качестве "оперативного антикризисного инструмента", опробованного еще в прошлый кризис, упростить передачу государства долей в банках в капитале банков. Для этого, пишет Костин, можно использовать

докапитализацию банков за счет обмена их привилегированных акций на облигации федерального займа.

Такой вариант докапитализации предусмотрен еще законом от 2009 года. Но поскольку в нем указаны четкие временные рамки, сейчас он не работает. ВТБ предлагает:

- исключить из закона даты, заменив их на сроки с момента начала реализации программы;

- определить порядок и условия начала повышения капитализации банков, т.е. автоматического "включения" мер, предусмотренных законом;

- внести в Бюджетный кодекс поправки для оперативного выпуска ОФЗ специально для обмена на акции банков.

При этом ВТБ предлагает снять прописанные в законе ограничения на изменения в структуре капитала банка и выплату дивидендов, так они "приводят к ухудшению показателей деятельности банка и потере управления, что особенно важно в кризисных ситуациях".

Долгосрочное рефинансирование Центробанка

ВТБ по случаю приближения кризиса поднял и свою любимую тему - недостаток длинных денег. Сейчас ЦБ предоставляет банкам кредиты под залог ценных бумаг и других активов максимум на срок до одного года по ставке 8% годовых. Однако, основной срок, интересующий корпоративных заемщиков, составляет 3-5 лет.

Долгосрочных пассивов у банков не хватает, а потому кроме как в ЦБ взять деньги им неоткуда. Из-за того, что тот дает слишком короткие деньги, банкам приходится или принимать на себя дополнительные процентные риски и риски ликвидности, или ограничивать кредитование реального сектора, пишет Костин.

А потому, считает президент ВТБ, нужно:

- Внести изменения в закон "О Банке России" которые позволят ЦБ предоставлять кредиты под обеспечение активами, на срок свыше 1 года, но не более 3 лет.

Требования к нормативам банков

Накануне кризиса, который уже затронул банки, ужесточать требования к активам банков несвоевременно, считает Костин.

- С 1 июля 2012 года вступают в действие изменения в инструкцию ЦБ "Об обязательных нормативах банков", наиболее существенное - ввод повышенного коэффициента риска при расчете достаточности капитала банка. Нужно перенести ввод в действие повышенного коэффициента с 1 июля 2012 года на 1 января 2013 года.

Это позволит банкам подготовиться к нововведению, не ухудшив свой финансовый результат, что "невозможно в текущих рыночных условиях", считает Костин.

Государственные гарантии по кредитам и облигационным займам системообразующих предприятий

Необходимо актуализировать перечень системообразующих предприятий, который утверждался еще в декабре 2008 года, и предусмотреть в бюджете средства на выдачу им госгарантий.

Включение предприятия в перечень системообразующих должно означать следующее:

- Предоставление госгарантий под кредиты либо облигации в упрощенном порядке;

- Минфину нужно определять размер госгарантии с учетом процентов или купонов по облигациям.

- ЦБ - безусловно принимать активы с госгарантиями в качестве обеспечения по кредитам, без учета категории качества заемщика, наличия реорганизации в течение последних 3 лет и прочих условностей.

- Установить при приеме в залог поправочный коэффициент для активов, обеспеченных госгарантиями, на уровне не ниже 0,95 (сейчас поправочные коэффициенты зависят от качества заемщика, даже при наличии госгарантии, и определены на уровне 0,8 для заемщика 1 категории качества и 0,65 для 2 категории качества).

- Автоматически включать в ломбардный список по сделкам репо облигации эмитентов, обеспеченных госгарантиями, с дисконтом, равным дисконту по ОФЗ.

- ЦБ - обеспечить возможность кредитования российских банков в долларах и евро.

- Снизить ставки кредитования банков под обеспечение до уровня, позволяющего банкам кредитовать предприятия реального сектора на приемлемых для них условиях. Для кредитов сроком 1 год в рублях, этот уровень - ставка рефинансирования минус 3%.

Меры по стимулированию инфраструктурных проектов

Необходимо резко увеличить инвестиции в инфраструктуру на основе частно-государственного партнерства. Развитие инфраструктуры является "важнейшим катализатором экономического роста" и инструментом борьбы с безработицей, пишет Костин. $1 млрд инвестиций в инфраструктуру создает 15 000 рабочих мест в секторе инвестирования и 30 000 рабочих мест в смежных отраслях. По данным исследования Moody's Economy, каждый доллар, потраченный на инфраструктурные проекты, вызывает мультипликационный эффект в размере $1,59.

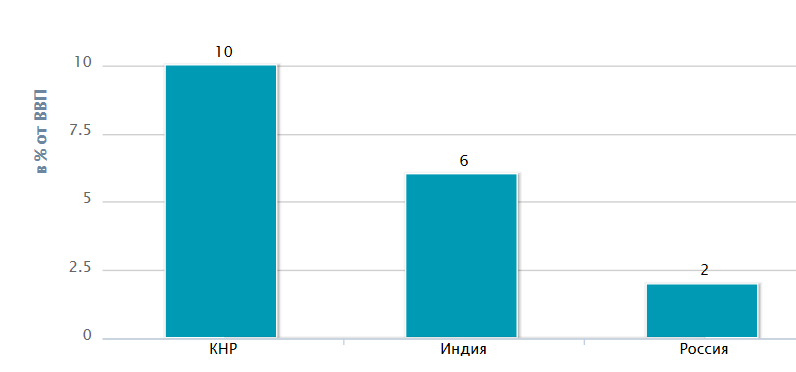

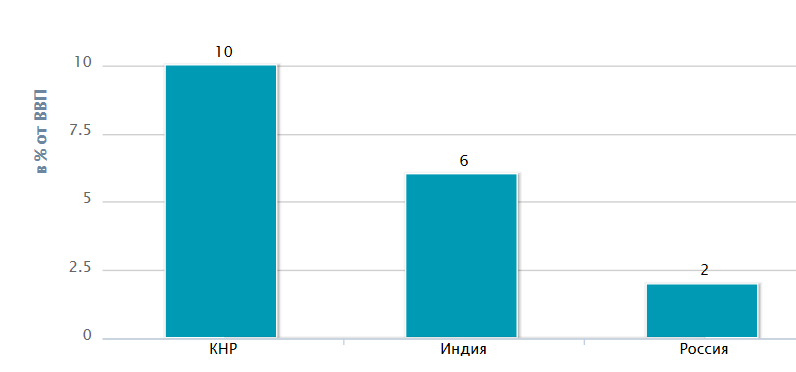

А в России инвестиции в инфраструктуру "находятся на уровне стран Латинской Америки" - 1-2% ВВП, и только от плохих дорог экономика теряет 6% ВВП.

В России - низкий уровень инвестиций в инфраструктуру

Дмитрий Мирошниченко

Дмитрий Мирошниченко, Центр развития Высшей школы экономики: "Эти меры сделают из предприятий наркоманов"

"К сожалению, эти меры напоминают то, что сейчас делают власти в развитых странах. Опыт развитых стран во время текущего кризиса вряд ли можно назвать позитивным.

Эти предложения можно выразить в трех словах - дайте денег, побольше. Конечно, все хотят больше денег и в этом нет ничего зазорного. Однако здесь с помощью денежной эмиссии предлагается не лечить экономические проблемы, а лечить их последствия. Коренная проблема в том, что структура и институты экономики работают очень плохо. Отсюда и проистекают проблемы, которые мы имеем в банковской сфере. Так как плохо работает экономика, то плохо работает кредитование - возникают проблемы с возвратом кредитов. Сама экономика не может генерировать достаточно средств, чтобы банковская система эффективно работала.

Есть два варианта разрешить эту проблему:

1. Проводить обширные реформы

2. Подсадить экономику на постоянный приток ликвидности

Так в 2008-2009 годах экономический кризис в мире просто залили деньгами. В этом нет ничего плохого, если нет структурных проблем или они решаются. Этот процесс можно сравнить с анестезией, которую дают больному человеку. Если его затем лечат, то все хорошо. Но если все лечение сводится к анестезии, то человек становится наркоманом. Так и сейчас анестезия лишь консервирует проблемы мировой экономики, а для России ситуация еще хуже - она их усугубляет:

- Мы теряем время, которое могли бы потратить на экономические реформы.

- Эта консервация связана с дальнейшим усилением роли государства в экономике и снижением стимулов для частного бизнеса.

- Это не просто консервация, это дальнейшее развитие нежизнеспособной модели экономического развития.

В целом многие из предложенных инструментов могли бы быть использованы для купирования особо острых проблем. Они могли бы стать болеутоляющим лекарством для российской экономики. Однако нельзя ограничиться лишь ими, иначе можно стать наркоманом.

Наталия Орлова, главный экономист "Альфа-банк": "Государство зайдет в экономику еще глубже и из нее уже не выйдет"

Логика этих предложений отличается от того, что происходит в развитых странах. Центробанки развитых стран увеличивают балансы и покупают активы, направляя деньги на долговые рынки. Однако при этом они ужесточают регулирование банковской сферы, например, вводят [стандарты регулирования] Базель-III.

Здесь [в письме Костина] предлагается иная схема:

- Нужно на большие сроки расширить баланс ЦБ и увеличить средства банков;

- Ужесточение регулирования при этом кажется несвоевременным.

Если ЦБ берет на свой баланс больше рисков, это нужно как-то уравновесить, но в документе другая логика.

Конечно, эти меры будут иметь эффект в краткосрочной перспективе, как и те действия, которые правительство предприняло во время кризиса 2008 года. Однако у каждого действия есть своя цена - в результате них снижается эффективность, ведь государство контролирует все большую долю экономики.

У государственных компаний своя мотивация, которая не схожа с мотивацией рыночных компаний. В момент кризиса государство должно поддержать рынки, то потом оно должно уйти. Например, в США государство поддержало банки в 2008-2009 годах, но затем многие из них, например, Citi, быстро погасили свою задолженность. В России государство до сих пор остается в состояние поддерживающего. Необходимо разработать план выхода.

[В письме Костина есть попытка ограничить влияние государства.] С помощью [предлагаемых им] бессрочных субсидированных займов государство может увеличить капитал банков, при этом не национализируя их. Это некая уловка: банки получают дополнительные средства, но при этом не происходит размывание прав собственности, а государство не входит в капитал этих банков. Эти средства остаются заемными и их можно затем вернуть. Это предотвратит рост присутствия государства в банковском секторе.

Мнение посетителей сайта, оставляющих свои комментарии на новости и статьи, может не совпадать с мнением редакции ИА «Финмаркет», и за содержание комментариев ИА «Финмаркет» ответственности не несет. При этом агентство оставляет за собой право модерировать и удалять любые комментарии посетителей сайта.