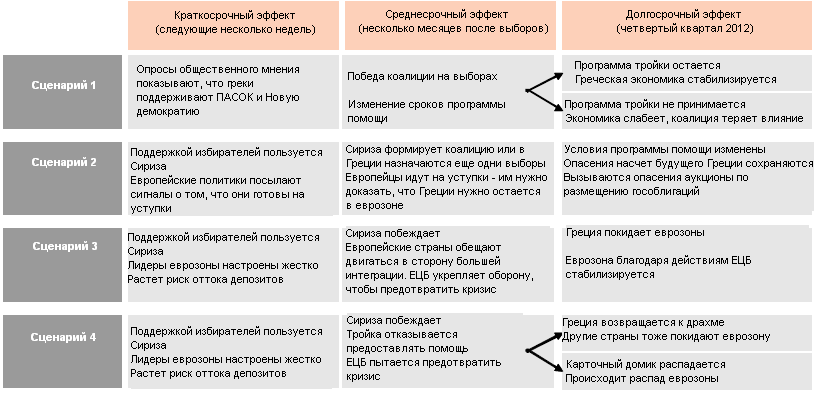

- Договороспособные партии "Новая демократия" и ПАСОК, которые уже не раз принимали на себя ответственность за урезание расходов бюджета, после выборов вновь смогут сформировать правительство.

- Правительство подтверждает соглашения с "тройкой" спасителей - ЕС, МВФ и Европейским ЦБ.

- До конца июня Греция получает от ЕС и МВФ €11 млрд, или 5,5% ВВП - это поможет ей удовлетворить потребности во внешнем финансировании бюджетного дефицита до 2014 года.

- Также Греция получает еще €31 млрд от "тройки", €23 млрд из которых необходимы для спасения банков.

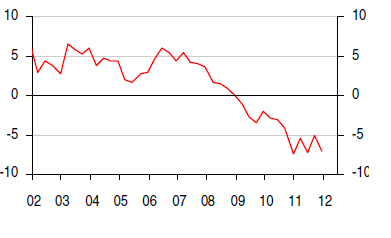

- Экономика Греции продолжает сокращаться, что подрывает кредитоспособность правительства и банковского сектора. Программы экономии уже привели к сокращению ВВП на 16% по сравнению с пиком экономической активности во второй половине 2008 года.

Реакция рынка

- Ситуация на рынках стабилизируется. Это повысит доходность суверенных облигаций Германии: в краткосрочной перспективе до 1,8%, а в долгосрочной - до 2,5%. Также повысятся доходности по американским и британским облигациям.

- Упадут в цене валюты-убежища - японская иена и доллар. К концу года инвесторы вновь начнут покупать активы, номинированные в рисковых валютах.

- По мере стабилизации ситуации начнется приток ликвидности в фонды развивающихся стран.

- Левая партия СИРИЗА побеждает на выборах, создает правительство, которое отказывается от мер экономии.

- У нового правительства не получается договориться с "тройкой".

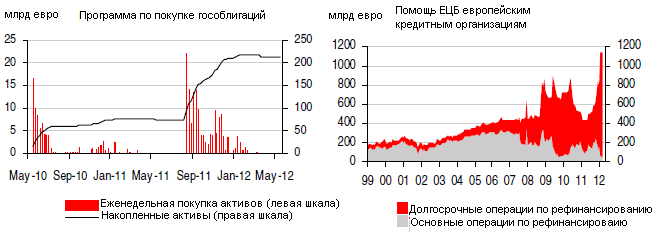

- Европейские лидеры боятся краха еврозоны, поэтому начинается массовая раздача ликвидности банкам и правительствам. Постепенно отношение к "мятежной" Греции смягчается.

- Греции прощают нежелание сокращать расходы. Стране вновь предоставляется помощь, хоть и краткосрочная.

- Греция остается в еврозоне, но ее проблемы не решаются. Экономика Греции все еще не растет, а в еврозоне время от время вспыхивают новые долговые кризисы.

- Доходность по немецким облигациям кратковременно снизится до 1%. Доходность по казначейским облигациям США упадет ниже 1,5%. Но к концу 2012 года доходности вырастут до 2%.

- Доходности облигаций стран европейской периферии повысятся до ноябрьских уровней, если не вмешается Европейский ЦБ.

- В течение всего 2012 года аппетит инвесторов к риску будет небольшим. Акции компаний из развивающихся стран будут падать.

- Левыми сформировано правительство, настроенное категорически против мер экономии.

- Компромисс ЕС с греками более не возможен.

- "Тройка" не дает новых кредитов, Греция отрезана от финансирования и просто вынуждена покинуть еврозону.

- Европейцы "перезапускают" еврозону в более интегрированном виде: выпускают единые евробонды, несут коллективную ответственность по долгам, в итоге, еврозона превращается в бюджетный союз.

Реакция рынка

- Так как Германия фактически возьмет на себя долги других европейских стран, к концу 2012 года доходность по ее облигациям вырастет до 3%.

- Сначала курс евро резко упадет, но потом начнется "евроралли".

- Этот сценарий особенно хорош для рынка акций, ведь центробанки всего мира наверняка пойдут на смягчение монетарной политики, чтобы успокоить инвесторов, или просто напечатают деньги и зальют рынки дешевыми деньгами.

- Сначала акции развивающихся стран будут снижаться, но к концу года их также ждет ралли. Особенно вырастут в цене акции компаний Бразилии и Китая.

- После выхода Греции из еврозоны, лидеры оставшихся 16 стран не могут договориться между собой.

- Отток депозитов из банков усиливается. Еврозона стремительно движется к распаду.

- Еврозону покидает Португалия, которая также не может справиться с ростом госдолга.

- Италия стремительно движется по пути Греции и Португалии. Часть чиновников и стран ЕС пытается спасти ее, но это приводит к открытому противостоянию Германии и Франции. Отток капитала из еврозоны усиливается, и это подрывает всю ее финансовую систему.

- Доходность немецких облигаций окажется ниже 1% - такой она останется на протяжении всего года. Доходности по облигациям стран юга Европы и Ирландии сильно вырастут.

- Инвесторы начнут скупать "безопасную валюту" - доллары и иены. Их курс взлетит. К концу 2012 года в мире могут начаться "валютные войны" - массовое манипулирование курсами со стороны правительств.

- Развивающиеся рынки ждет повторение кризиса 2008 года. Акции повсеместно падают. Ставки на развивающихся рынках снижаются.