Москва. 24 мая. FINMARKET.RU - Пока страны ЕС по требованию Еврогруппы составляют свои сценарии на случай все более вероятного выхода Греции из зоны евро, "Финмаркет" опросил ведущих экономистов и составил такие сценарии для России.

Развод Греции и евро - мирный или не очень - больно ударит по экономике России. Кризис неизбежен, даже если от евро не откажутся другие страны. В худшем случае, если усугубится кризис в Испании и Италии, Россия окажется в глубокой рецессии. В этом случае надеяться российской экономике остается только на ЦБ и его печатный станок.

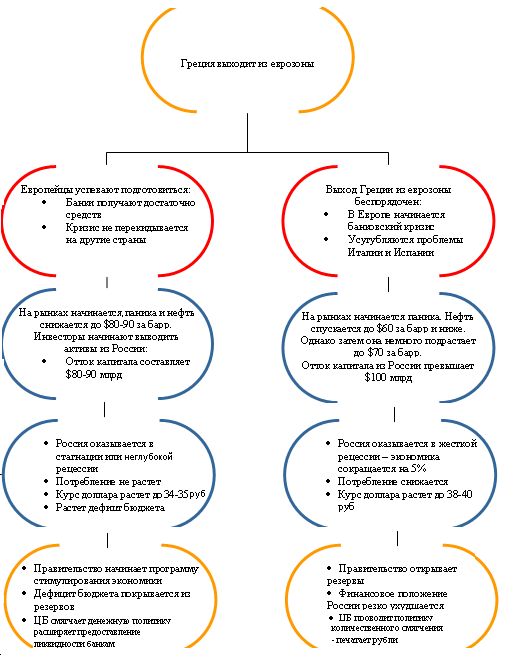

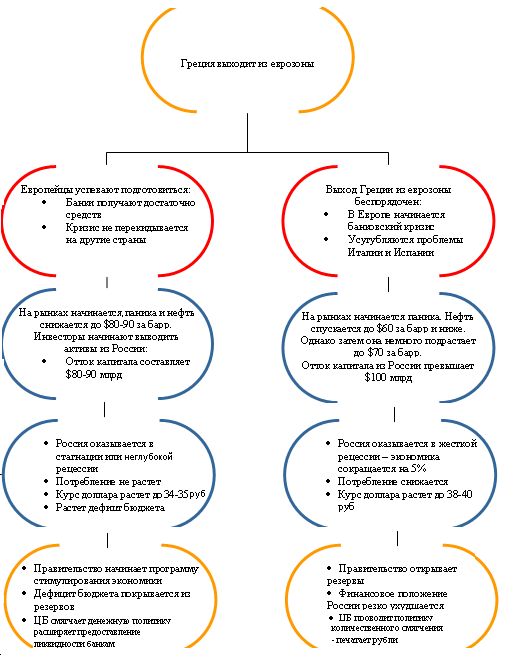

Опрос проводился по двум вводным:

1. Греция выходит из еврозоны, но ЕС удается скоординировать выход. Другие проблемные страны и банки получают необходимую помощь. Проблемы Греции в этом случае остаются лишь проблемами Греции.

2. Греция выходит из еврозоны, но ЕС не успевает или может подготовить скоординированный выход. Соответственно, это приводит к банковскому кризису в Европе, а также к глубокому кризису в Италии, Испании и Португалии. Еврозона погружается в тяжелую рецессию.

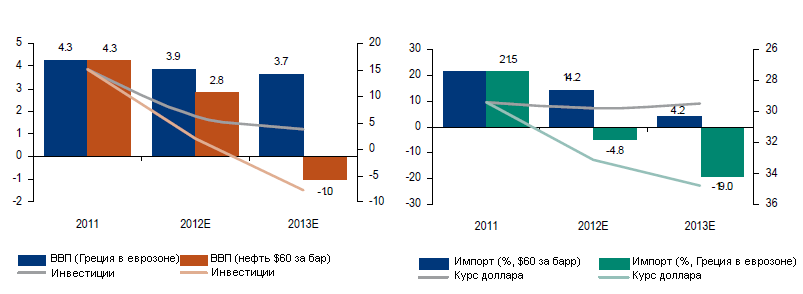

Два варианта развития греческого кризиса для России

Консенсус-прогноз экономистов:

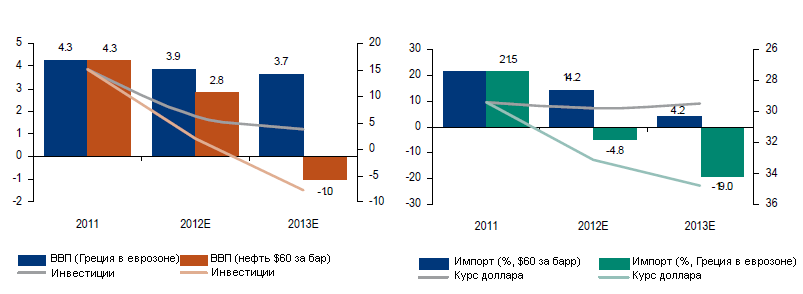

- В первом случае российская экономика покажет нулевой рост, во втором - будет падение вплоть до -5%.

- В первом случае цены на нефть упадут примерно до $90, а во втором - до $70 за баррель. Ни в том, ни в другом случае России не удастся сбалансировать бюджет. Правительство будет использовать резервы для покрытия дефицита.

- В первом случае отток капитала из России останется на уровне прошлого года - $80 млрд. Во втором случае - может превысить $100 млрд.

- При обоих вариантах Россию ждет банковский кризис - банкам будет не хватать ликвидности. В результате помогать им придется Центробанку.

- Рубль в любом случае ждет девальвация. В худшем варианте курс доллара вырастет до 38 руб, а при умеренном варианте - до 34 руб.

Алексей Девятов, Уралсиб Кэпитал: Греция Россию не ввергнет в рецессию

Влияние контролируемого и неконтролируемого выхода Греции из еврозоны на Россию будет схожими. И в том, и в другом случае, Европе придется спасать свои банки и решать проблемы Испании и Италии. Большое значение имеют темпы роста европейской экономики, однако она уже оказалась в рецессии.

Цены на нефть: Под влиянием момента, сразу после выхода Греции из еврозоны, цены на нефть могут просесть до $80 за баррель. Однако потом они вновь вырастут - цены на нефть вряд ли окажутся ниже $90 в этом году, даже если Греция откажется от единой валюты. Высока вероятность, что даже при этом сценарии, баррель будет стоить больше $100.

На это сказываются два основных фактора:

- Снижение спроса на нефть со стороны европейцев компенсируется ростом спроса из развивающихся стран.

- Сейчас в отличие от 2008 года центробанки крупнейших стран проводят мягкую денежно-кредитную политику. Проблем с ликвидностью на мировых рынках нет. Это поддержит высокий спрос на нефть.

Отток капитала: Выход Греции из еврозоны заставит паниковать инвесторов, которые будут выводить капитал с развивающихся рынков. Отток в этом случае может превысить $100 млрд и даже приблизиться к рекорду 2008 году - $130 млрд. Это снизит курс рубля.

Рост экономики: Выход Греции из еврозоны еще больше усилит рецессию в еврозоне. Однако это вряд ли приведет к рецессии российской экономики. Темпы роста замедлятся до 2,5-2,8% в этом году.

Бюджет: бюджет окажется в относительно хорошем состоянии, так как цены на нефть упадут не так сильно.

Экспорт: даже если Греция выйдет из еврозоны, экспорт вряд ли заметно снизится.

Кризис ликвидности: Настоящие проблемы ждут российскую экономику в том случае, если Европейский ЦБ после ухода Греции встанет в позу и не будет насыщать рынок ликвидностью. В этом случае возможно повторение кризиса 2008 года. Тогда цены на нефть могут упасть и до $60 за баррель, а отток капитала - побить рекорды 2008 года, темпы роста экономики станут отрицательными. Однако пока это маловероятный сценарий.

Юлия Цепляева, банк BNP Paribas: возможен и позитивный исход

Выход Греции из еврозоны все более и более вероятен. Однако стоит говорить не о том, как именно Греция объявит о своем выходе из еврозоны, а о том, как на это отреагируют другие страны еврозоны и смогут ли они предотвратить распространение кризиса на соседей.

1. Позитивный вариант. Выход Греции из еврозоны станет облегчением для ее участников и позволит вздохнуть спокойно.

- Европейская и мировая экономика начинают быстро восстанавливаться после кризиса

- Цены на нефть остаются высокими

- Для российских банков и компаний создаются хорошие условия для заимствования на внешнем рынке

- Отток капитала замедляется, а экономический рост в России начинает ускоряться.

2. Негативный сценарий. Плохая координация политики Германией и Францией увеличивает вероятность плохого сценария. Кризис перекидывается на Испанию и Италию.

- Цены на нефть снижаются до $80 за баррель.

- В ближайшие два квартала после выхода Греции из еврозоны российская экономика перестает расти.

- Если же цены обваливаются еще ниже - до $70 за баррель, то Россия оказывается в рецессии.

- Курс доллара растет до 33-34 руб.

- Бюджет несбалансирован. Снижение цены нефти на каждые $10 снижает доходы бюджета на $660 млрд.

- Отток капитала в этом случае составит $60-80 млрд за год.

- Счет текущих операций тоже заметно сократится. Так, снижение цены нефти на $10 снижает сальдо счета текущих операций на $25 млрд.

- В этой ситуации в России начнется банковский кризис, будет недоставать ликвидности.

Наталия Орлова, "Альфа-Банк": кризис будет долгосрочным

Греция выходит из еврозоны без особых последствий для банков и других стран:

- ВВП России за год вырастет на 1%.

- Цены на нефть упадут до $90 за баррель.

- Отток капитала составит $90 млрд.

- Инфляция ускорится до 6,8-7%.

- Курс доллара вырастет до 34 руб.

- Дефицит бюджета составит 1,5% ВВП.

- В банковском секторе начинается кризис из-за роста плохих долгов.

Греция выходит из еврозоны, а затем срабатывает "эффект домино" - в схожую ситуацию попадают другие страны:

- В России начинается рецессия. ВВП снижается на 4%.

- Цена нефти опускается до $60 за баррель.

- Инфляция растет до 7,5-8%.

- Отток капитала увеличивается до $140 млрд за год.

- Курс доллара взлетает до 38-39 руб.

- Дефицит бюджета составляет 5%.

- Банковский кризис настолько серьезный, что разрешить его придется Центробанку с помощью всех доступных ему мер.

И в том и в другом случае правительство будет стимулировать рост экономики. В первом случае на это и на оплату дефицита бюджета пойдут резервы.

Второй вариант напоминает банкротство Lehman Brothers, с которого начался кризис 2008 года. Только в этот раз кризис будет более долгим: падение будет не таким жестким, но зато кризис продлится дольше.

Алексей Погорелов, экономист Управления исследований стран с переходной экономикой банка Credit Suisse

Базовый прогноз Credit Suisse - Греция не выйдет из еврозоны. Это очень дорогой вид дефолта, поэтому вероятность того, что это произойдет, небольшая. Однако сценарий контролируемого и неконтролируемого дефолта Греции вполне реален, и к нему есть смысл готовиться.

Последствия для России в обоих случаях будут тяжелые.

Цены не нефть:

Цены на нефть будут снижаться при любом развитии событий, так как снижается спрос со стороны еврозоны, находящейся в рецессии. Нефть в любом случае будет торговаться в этом году ниже $100.

Если Греция объявит о выходе из еврозоны, цены могут упасть и ниже $60 за баррель. Однако там они долго не задержатся, ведь правительство США и Европы будут стимулировать экономику, проводить количественное смягчение, насыщать рынки ликвидностью.

- При контролируемом дефолте долгосрочная цена не нефть составит приблизительно $90 за баррель. В этом случае реализуются риски замедления мировой экономики.

- При неконтролируемом дефолте цена упадут ниже $70 за баррель.

Отток капитала из России:

- При контролируемом дефолте Греции он окажется порядка $100 млрд

- При неконтролируемом дефолте примерно $120 млрд.

Кроме того, при закрытии внешнего рынка капитала, частному сектору придется искать валюту для погашения внешних заимствований, который в этом году должны погасить около $120 млрд (или $70млрд до конца года). При нормальном функционировании рынка большая часть долга рефинансируется, но не во время кризиса. Это может усилить отток капитала.

Текущий счет

Текущий счет платежного баланса будет зависеть от цен на нефть. При $120 за баррель мы прогнозируем счет более $100 млрд. При снижении цен до $100, текущий счет составит $70 млрд. Дальнейшее снижение цены на нефть снизит текущий счет еще больше.

Однако текущий счет не станет отрицательным. Падение поможет сгладить гибкий курс рубля: проблемы с текущим счетом вызовут девальвацию, и, как следствие - резкое замедление роста импорта. Опыт предыдущего кризиса 2008-2009 показал, что на 12-месячной основе текущий счет остается положительным даже при падении цен на нефть до $40.

Рубль

Сейчас мы находимся в середине операционного валютного коридора ЦБ на уровнях, где не проводятся интервенции. При контролируемом дефолте Греции рубль ослабнет до крайней границы операционного коридора в 38,15 руб к бивалютной корзине. При этом ослабление рубля будет сопровождаться параллельными сдвигами операционного коридора в более слабую сторону. В итоге рубль может торговаться в районе 38,5 руб. к бивалютной корзине. Кроме того, мы не исключаем дальнейшего расширения коридора ЦБ, что в свою очередь увеличит потенциал для большего ослабления рубля при реализации наихудших вариантов.

- При худшем варианте развития событий бивалютная корзина будет стоить 40 руб.

- Курс рубля к доллару будет зависеть от динамики пары евро-доллар: курс евро упадет до $1,1-1,2.

- Курс доллара вырастет до 38 руб при контролируемом выходе Греции из еврозоны или до 40 рублей при неконтролируемом.

Рост ВВП

И при контролируемом и не при неконтролируемом выходе Греции из еврозоны Россию ждет рецессия.

И в том, и в другом случае, правительство будет стимулировать экономику. Эти меры окажутся более эффективными, чем в прошлый кризис, ведь у ЦБ и правительства уже есть значительный опыт 2008-2009 годов. Однако при худшем варианте развития событий правительству придется принимать срочные меры и действовать в авральном режиме.

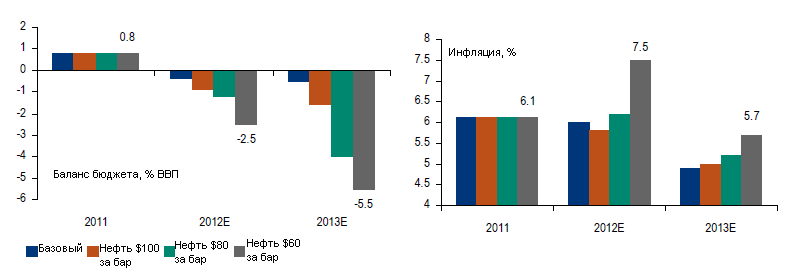

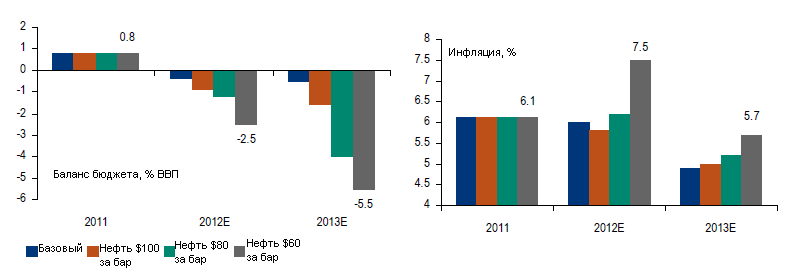

Бюджет

Конечно, падение цен на нефть заметно скажется на российском бюджете, который наполовину зависит от нефтегазовых доходов. Однако гибкий курс рубля и здесь поможет сгладить эффект от падения цен. Так при цене $95-100 за баррель, снижение рубля может компенсировать падение доходов бюджета.

Однако этот эффект будет ограничен политикой ЦБ, который будет проводить интервенции на валютном рынке, препятствуя чрезмерному ослаблению рубля. В какой-то момент рубль просто не успеет за ценами на нефть. Именно тогда бюджетные проблемы станут действительно опасными. При худшем варианте нас ждет существенное падение экспорта и всех секторов экономики. В этом случае доходы бюджета будут быстро снижаться. Расходы также в обоих случаях будут снижаться, а часть госпрограмм будет свернута.

И в том, и в другом случае, правительству придется использовать резервы, которые при контролируемом выходе Греции смогут сгладить ситуацию.

Банки

Самые большие проблемы возникнут у российских банков. Ликвидность исчезнет достаточно быстро. Уже сейчас банки во многом зависят от средств ЦБ. Задолженность банков по аукционам РЕПО и перед Минфином превышает 1 трлн руб. Основной проблемой банковского сектора является его высокая сегментированность, при которой обеспечение распределено крайне неравномерно. В результате проблемы у отдельных банков могут начаться намного раньше того момента, когда будут исчерпаны лимиты ЦБ (порядка 3 трлн руб) .

В случае выхода Греции из еврозоны, ЦБ придется использовать несколько инструментов для поддержания ликвидности. Фактически он пойдет на количественное смягчение:

1. ЦБ может начать прямой выкуп облигаций

2. ЦБ может снизить требования к обеспечению по РЕПО и ломбардным кредитам

3. ЦБ может снизить требования к кредитам под нерыночные активы

4. В самом крайнем случае ЦБ может вновь, как в кризис-2009, начать старую практику, от которой он отказался, - предоставлять банкам беззалоговые кредиты.

Мы не сомневаемся в том, что ЦБ удастся обеспечить стабильность банковского сектора, но ставки на межбанковском рынке неизбежно вырастут, что приведет к резкому замедлению кредитной активности банков и, соответственно, к спаду в экономике.

Владимир Осаковский, Bank of America Merril Lynch

Управляемый выход Греции из еврозоны

- Цены на нефть снижаются до $80 за баррель.

- Российская экономика растет за год на 1,5%.

- Курс доллара - 33 руб.

Неуправляемый выход Греции из еврозоны

- Цены на нефть обвалятся до $60 за баррель.

- Российскую экономику ждет рецессия. Правда, довольно умеренная - всего минус 1% в 2013 году.

- Бивалютная корзина вырастет до 38 руб, а курс доллара - до 35 руб. Из-за снижения стоимости рубля резко упадет импорт. При худшем сценарии в 2012 году он снизится на 4,8%, а в 2013 году - 19%.

- Дефицит бюджета в 2012 году составит 2,5%, а в 2013 году - 5%.

- Правительство начнет использовать резервы и снижать госрасходы уже с 2013 года.

- Инфляция ускорится до 7,5% в этом году, а в 2013 году - до 8% в годовом выражении.

Выход Греции из еврозоны повергнет Россию в рецессию

Возникнут проблемы с бюджетом и инфляцией

Возникнут проблемы с бюджетом и инфляцией

Основным каналом распространения кризиса станут прибыли корпораций. Их сокращение приведет к кризису на рынке труда. Исчезнет главный драйвер российской экономики - спрос со стороны населения. В лучшем случае он просто перестанет расти, а в худшем население будет потреблять меньше.

Правительству в условиях снижения цен на нефть будет все сложнее одновременно стимулировать рост экономики, поддерживать банки и спасать от падения рубль.

Внешний шок поможет сгладить более гибкий, чем в 2008-2009 годах курс рубля.

Ксения Юдаева и аналитики Центра макроэкономических прогнозов Сбербанка: кризис в Россию придет через банки и корпорации

Экономисты Сбербанка рассматривают два сценария распада еврозоны.

1.

Ранний распад, IV квартал 2012 года. Закончится терпение одной из сторон бесконечных греческих переговоров - самой Греции, Германии или МВФ. Этот сценарий также реализуем в случае, если в Европе начнется банковский кризис. Он приведет к беспорядочному выходу Греции из еврозоны.

- В России начнется рецессия - ВВП сократится на 2,1%.

- Цена на нефть снизится до $85 за баррель.

- Инфляция вырастет до 6,7%.

- Стоимость бивалютной корзины вырастет на 10%.

- Мировая торговля снизится на 3%.

- Отток капитала из России составит $95 млрд.

2.

Поздний распад, IV квартал 2013 года. "Тройка" спасителей Греции - ЕС, МВФ и Европейский ЦБ - будет до последнего закрывать глаза на то, что Греция и Португалия не соблюдают цели по дефициту бюджета. Европейцы успеют подготовиться к выходу стран из еврозоны.

- ВВП России вырастет на 2%

- Цена на нефть снизится до $90 за баррель

- Инфляция в России составит 6-6,3%.

- Бивалютная корзина вырастет на 5%.

- Отток капитала составит лишь $70 млрд.

На Россию кризис распространится по двум основным каналам - торговому и финансовому.

Торговый канал. Доля Европы в российском экспорте составляет 52%, а в импорте - 42%. Выход Греции из еврозоны приведет к снижению спроса на российский экспорт и падению цен на нефть.

Финансовый канал. Займы у западных банков составляют 80% всех долгов российских банков. В случае распада еврозоны, банки столкнутся с нехваткой финансирования. С обслуживанием долгов у российских банков проблем не возникнет.

Николай Кащеев, Сбербанк: вся надежда на ЦБ

Неконтролируемый выход Греции из еврозоны невозможен. Для этого должна случиться партизанская война или вооруженный конфликт. Выход Греции в любом случае будет контролируемым.

Однако его последствия будут зависеть от того, перекинется ли кризис на соседние Италию и Испанию. Это возможно, если политики будут вести себя так же, как в последние два года.

При худшим варианте цены на нефть могут упасть до минимальных $70 за баррель. Если же политики все сделают по-человечески, воздействие на рынок будет, скорее, краткосрочным. Скорее, всего цены на нефть тогда будут выше.

Однако России достаточно и сокращения до $80-90 за баррель, чтобы начались большие проблемы. В этом случае Россию ждут девальвация рубля и несбалансированный бюджет. Экономика окажется в рецессии.

Однако все это может исправить Центробанк, от которого многое будет зависеть в этой ситуации. Он может начать количественное смягчение по примеру европейского и американского. Это поможет предотвратить банковский кризис, а также даст дополнительные доходы бюджету.

Мнение посетителей сайта, оставляющих свои комментарии на новости и статьи, может не совпадать с мнением редакции ИА «Финмаркет», и за содержание комментариев ИА «Финмаркет» ответственности не несет. При этом агентство оставляет за собой право модерировать и удалять любые комментарии посетителей сайта.