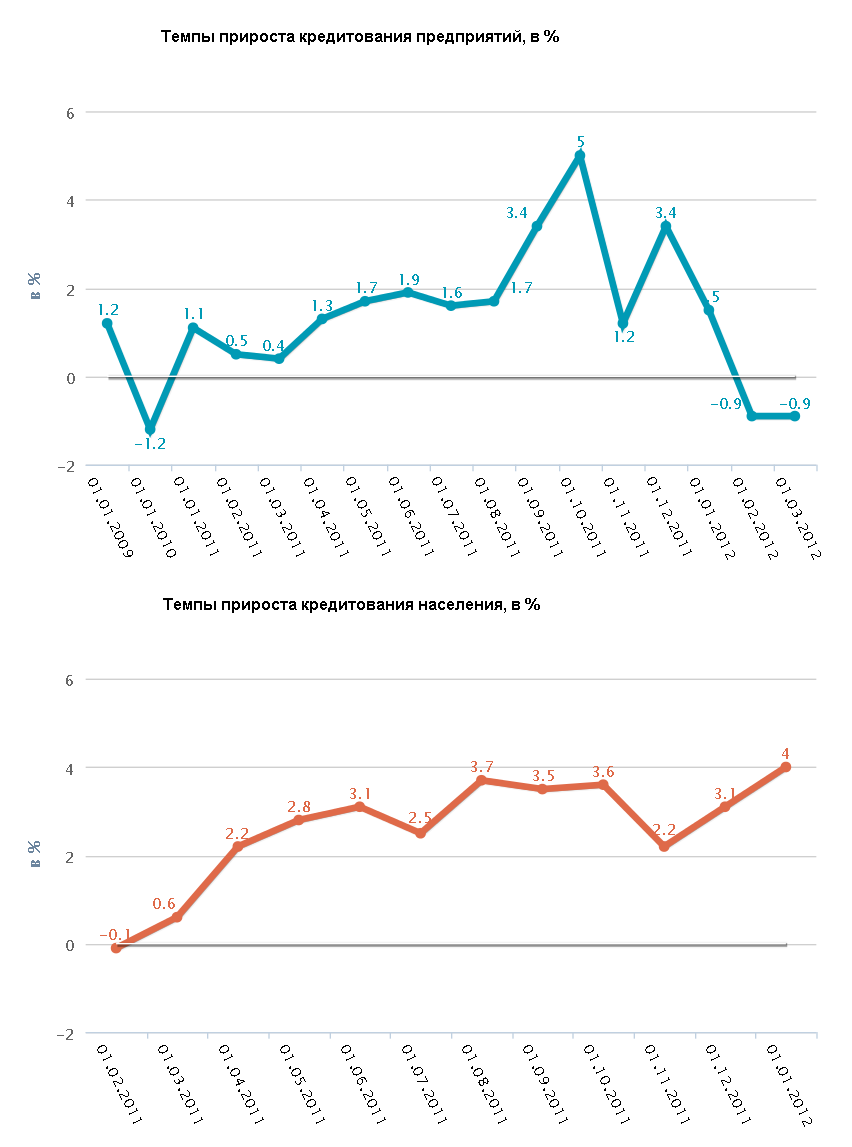

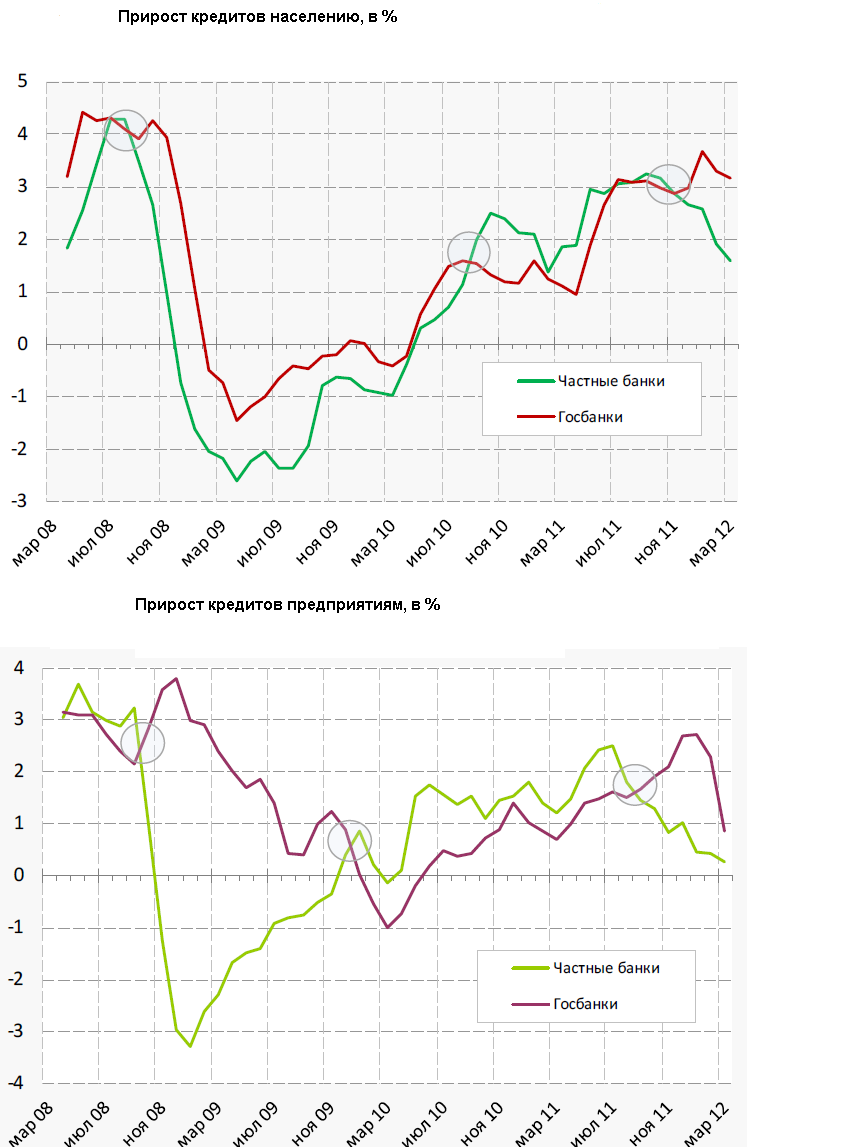

По расчетам Центра развития ВШЭ, объем средств, предоставленных банками предприятиям реального сектора экономики, с учетом валютной переоценки в феврале все-таки вырос, но лишь на символические 0,1%, - это минимум с февраля 2010 г. Те средства, которые перепали экономике, выдали, в основном, частные банки - они нарастили кредитные портфели предприятиям на 1,1%. А вот банки государственные сократили на кредитование нефинансового сектора экономики на 0,6%, сделав упор на потребительское кредитование. При этом рост кредитов населению составил 1,7% у частных банков и 2,9% - у государственных.

Кредитование реального сектора, судя по всему, падает из-за отсутствия спроса на дорожающие кредитные ресурсы. В конце февраля премьер Владимир Путин уже просил Минфин разобраться с тем, почему банки поднимают ставки. "Бизнес в регионах", по его словам, жалуется ему, что и "отделения Сбербанка, и ВТБ ставки повышают по новым кредитным соглашениям". Стоимость кредитов действительно растет: средневзвешенная ставка по корпоративным кредитам в начале года составила 9,2%, год назад было 8,6%, а июле и августе - даже 8%. Реальный сектор деньги брать не спешит, и не только потому что они дороги, компаниям просто некуда вкладывать заемные средства. Все, кто хотел, успели набрать кредитов еще в прошлом году, говорит Дмитрий Мирошниченко из Центра развития. Банковская система сейчас, по сути, перекошена в сторону потребительского кредитования - там спрос есть всегда: "Во многом снижение кредитования реального сектора связано с укреплением рубля. Доля кредитов в иностранной валюте, правда, невелика, но колебания на валютном рынке отразились на динамике кредитования. Тем более, если рассматривать не только привлеченные компаниями кредиты, но и облигации. Для крупных корпораций открылся внешний рынок заимствований, поэтому они снизили количество и объемы кредитов, привлекаемых у российских банков. Спрос на заемные средства в экономике не растет – компаниям просто некуда их вкладывать. Это определяет и рост потребительского кредитования, который уже стал фактором риска для российской банковской системы. В розничном сегменте весьма высокие ставки, а банкам нужно получить доход. Если корпоративные заемщики не берут кредиты, которые им не на что тратить, то банкам приходится кредитовать население или малый бизнес, который ничего не может предложить в залог. Из-за высоких ставок банкиры расширяют кредитование физических лиц. По этому пути начинают следовать и государственные банки, например, Сбербанк. Но если в экономике возникнут проблемы, что будет с доходами людей, которые брали кредиты и смогут ли они их вернуть? В этом заключается сейчас опасность для банков".