Вашингтон. 2 апреля. FINMARKET.RU - ФРС США, несмотря на благоприятные данные о состоянии американской экономики, похоже, все-таки придется пойти на третью серию "количественного смягчения" (QE3) - фактически на "разбрасывание" свеженапечатанных долларов.

Первые два раунда прошли после кризиса и дали противоречивый результат: финансовая система была спасена, реальная экономика отреагировала на раздачу долларов банкам слабо, а мир не погрузился в новую великую депрессию, но, кажется, дисбалансы в нем лишь усилились.

Американский центробанк вряд ли станет объявлять о новом количественном смягчении в ближайшее время. Сильная статистика и рост инфляционных ожиданий, скорее всего, приведут к тому, что на заседании 25 апреля никаких решений принято не будет. Но ФРС наверняка намекнет миру, что операция состоится во втором квартале,

считает Тони Кресенци, стратег крупнейшего в мире фонда по торговле облигациями PIMCO.

Для этого у регулятора есть веские причины:

1. Низкие процентные ставки на рынках заставляют инвесторов обратить внимание на активы с высоким риском. Например, повысился спрос на облигации американских корпораций с "мусорным рейтингом": 130 компаний в первом квартале привлекли $75 млрд. QE3 станет для инвесторов своеобразным "денежным морфием": аппетит к опасным инвестициям у них притупится.

2. В конце июня заканчивается "Операция "Твист"": ФРС потратит $400 млрд на выкуп долгосрочных казначейских облигаций (6-30 лет), а взамен продаст те, чей срок погашения укладывается в пределы трех лет. Это решение продиктовано желанием понизить долгосрочные ставки в экономике (через поддержку спроса на долгосрочные ценные бумаги), что должно стимулировать кредитную активность и экономический рост. Но после завершения этой операции инвесторы лишатся государственной поддержки.

Однако экономическому росту, по мнению Кресенци, угрожает несколько факторов:

- Резкий рост запасов в экономике в четвертом квартале прошлого года

- Быстрый рост экономики из-за теплой зимы будет компенсирован снижением темпов роста в ближайшие месяцы.

- Ипотечные кредиты по-прежнему недоступны

- Зарплаты растут слишком медленно

- Намечено значительное снижение бюджетных расходов и рост налогов

- Неопределенность относительно исхода выборов

- Замедление роста мировой экономики

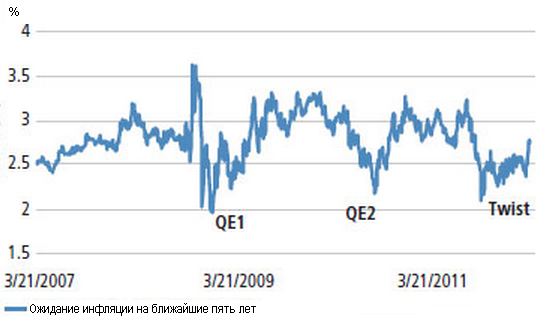

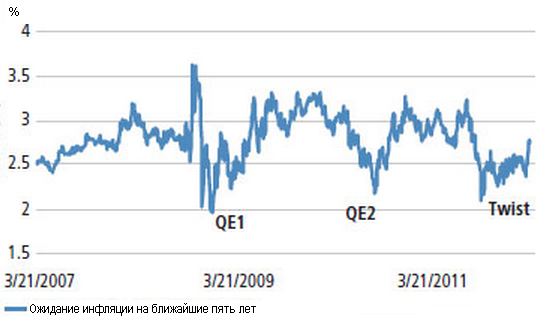

На последнем заседании комитета чиновников больше всего волновал возможный рост инфляции - она уже выше целевого уровня в 2%. Регулятор рискует попасть в ловушку: смягчение приведет к скачку цен и снижению потребления. Поэтому ФРС и медлит с решением, считает Кресенци.

Американские инвесторы ждут роста инфляции

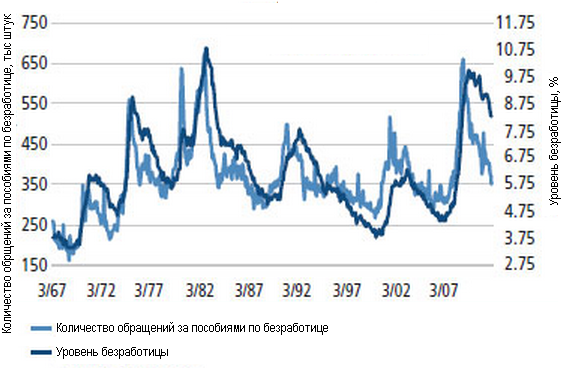

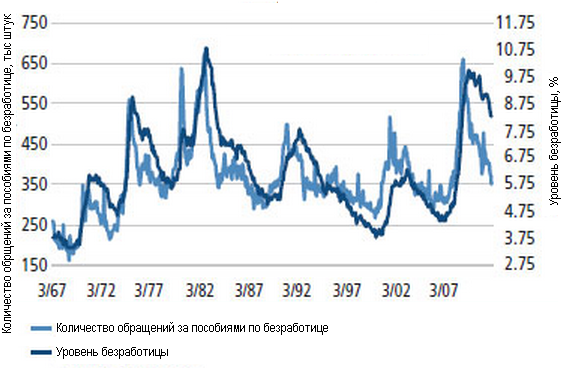

Пока ФРС может позволить себе отложить QE3 из-за позитивных данных, прежде всего, о состоянии рынка труда. Уровень безработицы находится на минимальном после кризиса 2008 года уровне, а еженедельный рост заявок на пособие по безработице упал до 4-летнего минимума. Заметно и оживление в строительстве и промышленности, растет количество выдаваемых кредитов, как потребительских, так и корпоративных, а компании увеличили инвестиции в основной капитал.

Рынок труда восстановился в последние несколько месяцев

Побеждает осторожность

Побеждает осторожность

В следующий вторник будет опубликован протокол встречи Комитета по открытым рынкам США. После его анализа можно будет понять позицию ФРС, пишет группа аналитиков Bank of America Merrill Lynch во главе со стратегом Прией Мисрой.

Возможность третьего количественного смягчения будет зависеть от того, как в ФРС оценивают риски распространения кризиса из еврозоны, а также влияние роста цен на бензин на инфляцию и рост экономики.

Необходимость нового раунда количественных смягчений будет в ближайшие месяцы вызывать разногласия у чиновников из ФРС, поэтому в апреле его ждать не стоит, считают аналитики. Среди членов комитета побеждает мнение осторожно настроенных экономисты: они будут смотреть на развитие событий и принимать решение, исходя из реальной ситуации.

Мнение посетителей сайта, оставляющих свои комментарии на новости и статьи, может не совпадать с мнением редакции ИА «Финмаркет», и за содержание комментариев ИА «Финмаркет» ответственности не несет. При этом агентство оставляет за собой право модерировать и удалять любые комментарии посетителей сайта.