- Али Аль-Наими, министр нефти Саудовской Аравии, в своей колонке для The Financial Times в очередной раз попытался доказать миру, что рост цен на нефть не имеет под собой никаких фундаментальных оснований. Саудовская Аравия хотела бы видеть более низкие цены на нефть - честные обоснованные, не подавляющие рост мировой экономики и , в особенности, рост развивающихся экономик.

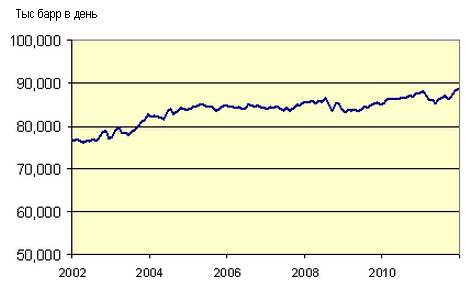

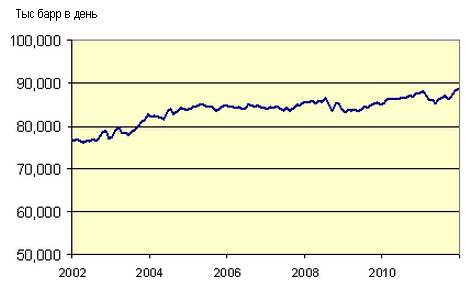

- Рынок сбалансирован, объясняет Аль-Наими: нет недостатка предложения и нет такого спроса, который нельзя было бы удовлетворить.

- Ценами движет миф - иррациональный, безосновательный страх, на сей раз перед катастрофой, которую может вызвать война в Иране. Саудовская Аравия ответить спекулянтам увеличением поставок, пишет Аль-Наими: "Мы делали это много раз, и готовы делать еще".

Военный конфликт в Ливии усугубил ситуацию в 2011 году. Ливийские поставки в этом году возобновились, но сейчас растет напряженность в Йемене, Судане и Сирии - они снижают экспорт нефти. Санкции против Ирана лишат рынок еще примерно 300 000 баррелей нефти в день. Авторы блога подсчитали, каков был бы спрос на нефть в мире, если бы не росли цены. Экономисты ссылаются на исследование двух других профессоров экономики - Дермота Гейтли и Хилларда Хантингтона, - изучивших рынок нефти с 1970-х по конец 1990-х. По их подсчетам, спрос на нефть в мире меняется на 0,75% при изменении глобального ВВП на 1%. Спрос растет неравномерно из-за разной энергоэффективности стран: рост ВВП на 1% приводит к увеличению потребления нефти в развитых странах на 0,55%, в развивающихся - на 1,1-1,2%. Если бы цены на нефть не росли, рост мировой экономики и, следовательно, потребление нефти, были бы намного выше. Такого уровня добычи нефтедобывающие страны обеспечить уже не в состоянии.

Еще три экономиста - Бассам Фатух и Лаван Махадева из Оксфорда, а также Лутц Киллиан из университета Мичигана - тоже попытались развенчать миф о том, что в 2003-2008 годах цены на нефть росли исключительно из-за действий спекулянтов. Традиционная точка зрения такова: в эти годы произошел приток капитала на рынки нефти - фактически развился отдельный рынок, занимавшийся торговлей финансовых производных на поставки нефти. Большое влияние на нефтяные котировки стали оказывать хедж-фонды и трейдеры, зарабатывающие на динамике индексов, а статистические данные о добыче и спросе вызывали лишь краткосрочные колебания. Фьючерсы больше не отражали реального положения дел на рынке. Однако ученые считают, что вышеописанная картина - заблуждение аналитиков и экономистов:

- Нет доказательств связи между ценами на фьючерсы и изменениями финансовой позиции трейдеров. На основе действий и финансового положения инвесторов колебания нефтяных цен прогнозировать невозможно.

- Нет прямой зависимости спотовых контрактов (реальная поставка нефти в ближайшее время) от рынка фьючерсов. Цены на оба вида контрактов можно прогнозировать, исходя из экономических моделей и статистических данных.

- Данные по запасам влияют на цены на нефть в краткосрочной перспективе, но по этим данным сложно предсказать поведения инвесторов и спекулянтов.