Москва. 28 марта. FINMARKET.RU - Россия готовится к масштабному выходу на внешний рынок - скорее всего, уже в этом месяце будет выбран весь лимит на размещение бондов, определенный в бюджете на 2012 год, - $7 млрд. По данным источника "Интерфакса" в финансовых кругах, размер 5-летнего и 10-летнего траншей суверенных евробондов РФ может составить по $2 млрд каждый, 30-летнего - $3 млрд.

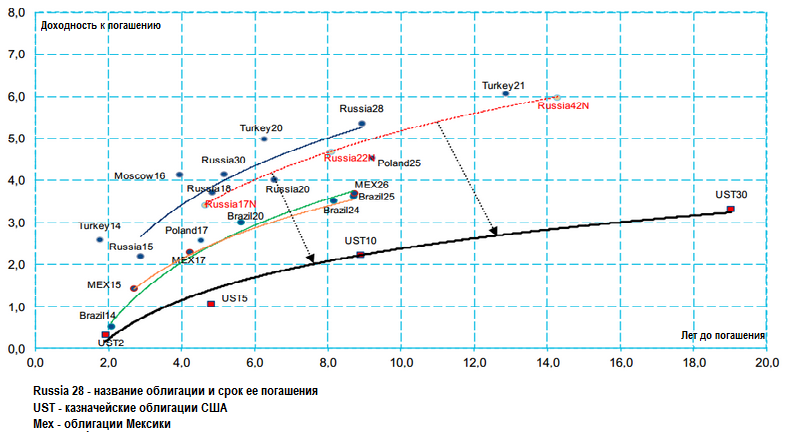

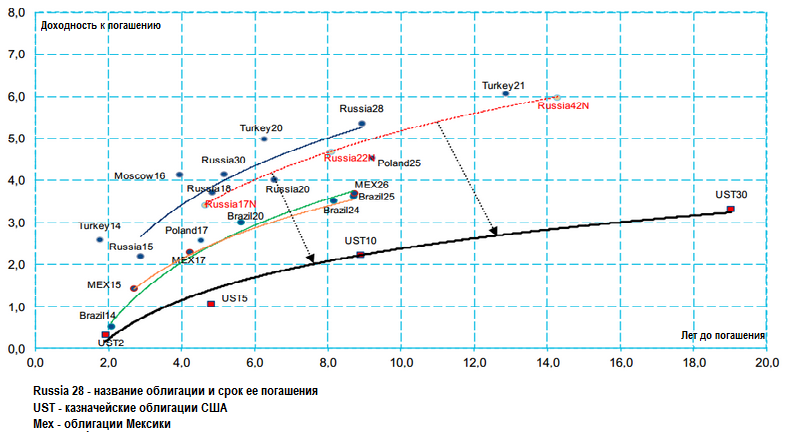

Минфин и организаторы размещения ориентируют рынок на доходность 5-летних суверенных бумаг России около 3,333-3,383% годовых, 10-летних - около 4,61-4,66% годовых, 30-летних - около 5,814-5,864% годовых. Спред к американским казначейским облигациям (UST) в зависимости от срока погашения бумаги составит 235 б.п. - 265 б.п.

- Если Россия разместит бонды на $7 млрд, это будет крупнейший выпуск эмитента с развивающихся рынков с декабря прошлого года, когда Industrial & Commercial Bank of China продал номинированные в иенах облигации на сумму, эквивалентную $7,8 млрд, отмечает The Financial Times. А по данным Reuters, это крупнейшее размещение суверенных облигаций развивающийся страны аж с 2000 года.

Спрос на российские суверенные еврооблигации, по данным "Интерфакса" превысил $17 млрд. Книга заявок в США и Европе закрывается во вторник, в Азии - в среду.

Ведущий аналитик Московского фондового центра Искандер Абдуллаев обращает внимание на то, что несмотря на низкий уровень госдолга и ажиотажный спрос на наши бумаги (агентство Reuters назвало их "блокбастером"), размещение суверенных облигаций опять обходится России дороже, чем должно:

"Как правило, Россия размещается удачно, но относительно недешево. Так, похоже, выйдет и на этот раз. Спред к казначейским облигациям США и сопоставимыми с российскими по рейтингу бумагами латиноамериканских стран - Бразилии и Мексики - составляет более 200 и 100 пунктов соответственно. С прошлого размещения (апрель 2010 года) прошло два года, а спреды так и не изменились.

Кривые доходности облигаций России и других стран

Складывается ощущение, что рынок игнорирует фундаментальную привлекательность страны, состоящую, прежде всего, в ее кредитоспособности, ссылаясь на "политические риски". Суммарный внешний госдолг России составлял, по данным ЦБ, всего $33,5 млрд на 1 января 2012 года или 1,5% от ВВП. На 90% его составляют еврооблигации: бумаги 2015, 2018, 2020, 2028 годов погашения и еврооблигации, выпущенные при реструктуризации задолженности перед Лондонским клубом кредиторов. Увеличение долга на $7 млрд до $40,5 млрд незначительно отразится на коэффициенте долг/ВВП (увеличит его всего на 0,5%).

Смешно видеть, как рейтинговые агентства пугают Россию снижением рейтинга, если страна не снизит бюджетные раходы. Большинство стран с высшим кредитным рейтингом имеют бюджетный дефицит в размере от 5 до 10% и уровень долга к ВВП порядка 80%. Так что все очень предвзято и не объективно. Далеко не всем выгодно, чтобы Россия занимала по рекордным низким ставкам или хотя бы на уровне тех же Бразилии и Мексики, уровень коррупции в которых точно не меньше российского".

Мнение посетителей сайта, оставляющих свои комментарии на новости и статьи, может не совпадать с мнением редакции ИА «Финмаркет», и за содержание комментариев ИА «Финмаркет» ответственности не несет. При этом агентство оставляет за собой право модерировать и удалять любые комментарии посетителей сайта.