Москва. 19 декабря. FINMARKET.RU - В 2009-2010 году китайская экономика была главным драйвером роста для всего мира. Антикризисные меры правительства стимулировали рост ВВП, быстрыми темпами рос импорт. Однако внешнее благополучие стоило Китаю усилением внутренних проблем, которые создают риск для дальнейшего роста в ближайшие годы.

Ухудшение ситуации в Китае скажется на мировой экономике, и, в особенности, на экспортерах сырьевых товаров, ведь Китай - один из крупнейших в мире потребителей энергии и металлов. По нашим расчетам, при замедлении роста Китайского ВВП до 6,5% в 2012:

- Падение цен на металлы (по индексу LMEX) составит 20%.

- Даже при сохранении напряженной ситуации на Ближнем Востоке, цены на нефть снизятся до $80-85/баррель.

- В результате перечисленных тенденций, рост ВВП России замедлится до 1,2% (наш базовый прогноз - 3,8%).

До 2008-2009 годов в Китае складывалась модель инвестиционного роста экономики, чему способствовала политика государства по поддержке и повышению эффективности госпредприятий, в том числе и ценой снижения благосостояния рабочих, поддержания низких процентных ставок и заниженного курса юаня.

Это привело к росту доли сбережений до 51% ВВП в 2008 году - фактически населению в условиях слабой социальной защиты и отсутствия инструментов для инвестиций приходилось копить деньги. Инвестиции со стороны государства и компаний росли с 2000-х годов на 12% в год, а к 2008 году их доля в ВВП составила 44%. Это сопровождалось ростом зависимости от внешнего сектора.

В кризис государство направило в экономику $586 млрд - больше была только программа стимулирования экономики США. Китай пережил кризис с минимальными потерями, рост ВВП в 2009 году замедлился до 9,2%, в 2010 году Китай вырос на 10,3% и "тащил" за собой весь мир, - благодаря росту своего импорта.

Были сняты ограничения на кредитование и проводилось активное стимулирование инвестиций. Но, по сути, меры государства по борьбе с кризисом лишь усилили действующую модель инвестиционного роста. Доля инвестиций в ВВП выросла до 47,8% в 2010 г., а доля сбережений - до 54%. Благодаря сокращению разрыва между сбережениями и инвестициями, счет текущих операций сократился. По сути, это означает, что для роста экономики инвестиции стали играть еще более значимую роль.

В 2010 году появились сигналы перегрева. Инфляция стала ускоряться и выросла до 4,6% в декабре 2010 г. (с отрицательных значений в кризис). В 2011 году инфляция в годовом выражении превысила 6% в июне. Фондовый рынок во второй половине года вырос на 29%. Цены на недвижимость росли практически весь год, хотя темпы этого роста и замедлялись.

Чтобы предотвратить перегрев, Банк Китая начал ужесточение монетарной политики. Требования к резервам были подняты более чем в 10 раз, в 2 раза была повышена учетная ставка.

Но в итоге то, что было направлено на стабилизацию, лишь усложнило финансовую систему и ее связи с реальным сектором, и расшатало экономику:

- Спрос на кредиты сохранялся высоким. Но и альтернативные источники для вложений также пользуются высоким спросом, поскольку ограничения, налагаемые Банком Китая на ставки по депозитам, делают банковские вложения крайне невыгодными. Потребителям нужно было лишь избежать регулирования.

- Это оказалось несложно, и в Китае стала развиваться теневая банковская система - банки создавали специальные компании, куда выводили свои операции. Некоторые брали кредиты в банках и использовали эти средства для предоставления займов. Активы теневого банковского сектора оцениваются в $1,5-2,5 трлн, 25-45% ВВП). Займы выдавались под проценты от 20% до 180% годовых. Деньги использовались для вложений в инвестиции на растущем рынке - чаще всего, по сути, спекуляций.

- Окупить столь высокую стоимость заимствований во многих случаях практически невозможно, особенно на фоне глобального замедления. Поэтому последнее время резко выросло число банкротств среди малого и среднего бизнеса. Например, в результате непосильной долговой нагрузки около 20 предприятий города Вэньчжоу с начала года объявили о банкротстве, около 90 руководителей сбежали за границу от кредиторов и около 20% предприятий города приостановили или сократили производство.

- Кроме того, выполняя задание правительства по поддержанию роста, муниципалитеты вынуждены были занимать средства и вкладывать их в инвестиции. На конец 2010 года долг муниципалитетов оценивался 1,7 трлн. долл. - 27% ВВП, 80% которого приходится на банковские кредиты. По оценкам S&P 30% этих кредитов имеют высокий риск попасть в категорию "плохого долга".

- Естественно, страдает и сама банковская система. По оценкам аналитиков, доля плохих долгов в активах банков может в скором времени подскочить до 12% (по официальным оценкам, в крупнейших банках она летом 2011 г. составляла порядка 1%).

На этом фоне появляются сигналы замедления в экономике:

- Ожидается замедление роста до 9,5% в 2011 году, но основное торможение придется на 2012 год.

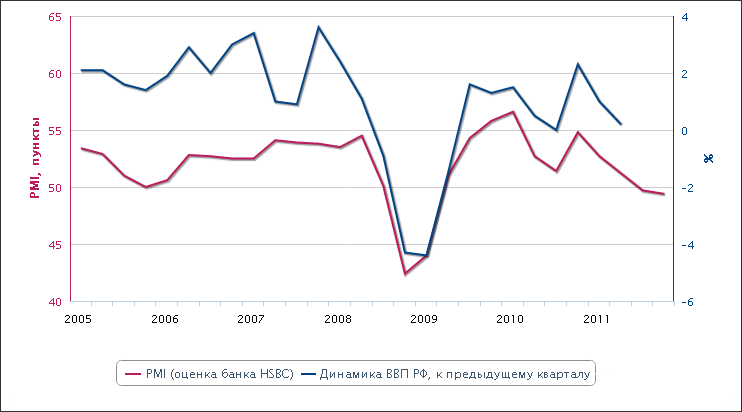

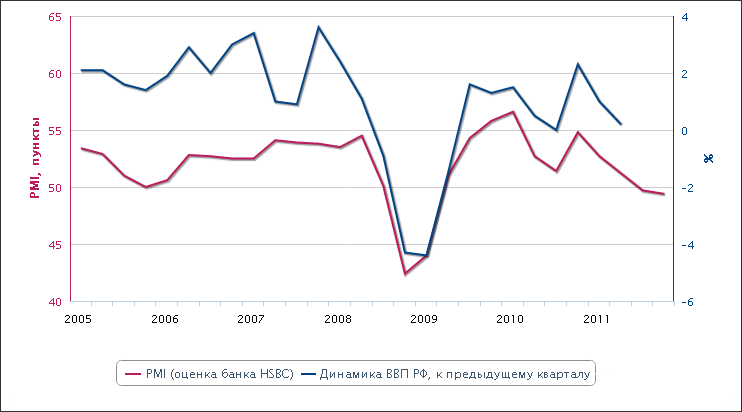

- В ноябре индекс PMI (опережающий индикатор делового цикла, основанный на опросе менеджеров по закупкам, точно указывает на динамику выпуска) упал до 48 с 51 по оценке HSBC. Индекс упал за счет снижения внутреннего спроса (показатель экспортных заказов, как ни странно, даже вырос, и это при глобальном замедлении).

- Фондовый рынок продолжает падать. С начала года индекс Shanghai Comp упал на 12%.

- Прирост инвестиций в новое строительство с начала года замедлился в два раза. При этом продажа земель девелоперам является источником 40-50% всей выручки региональных властей.

Китай - крупнейший в мире потребитель основных металлов: стали, алюминия, меди, свинца, никеля, олова, цинка. В 2010 году Китай сместил США с первого места по потреблению энергии: его доля - 20,3% от общемирового потребления. В 2010 году на Китай приходилось 5,2% мирового производства и 10,6% мирового потребления нефти. По нашим оценкам, замедление роста китайского ВВП на 1 процентный пункт в квартал приведет к падению цен на нефть на 20%, цены на металлы также упадут на 20% за 3 месяца.

Чтобы оценить влияние замедления в Китае на экономику России, мы сделали предположение о замедлении роста ВВП в Китае на 1 п.п. в квартал в следующем году, т.е. рост замедлится приблизительно до 6,5% в год. В этом случае цена на нефть в следующем году, даже при условии сохранения рисков на Ближнем Востоке, может опуститься до $80 за баррель, а цены на металлы, как было отмечено, упадут на 20%. В этом случае, рост ВВП в России в 2012 году замедлится до 1,2%. Кроме того, доля Китая в российской экспорте - 5,1%, и если этот показатель начнет снижаться, то падение российской экономики может оказаться еще сильнее.

Динамика индекса предпринимательского доверия в Китае и ВВП России

Мнение посетителей сайта, оставляющих свои комментарии на новости и статьи, может не совпадать с мнением редакции ИА «Финмаркет», и за содержание комментариев ИА «Финмаркет» ответственности не несет. При этом агентство оставляет за собой право модерировать и удалять любые комментарии посетителей сайта.